现如今的国内空调市场中,美的、海尔、格力家电“三巨头”三分天下。

数据显示,2023年上半年,国内家用空调行业零售量达到3726.5万套,同比增长18.8%;零售额达到1301.6亿元,同比增长19.5%。美的、海尔、格力三大品牌的空调业务市场份额合计超70%。

也正是因为空调行业的高度集中性,导致空调产业链上游的供应商们存在一个行业通病,既客户高度集中,这给企业经营及业绩稳定带来诸多风险。

近日,向北交所递交招股书的江苏常荣电器股份有限公司(下称“常荣电器”)同样逃不开行业的桎梏。常荣电器主要从事压缩机内置式过载保护器、电流传感器等产品的生产、销售,2020年-2022年,其向美的系、格力系等前五大客户的销售占比均在8成左右。

凭借着稳定的客户关系,报告期各期,常荣电器可以实现超2亿元的营业收入,毛利率更是奇高,2022年高于行业毛利率均值近1倍。不过,公司净利润中却注有“水分”,超8000万的拆迁款以及政府补助美化了利润。

IPO前,常荣电器进行了大手笔分红,2022年末及2023年4月,两次合计分红1.43亿元,金额超出公司近三年扣非净利润之和1.2亿元。按持股比例,大部分现金分红进入了实控人的腰包。

一、匡成效、周元琴夫妇控股95%,IPO前突击分红1.43亿

都说江苏人普遍不爱出省读书就业,除非是省内的南京大学和东南大学容不下他的优秀,以及上不了本地一本的学生。常荣电器的创始人匡成效、周元琴夫妇便是典型的“肥水不流外人田”,作为江苏人,他们自然而然地留在了本地。

匡成效于2000年自东南大学机电一体化专业毕业,毕业后,他去往一家名为常州常恒樱花制冷配件有限公司的企业就职,期间担任技术科长、销售,工作了9年时间。

常州常恒为一家中外合资企业,从事制冷用配件生产,已于2017年2月注销,控股股东为常州凯都电器有限公司,后者由匡成龙、匡法明持股,二人从姓氏上来看,为匡成效的亲属。

另一边的周元琴则从18岁开始就在常州市新北区新华实验小学任教师,任教的10年时间里,她拿到了中央广播电视大学小学教育专业的本科毕业证书,并于2005年与积攒了一定行业经验的匡成效共同创立了他们的第一家公司常州常荣电器有限公司,匡成效担任执行董事、经理,周元琴担任监事,夫妻同心协力专注于电器用保护器、电器配件、车辆配件的生产制造生意。

通过常州常荣,夫妻二人积累了一定的资本,于2018年3月创办了本次上市的主体常荣电器,注册资本为5000万元,成立后仅半个月时间,二人又再次向公司注入1000万元注册资本。

2021年12月,常荣电器在经历四次增资,引入靖元投资、胤荣投资、元鑫投资三家员工持股平台以及毅达投资、常高新投资、力荣投资、陆磊青、屈文洲、姚小明等多位外部投资者,累计融资8948.56万元后,成功挂牌了新三板。

值得一提的是,引入外部投资者的过程中,常荣电器股权价格存在较大差异。2021年3月,陆磊青、屈文洲均以8.18元/股的价格向公司增资,对应公司投后估值为5.41亿元;同年9月,毅达投资、常高新投资、力荣投资、姚小明则以16元/股的价格增资入股,对应估值为11.15亿元。仅半年时间,公司估值上涨了106.1%。

2022年1月,常荣电器再次引入两家投资机构盈科投资、荣力投资,以16.5元/股的价格募集资金2,046万元。

而此次递表前后,常荣电器有多位自然人股东退出,天眼查信息显示,陆磊青、屈文洲均于今年6月末退股,姚小明则在今年9月12日退股。股东减持退出的股权价格,公司并未在招股书中详尽披露。

常荣电器控股股东及实控人为匡成效、周元琴夫妇,二人通过直接持股及间接控制靖元投资、胤荣投资、元鑫投资的方式,合计控制公司94.66%的表决权。

IPO前,常荣电器进行了大手笔分红。其中,2022年末分红1.03亿元,分红对象仅有匡成效、周元琴及三家员工持股平台;2023年4月,公司再次分配股利3971.52万元。两次分红合计1.43亿元,为公司近三年净利润的约65%,按持股比例来看,大部分现金分红进入了匡成效、周元琴夫妇的腰包。

二、产品应用领域单一,毛利率高于行业近一倍

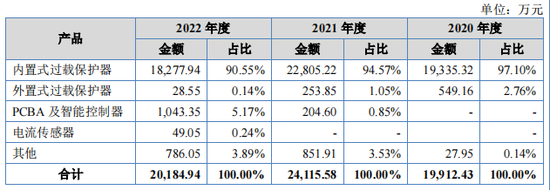

常荣电器主要从事压缩机内置式过载保护器、电流传感器、PCBA(印制电路板)及智能控制器等产品的定制化设计、研发、制造及销售。公司主要产品用以满足客户在压缩机、电机、智能家电、储能、电池管理系统等应用场景中,对过温过流保护、电流信息感知与检测、电路智能控制等方面的功能需求。

2020年-2022年,常荣电器实现营业收入分别为2.01亿元、2.49亿元、2.1亿元,2022年出现业绩下滑,同比下降了15.55%。

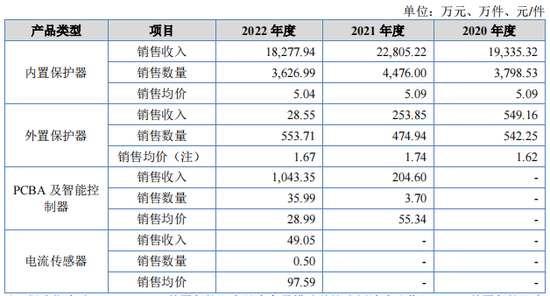

内置式过载保护器为公司最核心的收入来源,各期贡献收入分别为1.93亿元、2.28亿元、1.83亿元,呈现先增后降的趋势,占主营业务收入的比例均在90%以上,产品主要用作定频空调压缩机保护装置。

常荣电器提示称,如果未来定频空调市场萎缩且公司不能及时开发出适型的产品或不能有效开拓现有产品的其他应用领域,则可能对公司的经营业绩带来不利影响。

2022年,内置保护器产品出现销售颓势,当期销售收入同比下降19.74%;销售数量为3626.99万件,同比2021年减少849.01万件;销售均价为5.04元/件,同比下滑0.05元,2023年上半年,内置保护器销售单价进一步下滑至4.86元/件。

公司的业绩与下游空调厂家的生产有着密切关系,常荣电器表示,2022年,受空调能效新规及海外定频空调产品需求下降等因素影响,我国定频转子压缩机销量较2021年有所下降,从而致使公司核心产品内置式过载保护器产品销量较2021年下降;另一方面,公司与下游制冷压缩机制造企业在长期合作中对部分型号产品价格进行定期下调,致使2022年内置式过载保护器平均价格较2021年小幅下降。

面对产品应用领域单一的风险,常荣电器表示,公司将持续加大研发投入,针对下游客户产品不同类型及时开发出适型的保护器装置,构建更丰富的产品线,同时积极拓展公司产品在冰柜、冰箱、大功率水泵电机及特种电机、热泵压缩机等领域的应用。

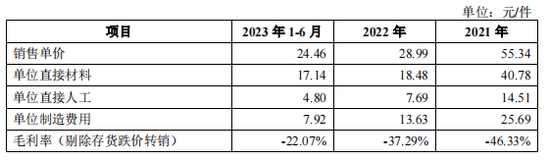

目前,常荣电器新开发的产品线包括PCBA及智能控制器、电流传感器等,不过该等业务还处于业务拓展阶段,尚未实现盈利。2021年-2023年上半年,PCBA及智能控制器产品毛利率(剔除存货跌价转销)分别为-46.33%、-37.29%、-22.07%。

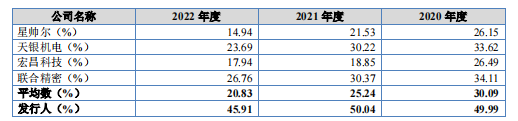

下游空调压缩机配套厂商减少保护器采购、产品价格持续下跌的背景下,常荣电器的毛利率出现了下滑。报告期内,公司主营业务毛利率分别为50.40%、49.69%和44.91%,期末较期初下滑了5.49个百分点。

尽管如此,常荣电器的毛利率仍远远高出同行业可比公司星帅尔、天银机电、宏昌科技等。2020年-2022年,行业毛利率均值分别为30.09%、25.24%、20.83%,常荣电器各期分别高出25.08个百分点、24.8个百分点、19.9个百分点,2022年,高于行业近一倍。常荣电器表示,公司与同行业科比公司主营业务毛利率存在较大差异主要是产品种类、结构等差异所致。

三、高期间费用吞噬利润,超8000万拆迁款美化净利润

常荣电器的高毛利率对应的是高研发费用投入。2020年-2022年,公司研发费用分别为1.4亿元、1.79亿元、1.98亿元,研发费用率分别为6.97%、7.22%、9.41%,高于同行业研发费用率均值4.99%、5.32%、5.27%。

常荣电器研发费用主要是由职工薪酬及直接材料投入构成,报告期内,公司研发费用金额及占比稳步增加,主要原因是公司在持续开发新型内置保护器产品的同时积极发展PCBA及智能控制器、电流传感器等新产品业务,公司研发人员数量增加致使研发费用中的职工薪酬支出增加所致。

除了研发费用率,常荣电器管理费用率也远高于行业均值,报告期内,公司管理费用分别为2.24亿元、2.5亿元、2.34亿元,主要由职工薪酬、折旧与摊销、咨询服务费和股份支付费用构成。各期公司管理费用率分别为11.14%、10.04%、11.13%,而同行业可比公司管理费用率平均值分别为5.31%、5.07%、5.48%。

较高的期间费用吞噬公司利润,报告期内,常荣电器归母净利润分别为1.01亿元、6162.44万元、6413.74万元,整体呈下降趋势。

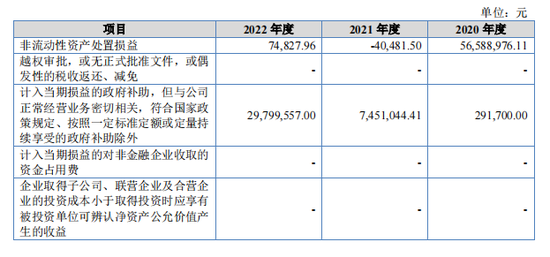

值得一提的是,常荣电器的利润中还存在不少“水分”。报告期各期,公司非经常性损益净额分别为6,982.34万元、703.17万元和2,966.53万元,占同期归属于母公司股东的净利润的比例分别达69.44%、11.41%和46.25%。

尤其是2020年,常荣电器近7成利润来自于非经常性损益,该期公司非经常性损益主要是拆迁补助形成非流动性资产处置损益5,658.9万元。

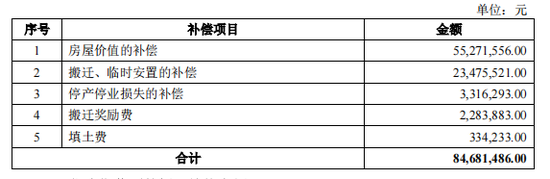

据了解,2019年,常荣电器与常州市新北区人民政府、常州市龙虎塘街道房屋征收与补偿服务中心签订《房屋征收补偿协议》,拆迁补偿款总金额为8468.15万元。报告期内,公司受到拆迁补偿金额5928.15万元,报告期外收到2540万元。

此外,2020年,公司还吸收合并了同一控制下企业常州常荣,并控股合并嵘成电器,上述两家公司自报告期初至合并日的净利润计入公司非经常性损益,导致当期产生净损益2537.17万元。

2021年-2022年,公司非经常性损益主要由收到的政府补助构成,各期政府补助分别为745.1万元、2979.96万元。

挤掉“水分”后,常荣电器各期扣非净利润分别仅有3073.5万元、5459.26万元、3447.21万元。公司盈利能力呈逐年下滑趋势,2020年-2022年,常荣电器扣除非经常性损益后净资产收益率分别为24.27%、12%、5.92%。

四、前五大客户高度集中,关联方采购占比一半

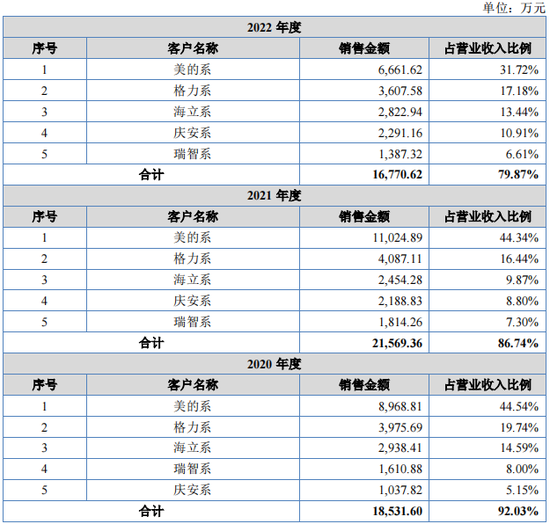

常荣电器下游客户集中于压缩机行业,终端应用以白色家电行业为主,国内压缩机行业集中度较高,美的系、格力系、海立系、瑞智系占据了绝大部分的压缩机市场份额,上述集团均为公司的主要客户,导致公司前五大客户集中度相对较高。

2020年-2022年,常荣电器对前五大客户(同一控制下的合并口径)的销售收入分别为1.85亿元、2.16亿元和1.68亿元,占公司当期营业收入的比例分别为92.03%、86.74%及79.87%。

报告期各期,美的系均为公司第一大客户,各期向公司贡献的收入占总收入的比例分别达44.54%、44.34%、31.72%。

与前五大客户较为集中的特点截然相反的是,公司前五大供应商较为分散,且变动较为频繁,例如,2020年的第五大供应商常州市江洲钣焊有限公司到了2021年已不在前五大供应商之列,而新增了常州博尔斯电器有限公司及其关联方;2022年,前五大供应商再次新增两家,分别为重庆金荣有限公司、常州云彩电器有限公司。

记者注意到,常荣电器的采购方式颇具特色,主要分为直接采购和双经销采购两种。

公司直接采购的物料包括接点、复合金属带料、塑料粒子、环氧胶、电子元器件等。2020年-2022年,直接采购的主要原材料金额3203.83万元、6115.72万元、7006.2万元。

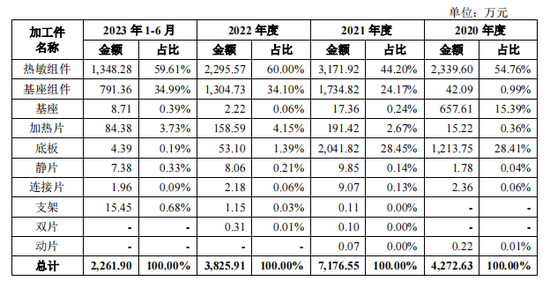

而双经销模式下,公司对接点、复合金属带料、塑料粒子等原材料进行规模化集中采购,以买断式方式销售给相关供应商,相关供应商按照公司的技术要求将原材料加工为热敏组件、基座及基座组件、底板、加热片等后再销售给公司。

报告期各期,公司向交易对手方销售物料的金额分别为1804.02万元、3549.28万元、1655.9万元;向双经销交易对手采购的加工件金额分别为4272.63万元、7176.55万元、3825.91万元。

对于公司销售原材料的目的,常荣电器表示,是为在供应商无法提供同等原材料技术质量及价格保证时,限定供应商在加工公司所需的产品时使用公司向其销售的原材料,以便统一质量管控及通过公司的集采优势降低整体采购成本。

不过,双经销模式下的交易对手有多家为公司关联方,包括常州博尔斯、常州博胜等,相关企业多为公司实控人亲属控制。其中,2021年,常州博尔斯还成为公司前五大供应商之一。

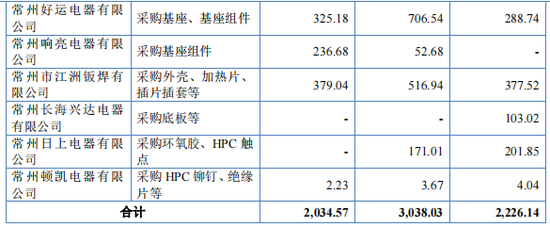

2020年-2022年,公司向上述关联方采购热敏组件、基座等产品的金额分别为2226.14万元、3038.03万元、2034.57万元,占公司向双经销交易对手采购加工件总金额的比例分别为52.1%、42.33%、53.18%,各期均在一半左右。

报告期各期,公司向关联方经常性的物料净采购额(含委托加工物资)分别为1,370.4万元、1,490.9万、820.2万元,分别占同期营业成本的比重为13.61%、12%、7.22%,关联采购占比较高。

值得一提的是,常荣电器向关联方双经销对手采购的加工件单价大多要略低于非关联方。以2022年为例,公司向关联方双经销对手采购的HPA热敏组件、HPA基座组件、HPA加热片的单价分别为0.5839元/只、0.3192元/只、0.0507元/只;向非关联方采购相应产品的单价分别为0.5874元/只、0.4170元/只、0.0578元/只。