今日,岱美股份股价下跌,截至收盘报15.66元,跌幅2.00%,成交额5199.70万元。

昨日晚间,岱美股份披露了公开发行A股可转换公司债券预案。公司本次公开发行总额不超过人民币149,841.66万元(含149,841.66万元)A股可转换公司债券,该可转债及未来转换的A股股票将在上海证券交易所上市,本次发行的可转债期限为自发行之日起6年。

本次可转债的具体发行方式由股东大会授权董事会及董事会授权人士与保荐人(主承销商)协商确定,本次可转债的发行对象为持有中国证券登记结算有限责任公司上海分公司证券账户的自然人、法人、证券投资基金、符合法律规定的其他投资者等。

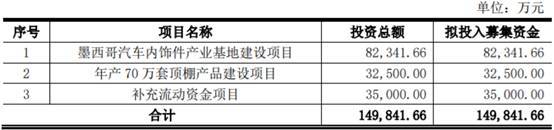

岱美股份本次公开发行可转债的募集资金扣除发行费用后,82,341.66万元将用于墨西哥汽车内饰件产业基地建设项目,32,500.00万元将用于年产70万套顶棚产品建设项目,35,000.00万元用于补充流动资金项目。

上述募投项目中,墨西哥汽车内饰件产业基地建设项目项目总投资82,341.66万元,实施地点位于墨西哥,公司拟通过购置土地并新建厂房及生产线的方式新增汽车内饰件产品产能。项目建成后可年产汽车顶棚系统集成产品30万套、汽车顶棚产品60万套,在满足海外客户需求的同时,能够大幅减少运输成本。

年产70万套顶棚产品建设项目总投资32,500.00万元,实施地点位于上海市浦东新区航头镇,拟综合利用现有厂房空间进行自动化改造、同时进行设备购置与安装、生产线建设。项目建成后可年产汽车顶棚产品70万套。项目有利于公司提高自动化生产水平,提升汽车顶棚产品产能,助力公司拓展汽车顶棚产品市场空间,增强综合竞争力。

根据公司业务发展对流动资金的需要,公司拟将本次发行募集资金中不超过35,000.00万元用于补充流动资金,以更好地满足公司经营规模扩大对营运资金的需要,保障公司的持续、稳定、健康发展。

1月5日,牧原食品股份有限公司(以下简称“牧原股份”)发布2025年12月销售简报显示,公司全年累计销售7798万头,销售收入达1328亿元。此次12月销售简报的发布,展现了牧原股份在行业周期波...[详细]

中国城市专家智库委员会常务副秘书长林先平对记者表示:“上市公司的密集布局,正在重构人形机器人产业的商业化节奏。资本与产业资源的快速注入,能有效解决核心部件研发周期长、场景验证成...[详细]

本次公开征集转让完成前,公司无控股股东、无实际控制人,长江环保集团直接持有公司6313.3万股股份,占公司总股本的24.73%,为公司第一大股东。本次股份转让完成后,长江环保集团不再持有公...[详细]