上交所网站昨日公布关于江苏金迪克生物技术股份有限公司的监管工作函,涉及对象为上市公司,中介机构及其相关人员。

![]()

金迪克于2021年8月2日在上交所科创板上市,发行数量为2,200.00万股,无老股转让,发行价格为55.18元/股,保荐机构(主承销商)为中信证券股份有限公司,保荐代表人为周游、赵岩。

金迪克首次公开发行的发行价格为55.18元/股,截至目前,该股股价低于其发行价。

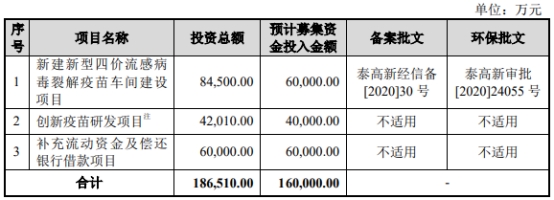

金迪克本次发行募集资金总额121,396.00万元,募集资金净额为113,567.61万元,较原计划少46,432.39万元。公司2021年7月27日披露的招股书显示,公司拟募集资金160,000.00万元,计划用于新建新型四价流感病毒裂解疫苗车间建设项目、创新疫苗研发项目、补充流动资金及偿还银行借款项目。

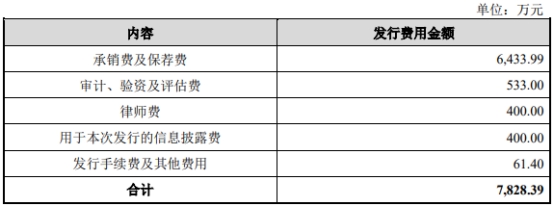

金迪克本次公开发行新股的发行费用合计7,828.39万元,其中,承销费及保荐费6,433.99万元。

金迪克2023年5月19日发布2022年年度权益分派实施公告,本次利润分配及转增股本以方案实施前的公司总股本88,000,000股为基数,每股派发现金红利0.2元(含税),以资本公积金向全体股东每股转增0.4股,共计派发现金红利17,600,000.00元,转增35,200,000股,本次分配后总股本为123,200,000股。

1月5日,牧原食品股份有限公司(以下简称“牧原股份”)发布2025年12月销售简报显示,公司全年累计销售7798万头,销售收入达1328亿元。此次12月销售简报的发布,展现了牧原股份在行业周期波...[详细]

中国城市专家智库委员会常务副秘书长林先平对记者表示:“上市公司的密集布局,正在重构人形机器人产业的商业化节奏。资本与产业资源的快速注入,能有效解决核心部件研发周期长、场景验证成...[详细]

本次公开征集转让完成前,公司无控股股东、无实际控制人,长江环保集团直接持有公司6313.3万股股份,占公司总股本的24.73%,为公司第一大股东。本次股份转让完成后,长江环保集团不再持有公...[详细]