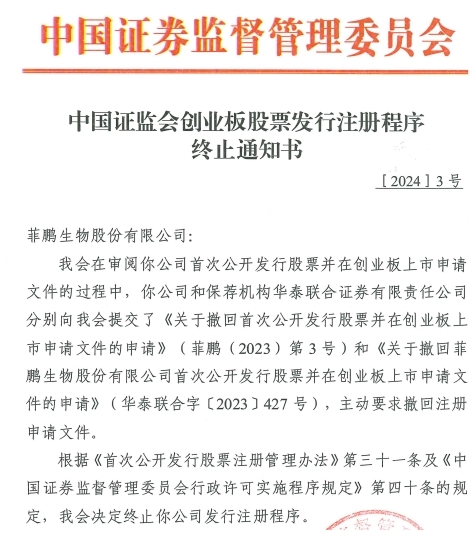

深交所网站昨日披露《中国证监会创业板股票发行注册程序终止通知书[2024]3号》。

中国证监会在审阅菲鹏生物首次公开发行股票并在创业板上市申请文件的过程中,菲鹏生物和保荐机构华泰联合证券有限责任公司分别向中国证监会提交了《关于撤回首次公开发行股票并在创业板上市申请文件的申请》(菲鹏(2023)第3号)和《关于撤回菲鹏生物股份有限公司首次公开发行股票并在创业板上市申请文件的申请》(华泰联合字[2023]427号),主动要求撤回注册申请文件。

根据《首次公开发行股票注册管理办法》第三十一条及《中国证券监督管理委员会行政许可是是程序规定》第四十条的规定,中国证监会决定终止菲鹏生物发行注册程序。

2022年3月3日,创业板上市委员会2022年第10次审议会议结果显示,菲鹏生物首发符合发行条件、上市条件和信息披露要求。

菲鹏生物是一家行业领先的体外诊断整体解决方案供应商,主营业务为体外诊断试剂核心原料的研发、生产和销售,并为客户提供体外诊断仪器与试剂整体解决方案。

截至招股说明书签署日,雯博投资直接持有菲鹏生物56.96%股份,系发行人控股股东。崔鹏及曹菲夫妇分别直接持有菲鹏生物12.04%和1.24%股份,通过雯博投资间接控制菲鹏生物56.96%股份,通过百奥科技间接控制菲鹏生物23.56%股份,合计控制菲鹏生物93.80%股份;崔鹏及曹菲夫妇为菲鹏生物的共同实际控制人。除雯博投资、百奥科技及崔鹏外,菲鹏生物其他持股5%以上股份的股东为何志强(间接持股5%以上)。

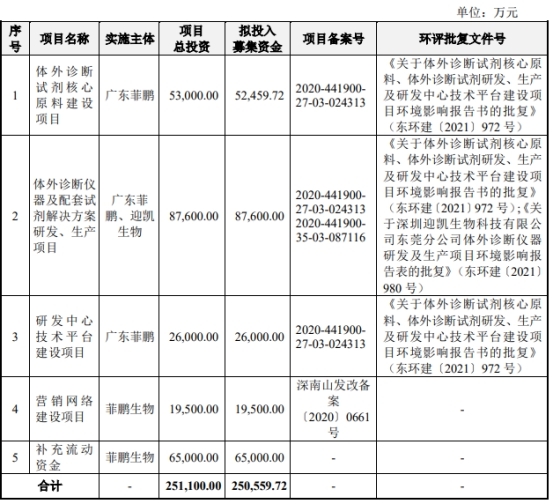

菲鹏生物原拟在深交所创业板发行数量不超过4,001万股(不含采用超额配售选择权发行的股票数量),公司拟募集资金250,559.72万元,计划用于体外诊断试剂核心原料建设项目;体外诊断仪器及配套试剂解决方案研发、生产项目;研发中心技术平台建设项目;营销网络建设项目;补充流动资金。

菲鹏生物的保荐机构(主承销商)为华泰联合证券有限责任公司,保荐代表人为徐晟程,罗剑群。

1月5日,牧原食品股份有限公司(以下简称“牧原股份”)发布2025年12月销售简报显示,公司全年累计销售7798万头,销售收入达1328亿元。此次12月销售简报的发布,展现了牧原股份在行业周期波...[详细]

中国城市专家智库委员会常务副秘书长林先平对记者表示:“上市公司的密集布局,正在重构人形机器人产业的商业化节奏。资本与产业资源的快速注入,能有效解决核心部件研发周期长、场景验证成...[详细]

本次公开征集转让完成前,公司无控股股东、无实际控制人,长江环保集团直接持有公司6313.3万股股份,占公司总股本的24.73%,为公司第一大股东。本次股份转让完成后,长江环保集团不再持有公...[详细]