新大洲A股价今日涨停,收报3.10元,涨幅9.93%。

公司3月15日晚披露《2024年度向特定对象发行A股股票预案》称,本次向特定对象发行股票的发行对象为和升集团,和升集团为公司第一大股东,且为公司实际控制人王文锋控制的企业。和升集团以现金方式认购公司本次发行的股票。按照本次向特定对象发行股份上限计算,本次发行完成后,和升集团将成为公司的控股股东。本次向特定对象发行构成关联交易。

本次向特定对象发行股票的价格为1.91元/股。公司本次向特定对象发行股票的定价基准日为公司第十一届董事会2024年第二次临时会议决议公告日,发行价格不低于定价基准日前二十个交易日公司股票交易均价的80%(定价基准日前20个交易日公司股票交易均价=定价基准日前20个交易日股票交易总额/定价基准日前20个交易日股票交易总量,结果保留至两位小数并向上取整)。

本次向特定对象发行股票为境内上市人民币普通股(A股),每股面值人民币1.00元。本次向特定对象发行的股票将在深圳证券交易所上市。本次向特定对象发行股票数量不超过209,424,083股,向特定对象发行股票数量上限未超过本次发行前公司总股本的30%。

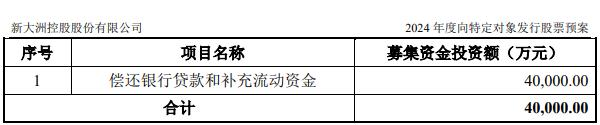

本次向特定对象发行股票拟募集资金总额(含发行费用)不超过40,000.00万元,扣除发行费用后的募集资金净额将用于偿还银行贷款和补充流动资金。

截至预案出具之日,公司总股本为833,679,000股,其中和升集团持有公司12.94%股份,为公司第一大股东。和升集团及其一致行动人北京和升合计持有公司15.72%股份。公司不存在控股股东,公司实际控制人为王文锋。本次发行系采用向特定对象发行股票的方式向和升集团发行股票,本次发行完成后,和升集团及其一致行动人持股比例将会上升,成为公司控股股东,公司的实际控制人仍为王文锋,本次向特定对象发行不会导致公司控制权发生变化。

公司表示,通过本次发行可以降低公司资产负债率,优化资本结构,增强抗风险能力;补充运营资金,助力公司长期稳定发展;维护公司控制权的稳定性。

据新大洲A2023年度业绩预告,2023年1月1日至2023年12月31日,归属于上市公司股东的净利润预计亏损10,000万元至15,000万元,上年同期亏损3,767.90万元;扣除非经常性损益后的净利润预计亏损8,000万元至12,000万元,上年同期亏损2,886.16万元。

1月5日,牧原食品股份有限公司(以下简称“牧原股份”)发布2025年12月销售简报显示,公司全年累计销售7798万头,销售收入达1328亿元。此次12月销售简报的发布,展现了牧原股份在行业周期波...[详细]

中国城市专家智库委员会常务副秘书长林先平对记者表示:“上市公司的密集布局,正在重构人形机器人产业的商业化节奏。资本与产业资源的快速注入,能有效解决核心部件研发周期长、场景验证成...[详细]

本次公开征集转让完成前,公司无控股股东、无实际控制人,长江环保集团直接持有公司6313.3万股股份,占公司总股本的24.73%,为公司第一大股东。本次股份转让完成后,长江环保集团不再持有公...[详细]