英诺赛科日前发布公告称,进一步委任中信里昂证券有限公司、华泰金融控股(香港)有限公司及富瑞金融集团香港有限公司为其整体协调人。

早在6月12日,英诺赛科在港交所递交的招股书显示,中金公司和招银国际为其联席保荐人。

有业内人士表示,随着香港IPO市场复苏,更多企业希望抓住机遇上市,但在市场竞争加剧背景下,发行人希望通过增加“整体协调人”以加强股票销售和募资效果。

资料显示,英诺赛科是全球首家实现量产8英寸硅基氮化镓晶圆的公司,亦是全球唯一具备产业规模提供全电压谱系的硅基氮化镓半导体产品的公司。

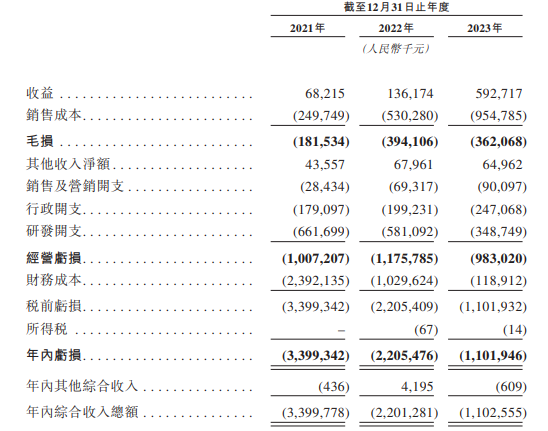

2021-2023年,英诺赛科的收入分别为6821.5万元、1.36亿元和5.93亿元;亏损金额分别为34亿元、22.05亿元和11.02亿元;经调整净亏损分别为10.81亿元、12.77亿元和10.16亿元。

在招股书中,英诺赛科透露,此次IPO募资主要用于产能扩充及产品研发。一方面,英诺赛科拟将50%的募资资金用于扩大8英寸氮化镓晶圆产能,计划从截至2023年12月31日的每月1万片晶圆扩大至未来5年每月7万片晶圆,同时购买相应的生产设备及招聘生产人员,以满足生产线运行需求。另一方面,英诺赛科拟将15%的募资资金用于研发和扩大氮化镓产品组合,通过招聘研发人员和推出新产品,进一步提高终端市场中氮化镓产品的渗透率。

2021-2023年,英诺赛科的研发开支分别为6.62亿元、5.81亿元和3.49亿元。粗略计算,2022年和2023年的同比降幅分别为12.24%和39.93%。截至2023年12月31日,英诺赛科已累计获得213项专利,其中包括173项发明专利及40项实用新型专利,以及480项专利申请,涵盖芯片设计、器件结构、晶圆制造、对装及可靠性测试等关键领域。

不过,英诺赛科在招股书中列出15项主要发明专利,其中12项是2023年获得授权。

在递交招股书前,英诺赛科共进行了5轮融资,合计融资金额超过60亿元,其中E轮融资是今年4月完成的,投资人是武汉光谷芯未来专项投资基金合伙企业和杭州光曜致新庭颐企业管理咨询合伙企业。

公司披露的信息显示,超聚变成立于2021年9月,注册资本8.8亿元,其控股股东为河南超聚能科技有限公司,目前持股比例为31.38%。信息显示,超聚变战略布局算力、城企数智、能源智慧解决方案等...[详细]

近日,上交所官网显示,中电科蓝天科技股份有限公司(以下简称“电科蓝天”)科创板IPO注册生效。据了解,电科蓝天主要从事电能源产品及系统的研发、生产、销售及服务。公司IPO于2025年6月28...[详细]

刚过去的2025年,中国服务贸易交出亮眼答卷:规模稳步攀升,逆差大幅收窄,知识密集型服务贸易成核心增长引擎,为外贸高质量发展筑牢根基。2026年,迈入“十五五”开局之年,我们锚定新航向...[详细]