11月29日,广州致远电子股份有限公司(以下简称“致远电子”)回复深交所二轮审核问询函并更新招股书。

此前,致远电子曾随前母公司广州立功科技股份有限公司(以下简称“立功科技”)冲击A股,后立功科技因财务真实性等撤回IPO申请。

此次IPO,致远电子从立功科技体内脱离,双方由控股关系变成了同一实控人控制下的关联关系。虽然股权关系上双方已相互独立,但致远电子是否具有独立能力成为监管两次问询的重点。

此外,值得注意的是,截至2023年6月,致远电子资产总额为5.52亿元,净资产4.83亿元,而此次IPO上市,公司计划募资8亿元用于新一代工业智能物联产品研发等多个项目,募资额超出公司净资产近2倍。

独立经营能力遭质疑

公开资料显示,致远电子是一家研发、生产、销售嵌入式板卡及模块、CAN-bus 总线通讯类产品、测试测量分析仪器等产品的工业智能物联企业,产品主要面向新能源汽车、光伏储能、智能制造、医疗设备等领域客户。

2022年7月之前,致远电子是立功科技的全资子公司。后者曾在2020年冲击A股市场,但被曝出向第一大供应商虚假申报返款金额的情况,净利润真实性被质疑,随后立功科技撤回IPO申请。

2023年6月,致远电子首次披露招股书,拟于创业板上市。而与前母公司剥离不满一年就冲刺上市,“公司是否具备独立性”也成为贯穿深交所两次问询函的关注重点。

招股书披露,2020-2022年及2023年1-6月报告期内,致远电子与立功科技存在关联交易,尤其是在报告期前期关联交易规模较大。

数据显示,各期致远电子向立功科技及其子公司关联销售金额分别为6375.69万元、935.35万元、772.90万元和225.64万元,占当期营业收入比例分别为20.81%、2.26%、1.60%和0.91%;关联采购金额分别为2883.43万元、2753.63万元、73.20万元和21.37万元,占当期采购金额比例分别为28.60%、15.36%、0.44%和0.28%。

此外,2020-2022年,致远电子与立功科技重叠客户家数分别达到了34家、109家以及80家,致远电子向重叠客户的销售收入分别是1766.84万元、9722.38万元和9535.98万元,收入占比分别是5.77%、23.45%和19.68%。

研发人员硕士及以上学历最高占比5%

此外,报告期内,致远电子与立功科技还存在人员交叉任职、业务不明确等情形。

2020年和2021年,致远电子仍为立功科技全资子公司期间,有55名研发人员与立功科技签署劳动合同,其薪酬福利由立功科技发放,金额分别为724.11万元和270.52万元;在转入致远电子前,该部分研发人员主要从事致远电子相关产品和技术的研发工作。而且,致远电子还曾与立功科技共用OA系统。

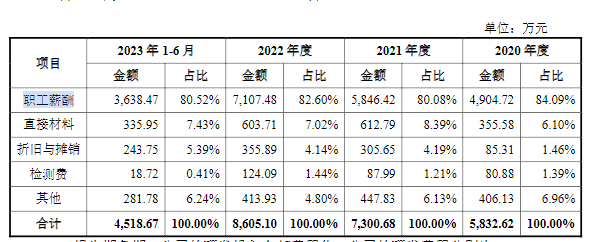

此外,据招股书披露,报告期各期致远电子的研发投入全部费用化,公司的研发费用分别为5832.62万元、7300.68万元、8605.1万元和4518.67万元,占营业收入的比例分别为19.04%、17.61%、17.76%和18.13%,占比处于较高水平。不过,具体来看,公司超八成研发用在了人员开支上。

来源:致远电子招股书

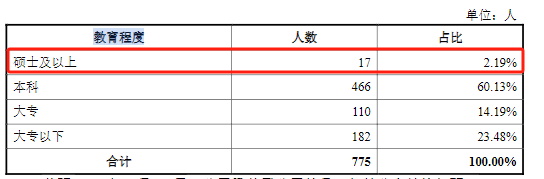

不过,值得注意的是,致远电子研发人员整体的受教育程度似乎不高。截至2023年6月30日,致远电子员工总数775人,其中研发人员330人,占员工总数的42.58%。不过,公司硕士及以上学历的员工仅17人,若17人全部为研发人员,也仅占研发人员总数的5%,

来源:致远电子招股书

报告期分红1.44亿元 募资补流2亿元

据招股书披露,报告期各期致远电子实现的营收分别为3.06亿元、4.15亿元、4.85亿元和2.49亿元;净利润分别为7653万元、1.26亿元1.58亿元、和7078.57万元;扣非后净利润分别为7234.77万元、1.22亿元、1.56亿元和6834.39万元。

报告期内致远电子营收和净利润持续增长,但需注意,公司的利润增长有相当一部分来自税收优惠和政府补助,各期公司享受的税收优惠占税前利润的比例分别为30.07%、22.21%、27.62%和34.48%。

此次IPO,致远电子计划募资8亿元,其中3.21亿元用于新一代工业智能物联产品研发项目、1.46亿元用于EsDA平台升级研发项目、1.16亿元用于制造中心升级项目,2.17亿元用于补充流动资金。

然而,截至今年6月末,致远电子资产总额为5.52亿元,公司归属于母公司股东的净资产为4.83亿元。此次8亿元的募资金额约是公司净资产的2倍。

此外,报告期内致远电子还进行了两次现金分红,2021年分红9600万元、2023年1-6月分红4800万元,合计分红1.44亿元。截至今年6月末,致远电子资产负债率为15.06%,公司账上尚有货币资金2.17亿元和交易性金融资产1000万元,招股书中也称“对借款需求较低”。

结合致远电子报告期内的业绩表现来看,公司能够拿出分红来回馈股东,且自身资金压力并不大,那么公司拿出1/4募资用于补流的合理性有待解答。

对于致远电子IPO进展,中国网财经将持续关注。