中小型房企依旧渴求规模。

这从弘阳地产联席总裁袁春在今年3月业绩会上的发言也可窥见。如其所述,“未来3年,我们要保持比同行业更高更快的增长。”足见,弘阳地产对做大规模之热切。

事实上,登陆资本市场后,弘阳地产就在加快扩张。

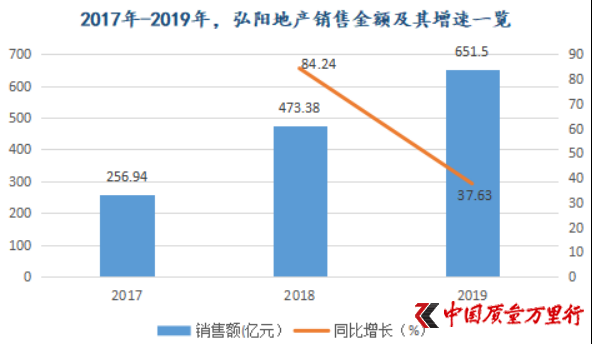

数据可以佐证,过去两年,弘阳地产分别实现合约销售金额473.38亿元和651.5亿元,相应按年增长84.24%和37.63%。

数据来源:弘阳地产历年财报

今年受疫情影响,弘阳地产将年度目标设置得温和了许多,仅为750亿元,增幅为15.12%。

据其披露,2020年上半年,弘阳地产实现合约销售金额315.73亿元,已完成上述目标的42.1%。这也意味着下半年弘阳地产只要月均卖掉72.4亿元的房子,就可达成目标。

对于弘阳地产来说,这并不会太难。因为,今年二季度,其就已在销售端发力。其中,5月-6月,销售额更是分别达到88.56亿元和109.31亿元。

激进扩张

“为了未来3年的发展,我们会持续在投资上加大力度,将拿出回款的40%-50%用于投资。”袁春曾如是公开表示。

事实也是如此。近1个月来,弘阳地产在加快拿地节奏。其中,不乏较高溢价拿地。

将时间推至7月16日,弘阳地产以7.23亿元的代价,竞得常州武进区JCJ20200101商住地,溢价率为38.24%。此前1天,弘阳地产先后经过20轮竞价和54轮竞价,分别以6.6亿元摘获南京栖霞区NO.2020G39号地块和以格25.8亿元将南京浦口区NO.2020G40号地块收入囊中,两者溢价率均达20%。

弘阳地产最高溢价拿地则可追溯至6月底,在181轮竞价后,弘阳地产与启东市鑫城城建、建都房地产以7.87亿元代价,联合拿下南通2009号地块,溢价率高达50.19%。在此两个月前,弘阳地产还曾力拼242轮,以15.52亿元代价,成功斩获宁波鄞州区甬储出2020-013号宅地,溢价率为43.13%。

“弘阳地产不惜较高溢价拿地,说明其战略扩张节奏比较快,力求做大规模。此外,高溢价也说明市场竞争比较激烈。”知名地产分析师严跃进告诉《中国质量万里行》。

上海中原房地产分析师卢文曦也表示,这是弘阳地产为快速扩张做准备,由于上市才两年,不管是现实营销还是资本市场,都需要在实体上有一个比较好的表现。再者,目前全国大部分地方地价溢价率都开始走高。企业要扩张,肯定就要拿地,所以就表现为比较激进的去扩张。

需说明的是,上述只是弘阳地产溢价拿地的一部分。

接连溢价拿地之际,弘阳地产也在“借新偿旧”。

7月21日,弘阳地产以“所得款项净额用于为若干将在1年内到期的现有中长期债务再融资”为由,发行了一笔将于2023年到期金额为1.55亿美元的优先票据,利率为9.7%。该笔票据将与其在2020年1月发行的金额为3亿美元的优先票据合并、构成单一类别。

实际上,早于2019年,弘阳地产资金链就较为紧张。据其财报,过去1年,弘阳地产可动用的账面资金为86.92亿元,同期内短期借款为105.16亿元,前者难以覆盖后者。

弘阳地产在年初就开始发债用于偿旧,也就不难理解了。

业绩步入“缓增”

弘阳地产起家于江苏南京。1995年,实际控制人曾焕沙成立南京红太阳商业大世界有限公司,开始涉足建筑材料业务。而其正式进入地产业则要往后再推4年,1999年12月南京红太阳房地产开发有限公司(下称“南京红太阳”)的成立。彼时,南京红太阳启动首个住宅项目旭日华庭的开发。

4年后,旭日华庭入市。也是在这一年,曾焕沙组建弘阳集团。2005年4月,弘阳地产成功布局无锡。次年5月,弘阳地产启动首个商业综合体南京弘阳广场的开发,将业务拓展至商业物业开发,只是该项目直至2011年5月才竣工。在这之前的2010年,弘阳地产已相继进军常熟、南通。

2013年5月,南京弘阳酒店开业。至此,弘阳地产住宅物业开发与销售、商业物业投资与运营、酒店运营3大业务形成。

2016年,弘阳地产成功走出江苏。期间,获取时光里项目,并在安徽合肥设立办事处。此后,弘阳地产继续在安徽圈地。2017年5月,获取明发北站新城弘阳苑项目,并设立安徽滁州办事处。

2018年7月,弘阳地产成功登陆港交所。该年在“做透大江苏,深耕长三角,布局都市圈”的区域布局策略下,上市公司获取地块31幅,新进杭州、成都、武汉、南昌、佛山、开封等城市,初步完成全国化战略布局。

2019年2月,弘阳地产启用上海总部,和南京一起形成双总部运营。这一年,上市公司新进入济南、青岛、西安、长沙、温州、郑州等17个城市,基本完成全国化布局。

只是快速攻城略地之际,弘阳地产权益土储占比却并不高。

据其财报披露,2018年-2019年,弘阳地产土地储备总建筑面积分别为1308.44万㎡、1693.2万㎡,但其相应应占土地储备建筑面积为723.15万㎡、925.43万㎡,后者在前者中占比仅为55.27%和54.66%。

销售端方面,弘阳地产权益销售金额在全口径销售额中占比同样不高,也就不足为奇了。据克尔瑞研究中心数据,2019年,弘阳地产权益销售金额为349.1亿元,在合约销售金额中占比仅为53.58%。

种种数据都在表明,弘阳地产的扩张越来越多地依赖于合作开发。

“这是在当前市场、融资、产品创新以及营销等方面的竞争与压力之下抱团取暖、资源共享的一种应对举措,也是一些强势企业趁机低成本拓展市场的方式。”对于房企越来越多地走向合作开发,中国企业资本联盟副理事长柏文喜如是分析认为。

记者梳理发现,大量合作开发之下,弘阳地产非控股权益在权益总额中占比也在逐年走高。2018年-2019年,弘阳地产非控股权益占比分别为8.34%和23.04%。要知道,2017年上市公司这一占比不过为1.88%。

值得注意的是,非控股权益也是房企降低杠杆的利器。

正如柏文喜所表示,在高杠杆和高负债的房企中,为了降低负债率、提升融资能力和财务稳健性,也会大量运用非控股权益。在他看来,这一方式也往往成为高负债企业与基金、信托等运用明股实债来使负债表外化而降低表观负债率的一种工具。

但,过多的合作开发也会有其弊端,“增收不增利”就是其中一种。

目前,弘阳地产正陷入这一弊端之中。据其财报,2018年-2019年,弘阳地产营收分别按年增长50.48%、64.19%。期内,业绩增速却在逐年走低,相应按年增长15.69%和3.9%。

不难发现,营收不断快速增长之下,弘阳地产业绩已然步入“缓增”。

不过,柏文喜认为,上市以后,弘阳地产可能为了冲规模而拓展了不少毛利较低的项目也是其业绩“缓增”的一大原因。

据choice数据,过去两年,弘阳地产销售毛利率确在走低,已由2018年的31.25%降至25.13%。

此外,需弘阳地产警惕的是,伴随快速扩张,上市以来,其负债扩张已快于资产扩张。期内,上市公司资产负债率逐年走高就是明证,已由2018年的79.61%升至81.08%。

正如柏文喜所坦言,为冲规模而引发的高负债带来了较多的财务成本,也会侵蚀企业毛利空间。

对于弘阳地产今后将如何在规模和利润之间取得平衡?记者已多次致电上市公司,截至发稿尚未收到回复。

2026年1月7日,雅居乐披露2025年12月未经审核的经营简报。简报显示,2025年12月雅居乐及其附属公司连同集团合营公司及联营公司以及由集团管理并以“雅居乐”品牌销售的房地产项目预售金额合...[详细]

2026年1月6日,保利置业披露2025年12月未经审核销售简报。简报显示,2025年12月保利置业实现合同销售金额约25亿元,合同销售面积约7.1万平方米,合同销售均价约3.56万元/平方米。[详细]

2026年1月6日,正荣地产披露2025年12月未经审核经营简报。简报显示,2025年12月正荣地产连同其附属公司连同合营公司及联营公司的累计合约销售金额约为3.35亿元,合约销售建筑面积约为2.46万...[详细]