“三道红线”政策严厉喝止了“赌徒”式扩张模式,让擅长高杠杆游戏的融创中国控股有限公司(下称“融创中国”)董事会主席孙宏斌不得不开始求稳发展。

3 月 12 日,融创中国公布了年度业绩公告,从报告数据得知,猛然降速还是对其产生了一定“负担”,看似亮眼的数据也存在些许“瑕疵”。

销售不及预期,

毛利持续下降

融创中国行政总裁汪孟德曾在 2019 年度业绩发布会上信心满满的表示,2020 年做到“6000 亿元 +”的销售目标是“没有问题”的。然而据 2020年年报告显示,融创中国全年销售额为 5752.6 亿元,据年初立下的 6000 亿销售目标仍有差距,也是 TOP5 房企( 即 碧桂园 7888 亿 元、 中 国恒大 7035 亿元、万科地产 7011.2 亿元、融创中国5752.6 亿元、保利发展 5028 亿元)中唯一一家没能达成目标的公司。

较之龙头房企 7000 亿元起的销售额,融创中国相差了 1000 多亿元,出现断层。对此,在 3 月12 日业绩会上孙宏斌回应,将未完成目标归结为疫情和调控。

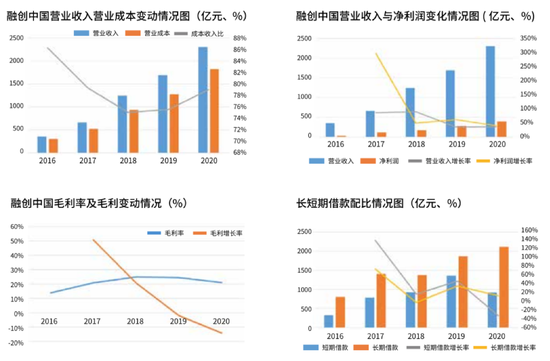

财报显示,2020 年全年融创中国实现营业收入2305.87 亿元,同比增长 36.19%,达到历史最高值。而观察近 5 年营业收入与营业成本的变动情况会发现,2016-2020 年间,融创中国成本收入比波动较大,且自 2018 年开始呈持续上升态势,表明公司营业成本增长速度快于营业收入的增长。

如此导致的直接结果就是毛利率的增速持续下降,毛利率由 2018 年的 24.96% 降至 2020 年的20.99%,减少了 3.97 个百分点。通常,毛利率代表企业通过内部生产运营带来价值增值的能力,是衡量企业盈利的重要标准,毛利率的下滑则表明成本控制乏力,产品的增值和溢价能力下降,对公司盈利稳定性产生较大负面影响。

多元化产业链

尚待高“性价比”

“经济下行压力大的时候,有很多并购的机会。谁能借更多的钱、更便宜的钱、更长的钱、可以穿越周期的钱,就有很大的优势。如果有这个机会不去做,反而减杠杆,那是不对的。”2016 年,孙宏斌在融创中国会议上立下豪言。因此,2017 年融创中国在行业低谷不惜举债囤地以拥有逆周期能力,而后四面出击,60.4 亿元收购乐视网 8.61% 股权,631.7 亿元收购万达重资产文旅、酒店项目……“三道红线”政策出台后,这一波之前令投资人咂舌的“买买买”成为了融创中国的发展“后路”。

2020年,融创中国将企业定位正式从“中国家庭美好生活整合服务商”升级为“美好城市共建者”,标志着多元化发展战略地位的进一步提升。而从2020 年财报中可以看出,物业销售收入占总收入的94.9%,仍是“一枝独秀”的绝对主业,诸多“副业”占据分部资产总额的17.0%,对收入贡献仅为5.1%,多元化业务投入较大,尚未产生预期价值。

对此,易居研究院智库中心研究总监严跃进表示,融创中国在多元化上值得肯定,也是“当前发展相对成功的企业”。

而这两年,文旅等多元化产业受疫情冲击较大,如果类似业务投入太大,很可能在后续经营方面承受更多压力。所以,严跃进建议,多元化业务要防范出现各类新的风险和波动,坚持“稳妥”的发展模式。后疫情时代下,对于文旅等业态也需要不断研究,积极关注成长性高的产业。

由此可见,融创中国的业务结构在短期内恐难形成“百花齐放”的盛世局面。

令人感到意外的是,融创中国 2020 年净利润达到 395.49 亿元的高值,保持同比 40.46% 的高增长。在毛利下降,多元化“副业”仍在发育的企业现状下,融创中国究竟凭借什么做到营业收入与净利润同向增长呢?

答案是——投资收益。财报显示,融创中国本期交易性金融资产的公允价值变动收益 89 亿元 ;向联营合营公司收取资金占用费收入 44.8 亿元 ;处置合联营公司及联营公司取得收益 25.6 亿元。

财务费用的变动情况同样值得关注。由于人民币升值,导致的汇兑收益达到了 41.6 亿元这一历史高值,而财务费用成本则通过资本化财务费用科目从 288.99 亿元调整至 11.6 亿元计入利润表进行列报。此番操纵并不违规且令盈利情况更加亮眼,只是这部分费用在未来期间迟早将随着资产的折旧摊销划归到费用支出中。

也就是说,其他业务收益和财务费用的调整让融创中国达到短期净利润与营业收入的平衡增长,但这似“赌局”中的偶然小赚,风险性和不确定性仍需警惕,若图长久之计稳健发展,更该依靠稳定的收入来源。

负债调整的

作用力与反作用力

国内房地产企业大多在规模扩张的阶段使用较高财务杠杆,导致负债率较高,“长债短借、以债养债”现象层出。因此,一度成为这种高风险扩张模式的代表——融创中国,今年对企业负债情况和“三道红线”档位调整问题格外重视。

财报显示,2020 年,融创中国非受限现金短债比达 1.08,同比上升 0.51% ;净负债率降至96%,同比下降 76.3%,两项指标均符合标准由“红”转“绿”,进入安全范围,仅剩剔除预收款项后的资产负债率踩中“红线”,达到78.3%,但也同比下降了 5.6%,融创中国成功降至“黄档”房企。

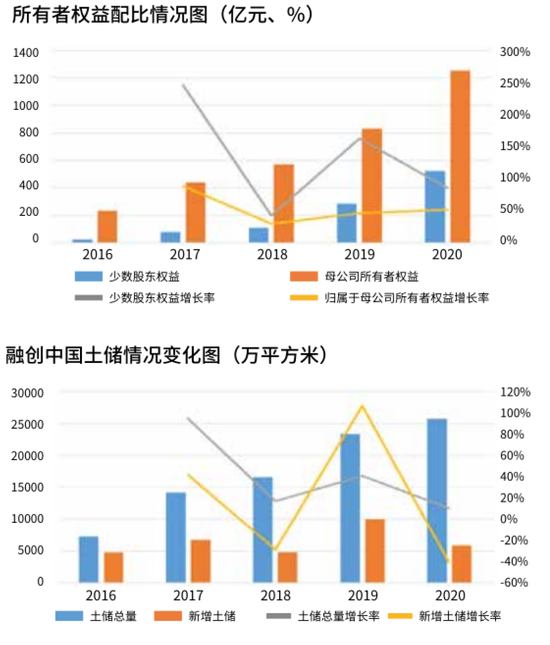

逐一分析各项指标可以发现,短期借款的下降是现金短债比变动的主要影响因素。融创中国去年短期借款为 916.07 亿元,同比下降 32.5%,主要是由于对银行及其他机构借款较去年减少了251.79亿元,同比下降66.5%。而长期借款却同比上升13.5%,主要是由于公司债券、优先票据、无抵押非即期贷款的上涨,目前融创中国存续的 13 只境外债规模已超 80 亿美元。长短期债务配比的一增一减,对总负债的影响甚微,仅同比下降 5.8%,证明公司对债务的依赖性仍未减少。

而净负债率的降低则存在“明股实债”嫌疑。融创中国的股东权益整体呈现爆发式增长状态,少数股东权益为 522.03 亿元,同比增长 84.91% ;少数股东损益为 36.99 亿元,同比增长104.36%。根据业内普适的计算标准,少数股东损益占净利润比例为 9.3%,少数股东权益占净资产比例为29.35%,出现严重不协调,这部分少数股东权益是否受到了场外干扰?

2015年,孙宏斌认为,物业公司就像公共服务类机构,上市会使得物业公司变成赚钱的工具,这种做法并不可取。5年后,物业上市潮来袭,融创中国仍选择搭上这班“快车”,2020年11月19日,融创服务控股有限公司(下称“融创服务”)成功登陆港交所。

物业上市究竟有什么“魔力”让孙宏斌不惜“打脸”也要推进?众所周知,物业管理分拆是地产公司近年惯用的一种去杠杆、加权益的手段,通过股权融资的方式补充权益,会显著改善企业杠杆水平,尤其是资产负债率和净负债率。为了“不踩线”,融创中国可谓下足了“苦功夫”。

对于这种现象,严跃进评价道,通过物业上市来不断进行业务的开拓,这符合市场预期。“企业需要积极研究上市背后的市场机会,真正在物业服务方面做大做强,而不是单纯的资本运作。否则为降低企业杠杆,单纯依赖资本市场的运作,也很难在市场上立足。”因此,想要平稳经营,真正达到去杠杆、降负债、优化财务结构的目的,不能仅仅将物业上市作为一项财务手段,还需将业务发展落到实处。

负债调控的压力同样也反应在融创中国“囤地”欲的减退,据中国指数研究院数据显示,融创中国2020 年以拿地金额 695 亿元,拿地面积 1304 万平方米,在行业内分列第 15 和第 8 位。2020 年总土储面积 25800 万平方米,仅同比增长 10.3%,增速下降近 4 倍。

从城市分布看,新增土地储备主要集中在石家庄、沈阳、眉山、西双版纳等二、三线甚至四、五线城市。

总体来说,2020 年,融创中国在政策和市场环境的高压下迅速调整战略,在盈利和资产结构方面取得的成绩可圈可点,而毛利下降、负债调整的反作用力、拿地速度放缓等都将影响公司后续发展的每一步,求稳发展的融创中国或正在以另一种形式“冒险”。高风险意味着高收益,能否“探险”成功,还需持续关注融创中国的转型进程。

2026年1月7日,雅居乐披露2025年12月未经审核的经营简报。简报显示,2025年12月雅居乐及其附属公司连同集团合营公司及联营公司以及由集团管理并以“雅居乐”品牌销售的房地产项目预售金额合...[详细]

2026年1月6日,保利置业披露2025年12月未经审核销售简报。简报显示,2025年12月保利置业实现合同销售金额约25亿元,合同销售面积约7.1万平方米,合同销售均价约3.56万元/平方米。[详细]

2026年1月6日,正荣地产披露2025年12月未经审核经营简报。简报显示,2025年12月正荣地产连同其附属公司连同合营公司及联营公司的累计合约销售金额约为3.35亿元,合约销售建筑面积约为2.46万...[详细]