万物云的“入市”,搅动着物管股的一池春水。从资本市场到业务市场,头部物企的全方位争霸赛,愈演愈烈。

万物云上市前夜,华润万象生活甩出10.4亿收购祥生物业的“王炸”牌,分散了不少火力值。

万物云也不甘示弱,在敲钟上市的当天下午,刊发了上市后的首份中报,即2022年中期业绩报告。

这份中报,加上封面在内,长达73页纸。除了截至今年上半年的详细财务数据之外,还披露了毛利率、各业务板块的细分业务线发展情况等。

“2022年上半年,科技板块营收增速达56.2%;空间板块新增饱和收入中,独立第三方项目占比达83.6%。”发报次日,掌舵人朱保全在朋友圈分享官微推文《一图看懂万物云2022中期业绩》,他特意配文强调,万物云科技浓度提速显著,业务独立性较强。

放于上市物企榜中,万物云今年上半年的赛季表现如何呢?

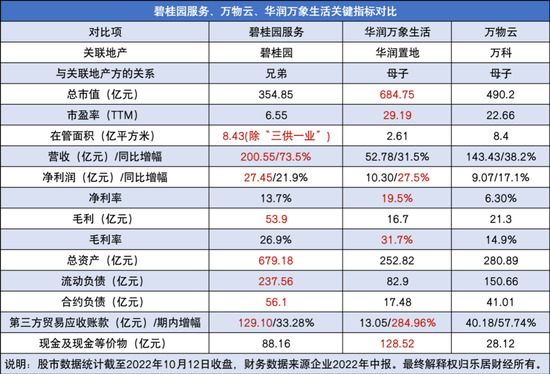

从总营收与在管面积来看,万物云仅次于碧桂园服务,而华润万象生活与前两者相比,规模与营收并不占优势。

但是从资本市场的表现来看,华润万象生活自7月27日挤下碧桂园服务,荣登物业股“市值王”之后,一直保持首位。

万物云“差市场”里IPO,虽然经历了意料之中的估值回落。不过凭借着众多资本的站台,万物云还是挤掉了碧桂园服务,成为市值第二的物业股。

可以预见,在龙湖智创生活和万达商管上市前,“华、万、碧”在资本市场上三足鼎立的局面,短期内或无人能破。

2019年底,新冠肺炎疫情将物业从幕后推向台前。此后,在2020年的上市风口与2021年的收并购热潮中,物企一度成为资本追捧的宠儿。然而,紧随地产“寒潮”降临,物业板块集体下调,估值从疯狂逐步回归理性。

资本撤退,市场重塑行业估值逻辑,谁能再次杀回千亿市值牌桌?谁又能在未来的制霸赛中称雄?

营收规模行业第二

数据显示,截至2022年6月30日,万物云实现总收入142.43亿元,同比增长38.2%;录得毛利21.27亿元,同比增加26%,毛利率为14.9%,同比下降1.5个百分点。

报告期内,万物云实现利润为9.07亿元,同比增加17.1%;归母净利润8.73亿元,同比增长约16.6%。

而据统计,此前刊发2022中报的58家上市物企中,碧桂园服务以200.55亿元营收位居榜首,排在第二位的雅生活服务今年上半年总营收约为76.2亿元。今年上半年,万物云与碧桂园服务的营收差距扩大到了58亿元,不过万物云的营收也超过雅生活服务约66亿元。

以营收规模来看,目前的上市物企中,碧桂园服务与万物云是唯二能在上半年就已经冲破百亿营收的物企。

回溯过往,事实上在很长一段时间里,都是万物云牢固占据着物管行业营收霸主之位。2020年度大考放榜,万物云营收182亿元,甩开碧桂园服务(156亿元)约26个小目标。

不过,在这之后,万物云的营收榜首之位便被撼动了。

2021年上半年,碧桂园服务开启上市物企间并购先河,吞下了当时的蓝光嘉宝服务。2021年“期中考”,碧桂园服务实现营收115.6亿元,同比大增84.3%,首次超过了同期营收103.8亿元的万物云。

2021年下半年,万物云通过换股方式收购了在管面积3020万方的阳光智博、拿下了在管面积7000万方的伯恩物业。不过,碧桂园服务也没有落后,耗资近百亿收购的富良环球规模就有8000万方,此外还有邻里乐等标的。

这一年,万物云的规模扩张速度,已经跟不上在资本市场上财大气粗的碧桂园服务了。到2021年底,剔除碧桂园服务“三供一业”业务外,万物云的在管面积微微超前,但全年营收总额却被拉开了近50亿的差距。

营收增速方面,今年上半年仅有碧桂园服务和合景悠活超过60%,同比涨幅分别为73.49%和68.03%,而万物云的同比增速排在第11位。

“住宅”与“社增”毛利率差5倍

营收规模与营收增速表现可圈可点,但万物云的盈利能力则相对薄弱。今年上半年,其14.9%的整体毛利率,在披露中报的上市物企中排名倒数第三位,仅高于招商积余与特发服务。

据统计,此前披露2022中报的58家上市物企,平均毛利率约为27.7%,走纯商业服务的星盛商业毛利率水平拔尖,约为57.7%,最低的则是招商积余,约为12.7%。

时间线往回追溯,2019-2021年,万物云的毛利率分别为17.7%、18.5%、17%,在对应期内均低于上市物企毛利率均值水平。

“从已上市的物业公司情况来看,大概分为两个阵营,一类是在15%左右,一类是在30%左右。万物云毛利率在15%左右,从分析师的报告来看,认为15%左右是一个合理区间。”今年3月底,在万科2021年业绩发布会上,朱保全曾对万物云毛利率低于同行问题作出如是回应。

在万物云的三大业务板块中,AIoT及BPaaS解决方案服务毛利率水平较高,不过目前在总收入中的占比较低。

2022年上半年,AIoT及BPaaS解决方案服务实现收入11.55亿元,毛利率达到了34.2%,而收入占比仅约8.1%;其次是商企和城市空间综合服务,收入约为50.93亿元,占总收入的35.8%,毛利率约为14.1%;万物云的社区空间居住消费服务的收入占比则最高,达56.1%,收入约79.95亿元,毛利率约为12.7%。

万物云整体毛利率处于上市物企尾部,不过其运营社区增值服务的能力却名列前茅。在各业务板块下的细分业务线中,万物云的其他社区增值服务与住宅物业服务分别是其毛利率的峰谷与洼地。

2022年上半年,万物云的其他社区增值服务毛利率约为62.8%,住宅物业服务毛利率约为10.5%,两者相差约5倍。

据统计,中报季收官,58家发报的上市物企中共有42家公布了社区增值服务收入、34家物企进一步公布了社区增值服务的毛利率情况。其中,碧桂园服务的社区增值服务以21.12亿元收入和59.7%的毛利率水平排在榜首。

据此来看,万物云的社区增值服务只有碧桂园服务的零头,但毛利率水平更胜一筹。

储“金”70余亿 独立性递增

数据显示,截至2022年6月30日,万物云在管面积约为8.4亿平方米,其中社区空间居住消费服务在管建筑面积约7亿平方米,商企和城市空间服务在管建筑面积约1.4亿平方米。

同期,在管理规模上能与之相争的碧桂园服务,除“三供一业”业务外的物业服务收费管理面积约8.43亿平方米。

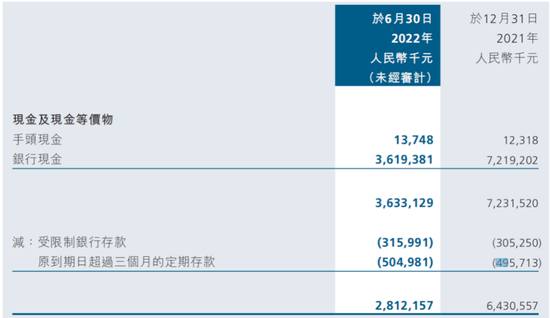

截至2022年6月30日,万物云手握36.33亿元的现金,即使剔除其中8.2亿多的受限制存款,再加上此次49.24亿元IPO募资净额,万物云目前手中的现金量也应该在70亿之上,位列上市物企前列。

据统计,此前已披露2022中报的58家上市物企中,华润万象生活手握128.52亿元现金居于榜首,碧桂园服务以88.16亿元紧随其后,世茂服务排在第三位,手中现金70.47亿元。

储“金”充沛,无疑是未来成长性的重要助力。物企分拆上市,经营独立性则是另一个重要的考核纬度。

目前,万物云基本已经摆脱对母公司的依赖。

事实上,在2021年底,万物云社区物业板块的在管面积中,来自第三方的占比50.5%,已经超过关联方万科的贡献。同期,商写板块在管面积中来自独立第三方的项目占比约85%。

截至2022年上半年,万物云新增的住宅物业在管项目净增212个,其中152个来自独立第三方;净增年化饱和收入15.15亿元,其中独立第三方贡献占比70.2%。

同期,新增的住宅物业合约项目211个,其中165个来自独立第三方;净增年化饱和收入24.94亿元,其中独立第三方贡献占比85.9%。

商企和城市空间综合服务方面,截至2022年6月30日,万物云的物业及设施管理服务在管项目1706个,其中来自独立第三方的1435个;年化饱和收入93.97亿元,其中独立第三方地产开发商贡献占比81.20%。

同期,物业及设施管理服务合约项目1929个,其中来自独立第三方的1621个;年化饱和收入92.55亿元,其中独立第三方地产开发商贡献占比80.76%。

2026年1月7日,雅居乐披露2025年12月未经审核的经营简报。简报显示,2025年12月雅居乐及其附属公司连同集团合营公司及联营公司以及由集团管理并以“雅居乐”品牌销售的房地产项目预售金额合...[详细]

2026年1月6日,保利置业披露2025年12月未经审核销售简报。简报显示,2025年12月保利置业实现合同销售金额约25亿元,合同销售面积约7.1万平方米,合同销售均价约3.56万元/平方米。[详细]

2026年1月6日,正荣地产披露2025年12月未经审核经营简报。简报显示,2025年12月正荣地产连同其附属公司连同合营公司及联营公司的累计合约销售金额约为3.35亿元,合约销售建筑面积约为2.46万...[详细]