因近年来盈利能力陡增,三一重工被部分网友戏称为“机械茅台”,然而随着近期“茅指数”的不断回调,公司长期投资价值被再次审视。

从公司业务来看,三一的主要营收来自挖掘机、混凝土机械以及起重机,各占37.91%、27.46%和19.17%。其中,近年来挖掘机的占比不断增加,从10年不足20%到20年的37.91%,成为公司近年来业绩增长的重要动力。

反映到财报上,在行业需求旺盛的背景下,公司的前三季度营收和净利润同比增长了24.26%和34.69%,净利率提升至17.44%,相较同期增长了1.44个百分点。在营收、利润以及盈利质量均提升下,公司的股价也从年初的16.87元一路上涨至41.58元,涨幅高达146.47%。

一位机构投资者表示,三一重工自2019年来的持续上涨,事实上由多方面因素推动。首先,由于11年基建投资高峰期大量的挖掘机在经历了8-9年的生命周期后迎来了换机需求高峰期,同时小挖的需求在工程道路建设和旧改的背景下也迎来了高速增长。其次,公司取消了以往的融资租赁模式,盈利质量提升。此外,国产品牌占比不断增加,国内市场国产替代趋势下,市占率不断攀升叠加宏观经济周期在19年下半年开始不断恢复也为公司的增长带来了动力。

那么,进入千亿收入规模后的三一重工,是否继续具有长期投资价值,公司未来发展又面临了哪些危与机?

周期步入顶点,产品力成核心

从宏观周期来看,在疫情逐渐恢复后,政策方面对投资、财政金融等方面或将变得中性,未来宏观经济增长“重质轻量”的大方向并不会改变。而从换机周期来看,挖掘机的换机周期为8-9年,而上一轮的基建投资高峰在2011年,2021年开始,换机的需求也将逐渐降低。一位业内人士表示,2011-2020年期间,中国整体固定资产投资总额、基建投资总额、房地产投资总额增速总体在持续减速,三一重工过去几年享受了行业“商业模式”转变的红利,但需求放缓的风险仍是绕不开的问题。

不过,在一位机构投资者看来,三一重工仍能吃到“人工替代”的行业红利。由于人力成本的不断增加,小挖和微挖在农场、果园等场景应用有望增加。装载机方面,随着排放标准驱严,国四的即将实施,装载机的使用成本增加催生了小挖对装载机的替代需求。三一重工在产品推陈出新方向正在不断满足上述需求。例如,微挖方面,继SY16在果园、农场等方面需求取得较高返乡后,公司又推出了SY26,用于果园、天地开荒等场景。

但是,在小吨位挖掘机方面,虽然增长前景可观,但利润情况却并不理想。在18年以后,价格战更加激烈,小型挖掘机降幅达40%,毛利下滑的同时,行业的竞争也透支了未来的需求,企业的盈亏平衡点上升,只有大规模生产的企业能盈利,小企业大多亏损。所以,虽然增量空间仍然存在,但是公司未来更多需要依靠自身的规模优势,利用零部件本土化的趋势加强成本管控,在小企业难以生存的背景下,进行行业整合。

此外,数字化管理也是公司近年来提高效率,降低成本的重要举措。据浙商证券表示,在数字化升级后,三一集团数控设备的利用率从25%-30%提升到了75%-80%,一台设备的效益约等于过去的3台设备。目前,总设备数量已减少至6000台。未来三到五年,三一集团计划将产业工人从 26000名减到3000名,将工程师从3000名提升到30000名。

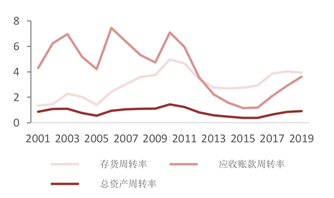

公司的上述努力已部分反映在财务报表上,18年-20年三季度公司的销售费率从7.97%下降至5.77%,管理费率从3.67%下降至2.34%,19年毛利率为32.7%,行业竞争者卡特彼勒、中联重科和徐工分别为32%、30%和18%,总资产周转率从0.85上升至0.92。人均创收和人均创利方面,410万和62万,从09年不足卡特和小松的1/3到反超竞争者。

数据来源:浙商证券

治理优势能否助公司切入国际市场?

在市占率的提升方面,国内市场三一重工挖掘机的市占率达27%,远超国内品牌的柳工和徐工的8%和10%。由于相较于徐工和柳工的地方国资委背景,三一重工的民营背景使其在决策层面和服务层面都更具优势。对此,华安证券的调研显示,在江苏省、山东省等一级经销商公司的人员结构来看,总人数中服务人员占50%,公司通过服务建立和客户的强黏性,提高信任度和满意度,进而拥有良好口碑。

但是,随着国内市场不断饱和,三一重工行业市占率的提升速度将不断下降,而海外市场的吸引力或将更大。

相关数据显示,挖掘机市场除中国外的新兴市场规模约为二三十万台,而中国目前出口仅不到10万台,而公司在国外的市占率仍然不足5%,具备巨大的提升空间。公司近年来也将国际化战略作为重点的方向,由此国际化能否成功对公司未来发展至关重要。目前,公司主要出口对象为东南亚的发展中国家,但是就新增容量超1万台的国家中,8个为欧美等发达国家,发展中国家主要为印度和印尼。

不过,市场最大的北美地区进入壁垒极高,主流品牌卡特、小松等占据巨大的份额。并且各个州的情况不同导致销售网络建设困难,竞争压力巨大,目前国内在北美的市占率不足1%,且仍未见到明显的增长趋势。

目前看,三一的产品相比于卡特、小松等企业,公司在渠道、市占率和品牌认知度上均缺乏优势。不过,随着发动机、液压件等核心零部件本土化趋势下,公司有望凭借成本优势建立一定的竞争优势。此外,公司近年来的研发投入也维持在5%-8%左右,高于卡特的3%,在研发方面,公司处于追赶状态。在服务方面,公司在国内已经具备较好的优势,目前国外的服务团队仍在起步阶段,未来国际化的布局不仅需要依靠卖设备,服务能力也是关键。

一位机构投资者表示,三一重工在公司治理、产品力及服务能力上均有较强的竞争优势,未来对国际大牌足以造成威胁。“但从投资者的角度,三一重工所处的工程机械行业是周期性行业,因此公司业绩难免受宏观经济周期波动的影响,这使得公司与贵州茅台的可比性不大”。

2026年1月6日晚间,三河同飞制冷股份有限公司(以下简称“同飞股份”)连发两则对外投资公告,宣布拟分别在河北三河经济开发区与苏州科技城投资建设液冷温控项目及南方总部项目,总投资额合...[详细]

2026年1月6日,苏州浩辰软件股份有限公司(以下简称“浩辰软件”)发布公告称,公司拟以自有资金6000万元认购MetaworldCorporation(以下简称“标的公司”)优先股,间接持有上海子虔科技有...[详细]

2026年1月6日,江苏南大光电材料股份有限公司(以下简称“南大光电”)发布公告称,公司拟以自有资金7760万元现金收购控股子公司南大光电(乌兰察布)有限公司(以下简称“乌兰察布南大”)...[详细]