今日,邵阳维克液压股份有限公司(以下简称“邵阳液压”)在深交所创业板上市。截至今日收盘,邵阳液压每股报32.19元,涨幅170.05%,振幅56.12%,换手率69.12%,成交额3.87亿元,总市值27.01亿元。

邵阳液压主营业务为液压柱塞泵、液压缸、液压系统的设计、研发、生产、销售和液压产品专业技术服务,能够为客户提供液压传动整体解决方案。

粟武洪为邵阳液压的控股股东、实际控制人。本次发行前,粟武洪直接持有公司2430.56万股,占发行前公司总股本的38.63%;本次发行后,粟武洪直接持有公司2430.56万股,占发行后公司总股本的28.97%。

邵阳液压于2021年4月9日首发过会,创业板上市委员会2021年第22次审议会议提出问询的主要问题:

1.请发行人代表:(1)结合研发投入、研发人员数量及构成、拥有专利等情况,说明发行人符合“三创四新”要求的具体体现;(2)结合固定资产状况、生产能力、毛利率、客户群等方面,说明与国内同行业上市公司相比的竞争优劣势,以及应对毛利率下滑、提升竞争能力的具体措施。请保荐人代表发表明确意见。

2.请发行人代表说明报告期内发行人与内森维克和新余新钢的关联交易是否依据相关规定履行了审议程序。请保荐人代表发表明确意见。

3.报告期内,发行人存在财务内控不规范的情形。请发行人代表说明相关财务内控制度是否健全且被有效执行。请保荐人代表发表明确意见。

邵阳液压本次在深交所创业板上市,公开发行股票数量为2097.3334万股,全部为新股发行,本次发行不设老股转让,发行价格为11.92元/股,保荐机构为西部证券股份有限公司,保荐代表人为杨涛、陈佳林。邵阳液压本次发行募集资金总额为2.50亿元,扣除发行费用后募集资金净额为2.09亿元。

邵阳液压最终募集资金净额比原计划少8755.41万元。邵阳液压于10月13日披露的招股书显示,该公司拟募集资金2.97亿元,拟分别用于邵阳液压件生产基地技术改造与产能扩建项目、液压技术研发中心升级建设项目。

邵阳液压本次发行费用为4060.40万元,其中保荐机构西部证券股份有限公司获得承销及保荐费用2169.83万元。

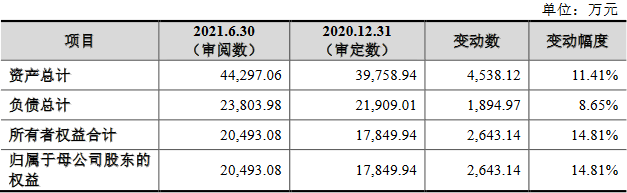

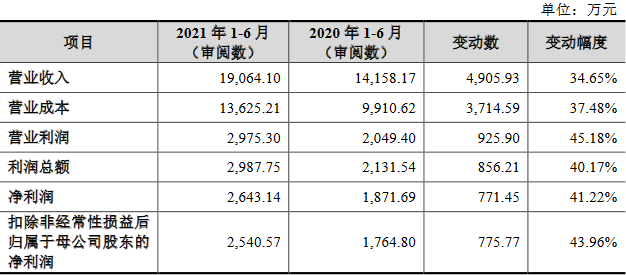

根据招股说明书,中审众环会计师事务所(特殊普通合伙)对邵阳液压截至2021年6月30日的财务状况和2021年1月-6月的经营成果及现金流量情况进行了审阅,并出具了“众环阅字(2021)1100004号”《审阅报告》。截至2021年6月30日,邵阳液压总资产为4.43亿元,较2020年末增长11.41%;负债总额为2.38亿元,较2020年末增长8.65%;公司的资产总额和负债总额与上年末相比有所增加。2021年1-6月实现营业收入1.91亿元,较上年同期增长34.65%;2021年1-6月实现净利润2643.14万元,较上年同期增长41.22%;2021年1-6月实现扣除非经常性损益后归属于母公司股东的净利润2540.57万元,较上年同期增长43.96%。

邵阳液压预计2021年1月-9月营业收入约为2.85亿元至3.00亿元,与上年同期相比增长幅度为23.61%至30.12%,归属于母公司股东的净利润约为3914.29万元至4319.29万元,与上年同期相比增长幅度为10.10%至21.50%,扣除非经常性损益后归属于母公司股东的净利润约为3777.13万元至4177.88万元,与上年同期相比增长幅度为10.08%至21.76%。

2026年1月6日晚间,三河同飞制冷股份有限公司(以下简称“同飞股份”)连发两则对外投资公告,宣布拟分别在河北三河经济开发区与苏州科技城投资建设液冷温控项目及南方总部项目,总投资额合...[详细]

2026年1月6日,苏州浩辰软件股份有限公司(以下简称“浩辰软件”)发布公告称,公司拟以自有资金6000万元认购MetaworldCorporation(以下简称“标的公司”)优先股,间接持有上海子虔科技有...[详细]

2026年1月6日,江苏南大光电材料股份有限公司(以下简称“南大光电”)发布公告称,公司拟以自有资金7760万元现金收购控股子公司南大光电(乌兰察布)有限公司(以下简称“乌兰察布南大”)...[详细]