3月31日,张家港海锅新能源装备股份有限公司(以下简称“海锅股份”)将首发上会,保荐机构为东吴证券。海锅股份拟于深交所创业板上市,发行不超过2106万股,拟募集资金4.50亿元,分别用于高品质锻造扩产及技术改造项目、高端装备关键零组件精密加工项目、研发中心项目。

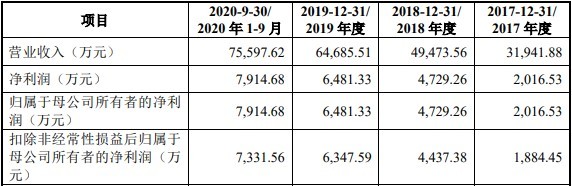

2017年、2018年、2019年、2020年1-9月,海锅股份营业收入分别为3.19亿元、4.95亿元、6.47亿元、7.56亿元,其中主营业务收入分别为3.11亿元、4.75亿元、5.84亿元和7.19亿元;净利润分别为2016.53万元、4729.26万元、6481.33万元、7914.68万元。

报告期内,海锅股份销售商品、提供劳务收到的现金分别为2.40亿元、2.92亿元、4.84亿元、3.42亿元;经营活动产生的现金流量净额分别为310.75万元、2140.84万元、1.13亿元、-1.02亿元。

海锅股份的主营业务收现比较低,净现比波动大。报告期内,公司主营业务收现比分别为0.77、0.61、0.83、0.48,净现比分别为0.15、0.45、1.74、-1.29。

2017年末、2018年末、2019年末、2020年9月末,海锅股份的资产总额分别为4.93亿元、7.42亿元、8.64亿元、10.79亿元;负债总额分别为3.32亿元、5.02亿元、4.50亿元、5.86亿元。

海锅股份的货币资金无法覆盖短期借款。报告期各期末,海锅股份的货币资金分别为6241.35万元、7067.25万元、8252.38万元、7921.63万元;短期借款余额分别为8990.00万元、1.74亿元、9968.89万元以及1.59亿元。

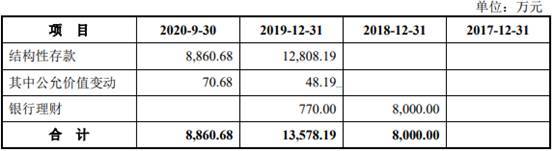

2018年、2019年及2020年9月末,海锅股份银行理财及结构性存款金额分别约8000.00万元、1.36亿元及8860.68万元。截至2020年9月30日,公司交易性金融资产中结构性存款5990万元用于为开具的银行承兑汇票提供质押。

报告期各期,海锅股份银行借款金额均保持在较高水平,同时,将部分资金进行银行理财并作为保证金开具银行承兑汇报结算,公司存贷双高。

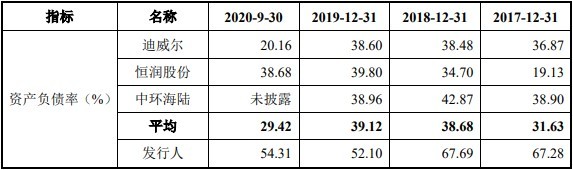

海锅股份资产负债率大幅高于同行公司均值,且为同行最高。2017年末、2018年末、2019年末和2020年9月末,海锅股份资产负债率分别为67.28%、67.69%、52.10%和54.31%,同行业可比公司平均值分别为31.63%、38.68%、39.12%、29.42%。

海锅股份的流动比率及速动比率低于同行业可比公司平均水平。2017年末、2018年末、2019年末和2020年9月末,海锅股份流动比率分别为0.99、1.11、1.46和1.47,同行业可比公司流动比率平均值分别为2.31、1.81、1.82、2.93;海锅股份速动比率分别为0.62、0.62、0.99和1.07,同行业可比公司速动比率平均值分别为1.66、1.28、1.34、2.22。

海锅股份的应收账款金额逐年增长。2017年末、2018年末、2019年末和2020年9月末,公司应收账款账面余额分别为1.27亿元、2.05亿元、2.20亿元、3.62亿元,占营业收入比例分别为39.73%、41.52%、33.99%、35.96%。应收账款账面价值分别为1.19亿元、1.88亿元、2.02亿元和3.38亿元,占资产总额比例分别为24.23%、25.42%、23.38%和31.33%。

报告期各期末,公司应收账款逾期金额分别为5329.24万元、4759.85万元、7103.06万元及5769.64万元。各期末应收账款余额期后回款率分别为95.07%、96.41%、96.19%、85.53%。

报告期内,海锅股份应收账款周转率分别为2.77次、3.21次、3.31次、3.73次,同行业上市公司平均值分别为2.78次、3.47次、3.55次、3.83次。

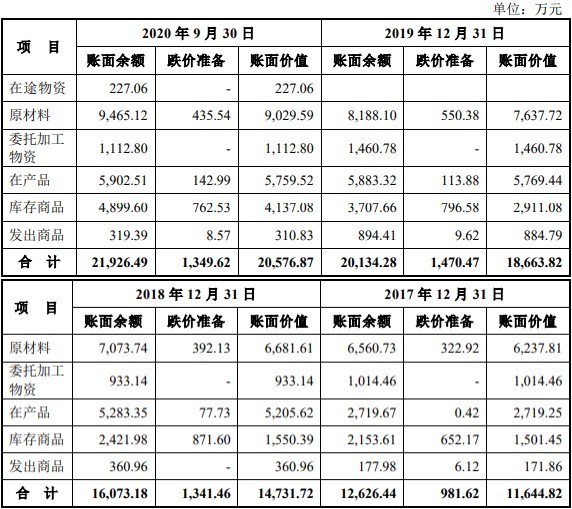

海锅股份的存货金额逐年增长。截至2017年12月31日、2018年12月31日、2019年12月31日、2020年9月30日,海锅股份的存货账面余额分别为1.26亿元、1.61亿元、2.01亿元、2.19亿元,存货账面价值分别为1.16亿元、1.47亿元、1.87亿元、2.06亿元,存货账面价值占总资产比重分别为23.61%、19.87%、21.59%以及19.06%。

报告期内,海锅股份的存货周转率分别为2.76次、2.85次、2.98次、4.10次,同行业可比公司平均值分别为2.72次、3.46次、3.96次、4.08次。

海锅股份的毛利率波动较大。2017年、2018年、2019年、2020年1-9月,海锅股份的毛利率分别为21.77%、24.16%、24.78%、20.95%,同行业可比公司毛利率平均值分别为25.01%、23.93%、25.95%、25.79%。

海锅股份的外销比重较高。报告期内,海锅股份主要产品外销金额分别为1.34亿元、2.40亿元、3.51亿元、2.33亿元,占主营业务收入的比分别为43.06%、50.49%、60.02%、32.41%。

报告期内,海锅股份享受的主要税收优惠为高新技术企业所得税优惠及小型微利企业所得税优惠,税收优惠的合计金额分别为217.52万元、550.77万元、633.34万元和793.81万元,占利润总额的比例分别为9.50%、10.11%、8.57%和8.84%。

海锅股份的研发费用率低于同行业平均水平。报告期内,海锅股份的研发费用分别为1064.18万元、1509.33万元、2027.18万元、2589.66万元,研发费用率分别为3.33%、3.05%、3.13%、3.43%,同行业可比公司平均值分别为3.41%、3.38%、3.81%、4.44%。

报告期内,海锅股份曾发生一起安全生产事故,造成一人死亡。2017年9月7日7时44分左右,海锅股份热处理车间一名员工身着便服肩背单肩包从热处理车间西南侧大门进入车间,该员工绕过门口防护栏杆并走向C1池和C2池中间的隔堤。7时45分,在该员工跨过水池围堤旁的沟槽左脚踩上隔堤时,脚底打滑身体失稳坠落至C2池。10时35分,该员工被工人发现漂浮于C2池内,其被工人用出料车救起,后经“120”急救现场抢救无效死亡。张家港市安全生产监督管理局对公司处罚款23万元。

据IPO日报报道,海锅股份与部分供应商曾有数据“打架”且突击修改现象。比如,张家港市盛源热处理有限公司(下称“盛源有限”)除2020年前三季度为公司第二大外协供应商外,剩余报告期内均为海锅股份第一大外协供应商。海锅股份的采购金额分别为613.45万元、819.06万元、1020.6万元、914.46万元。

招股书披露,其中,海锅股份2019年向盛源有限采购1020.6万元,占盛源有限营业收入的89.55%。以此计算,盛源有限2019年营业收入为1139万元。而国家企业信用信息公示系统显示,盛源有限在2021年1月26日曾对2019年年报进行多处修改,比如营业总收入由961万元改为1139万元;利润总额由-84万元改为-8.3万元;资产总额由8349万元改为554.2万元。

经过这番突击修改之后,盛源有限在国家企业信用信息公示系统中的年报数据,不再与海锅股份的数据打架。

记者就相关问题向海锅股份发去采访函,截至发稿,未获回复。

大中型装备专用锻件生产企业拟创业板上市

海锅股份主要从事大中型装备专用锻件的研发、生产和销售,产品广泛应用于油气开采、风力发电、机械装备以及船舶、核电等领域,为全球装备制造商提供综合性能好、质量稳定的定制化锻件产品及零部件。公司主要产品分为油气装备锻件、风电装备锻件、机械装备锻件、其他锻件四大类。

海锅股份的控股股东为盛雪华,实际控制人为盛雪华、钱丽萍和盛天宇,其中,盛雪华和钱丽萍系夫妻关系,盛天宇系盛雪华和钱丽萍之子。截至招股说明书签署之日,盛雪华持有公司24.06%的股份,钱丽萍持有公司11.80%的股份,盛天宇持有公司16.28%的股份,盛雪华和钱丽萍通过海锅创投间接持有公司16.28%的股份,盛雪华、钱丽萍、盛天宇直接和间接合计持有公司68.42%的股份。此外,盛雪华担任股份公司董事长兼总经理职务,盛天宇担任股份公司董事兼副总经理职务。

盛雪华,男,1964年2月生,中国国籍,无境外永久居留权,党校函授本科学历,经济管理专业,工程师。1982年9月至1985年7月就读于江苏省无锡机械制造学校,机械制造专业中专,1985年7月至2000年1月就职于张家港市沙洲船用锅炉厂,任设备科副科长;2000年1月至2003年12月就职于张家港海陆环形锻件有限公司,任总经理助理;2003年12月至今就职于海锅股份及其前身,现任公司董事长、总经理。

钱丽萍,生于1964年5月,中国国籍,无境外永久居留权。

盛天宇,男,1990年12月生,中国国籍,无境外永久居留权,硕士研究生学历,机械工程专业。2013年至2015年就读于University of Houston(美国休斯顿大学),机械工程专业硕士,2016年至2017年就职于美国密尔沃基Felss Rotaform LLC,任项目工程师;2017年至今就职于海锅股份,现任公司董事、副总经理。

海锅股份拟于深交所创业板上市,发行不超过2106万股,原股东不公开发售股份。海锅股份拟募集资金4.50亿元,其中1.60亿元用于高品质锻造扩产及技术改造项目,2.60亿元用于高端装备关键零组件精密加工项目,3000万元用于研发中心项目。

主营业务收现比低于1 净现比波动大

2017年、2018年、2019年、2020年1-9月,海锅股份营业收入分别为3.19亿元、4.95亿元、6.47亿元、7.56亿元,其中主营业务收入分别为3.11亿元、4.75亿元、5.84亿元和7.19亿元;净利润分别为2016.53万元、4729.26万元、6481.33万元、7914.68万元。

报告期内,海锅股份销售商品、提供劳务收到的现金分别为2.40亿元、2.92亿元、4.84亿元、3.42亿元;经营活动产生的现金流量净额分别为310.75万元、2140.84万元、1.13亿元、-1.02亿元。

报告期内,公司主营业务收现比分别为0.77、0.61、0.83、0.48,净现比分别为0.15、0.45、1.74、-1.29。

海锅股份表示,报告期内,经营活动现金流量净额相比净利润大幅波动的原因主要是资产减值损失、固定资产折旧、经营性应收项目的变动。

存贷双高货币资金无法覆盖短期借款

2017年末、2018年末、2019年末、2020年9月末,海锅股份的资产总额分别为4.93亿元、7.42亿元、8.64亿元、10.79亿元;负债总额分别为3.32亿元、5.02亿元、4.50亿元、5.86亿元。

海锅股份的货币资金无法覆盖短期借款。

报告期各期末,海锅股份的货币资金分别为6241.35万元、7067.25万元、8252.38万元、7921.63万元。公司货币资金余额中的其他货币资金主要系银行承兑汇票保证金及定期存款。

公司银行存款余额逐年增长,主要是公司报告期内业务规模逐年扩大、盈利状况及销售回款较好,同时为满足固定资产投入以及营运资金需求的增长,公司银行借款有所增加,并于2018年、2019年分别进行了3000万元以及1.01亿元的股权融资。

报告期各期末,海锅股份的短期借款余额分别为8990.00万元、1.74亿元、9968.89万元以及1.59亿元。

海锅股份称,2017年、2018年公司业务规模大幅增长,固定资产投入以及营运资金需求均增长较快,因此2018年底短期借款净额较上期末大幅增长;2019年公司经营性净现金流较好,同时公司完成股权融资,短期借款比上期末有所降低。

2018年、2019年及2020年9月末,海锅股份银行理财及结构性存款金额分别约8000.00万元、1.36亿元及8860.68万元。截至2020年9月30日,公司交易性金融资产中结构性存款5990万元用于为开具的银行承兑汇票提供质押。

海锅股份称,报告期各期,公司银行借款金额均保持在较高水平,同时,将部分资金进行银行理财并作为保证金开具银行承兑汇报结算,公司存贷双高。

银行借款较高的原因主要为:一方面,行业特殊性,资金需求较大。锻造行业具有投资大、建设周期长的特征,属于典型的资本密集型行业,且辗制环形锻件、大型自由锻件对设备要求较高,大型锻造设备价值不菲,对资金要求较高。此外,由于行业特征,原材料在主营业务成本构成中占较大比例,原材料采购及生产经营周转需占用大量流动资金。

另一方面,公司融资渠道单一。报告期内,公司经营规模不断扩大,固定资产投资快速增加,资金需求量较大,同时,公司融资渠道单一,主要通过银行借款解决资金需求,因此银行借款规模较大。

关于进行银行理财并作为保证金开具银行承兑汇票的合理性,海锅股份称,公司存在大额短期银行借款的同时,将部分资金进行银行理财并作为保证金开具银行承兑汇票结算,其目的主要是为了提高资金的使用效率,降低资金使用成本。

资产负债率为同行最高

报告期内,海锅股份资产负债率高于同行业可比公司平均水平。2017年末、2018年末、2019年末和2020年9月末,海锅股份资产负债率分别为67.28%、67.69%、52.10%和54.31%,同行业可比公司平均值分别为31.63%、38.68%、39.12%、29.42%。

海锅股份称,资产负债率高于同行业可比公司主要是由于报告期内,公司业务规模快速增长,但融资渠道相对单一,主要通过增加流动负债来满足公司固定资产投资增加以及业务规模扩大带来的资金需求。

报告期内,海锅股份流动比率及速动比率有所提高,但仍低于同行业可比公司平均水平。2017年末、2018年末、2019年末和2020年9月末,海锅股份流动比率分别为0.99、1.11、1.46和1.47,同行业可比公司流动比率平均值分别为2.31、1.81、1.82、2.93;海锅股份速动比率分别为0.62、0.62、0.99和1.07,同行业可比公司速动比率平均值分别为1.66、1.28、1.34、2.22。

应收账款逐年增长应收账款周转率低于同行均值

2017年末、2018年末、2019年末和2020年9月末,海锅股份应收账款账面余额分别为1.27亿元、2.05亿元、2.20亿元、3.62亿元,占营业收入比例分别为39.73%、41.52%、33.99%、35.96%。应收账款账面价值分别为1.19亿元、1.88亿元、2.02亿元和3.38亿元,占资产总额比例分别为24.23%、25.42%、23.38%和31.33%。

报告期各期末,海锅股份应收账款坏账准备分别为742.21万元、1692.63万元、1784.26万元、2427.75万元。

2017年12月31日、2018年12月31日、2019年12月31日以及2020年9月30日,公司应收账款逾期金额分别为5329.24万元、4759.85万元、7103.06万元及5769.64万元。截至2021年2月末,各期末应收账款余额期后回款率分别为95.07%、96.41%、96.19%、85.53%。如果不考虑已单项全额计提坏账准备的常州浩瑞石油设备制造有限公司和M&R Manufacturing Sdn.Bhd.,则报告期各期末应收账款余额期后回款率分别为99.62%、99.29%、98.83%、86.69%

常州浩瑞石油设备制造有限公司系公司客户,其因经营不善资金链断裂,2017年起曾多次被列入失信被执行人。由于常州浩瑞石油设备制造有限公司拖欠货款,公司于2018年10月份起诉该客户,请求对方支付485.49万元货款及银行同期同档利率计算的利息。法院于2018年11月5日判决支持本公司的诉讼请求,但因常州浩瑞石油设备制造有限公司偿债能力弱,未按法院判决期限偿还款项,预计无法收回,因此,公司自2018年起全额计提坏账。此外,公司分别于2019年收到回款1.03万元、2020年1-10月收到回款53.60万元。

M &R Manufacturing Sdn. Bhd系公司客户,由于其2018年下半年起经营困难,资金周转紧张,经公司多次催收并发律师函后仍未能偿还货款,且预计无法收回。

上述两家客户由于经营困难,无力偿还货款且账龄均较长,货款预计无法收回,出于谨慎性原则,海锅股份对上述两家客户应收账款全额计提坏账准备。

报告期内,海锅股份应收账款周转率分别为2.77次、3.21次、3.31次、3.73次,同行业上市公司平均值分别为2.78次、3.47次、3.55次、3.83次。

存货逐年增长

截至2017年12月31日、2018年12月31日、2019年12月31日、2020年9月30日,海锅股份的存货账面余额分别为1.26亿元、1.61亿元、2.01亿元、2.19亿元,存货账面价值分别为1.16亿元、1.47亿元、1.87亿元、2.06亿元,存货跌价准备金额分别为981.62万元、1341.46万元、1470.47万元、1349.62万元。

海锅股份称,2018年底,在产品金额较2017年底快速增长的原因主要为:受益于下游油气行业的发展及自身产能的释放,公司2018年油气装备锻件收入较2017年增长76.94%,而油气装备锻件加工工序相对复杂,油气锻件产品的生产周期通常在7-13周,进而使得在产品金额在2018年底快速增长。

报告期内,海锅股份的存货周转率分别为2.76次、2.85次、2.98次、4.10次,同行业可比公司平均值分别为2.72次、3.46次、3.96次、4.08次。

2020年第一季度毛利率大幅下滑

2017年、2018年、2019年、2020年1-3月、2020年1-9月,海锅股份的毛利率分别为21.77%、24.16%、24.78%、19.60%、20.95%,同行业可比公司毛利率平均值分别为25.01%、23.93%、25.95%、27.17%、25.79%。

海锅股份称,锻件产品具有定制化特点,不同产品的材料成本、加工工艺难易程度以及不同客户的交货周期要求等各不相同,从而不同产品毛利率各不相同,因此报告期内公司毛利率与同行业可比公司毛利率均值存在差异。

2020年1-3月,同行业可比公司中毛利率较高的迪威尔、恒润股份毛利率均有所下降,毛利率相对较低的中环海陆未披露该期数据,因此计算所得同行业可比公司毛利率均值较上期有所提高。2020年1-9月,同行业可比公司毛利率均值较上期有所下降,公司毛利率与同行业均值变动趋势不存在较大差异。

外销比重较高

报告期内,海锅股份主要产品内销金额分别为1.77亿元、2.35亿元、2.34亿元、4.86亿元,占主营业务收入的比分别为56.94%、49.51%、39.98%、67.59%;外销金额分别为1.34亿元、2.40亿元、3.51亿元、2.33亿元,占主营业务收入的比分别为43.06%、50.49%、60.02%、32.41%。

海锅股份称,2017年至2019年,公司外销收入金额及占主营业务收入的比重逐年上升,增长较快,复合增长率为61.77%;主要是由于油气装备锻件外销收入增长较快,复合增长率达88.41%。2020年受全球疫情蔓延、石油价格波动等因素影响,2020年1-9月油气装备锻件外销收入金额和占比有所下降。

报告期内,公司产品外销比例较高。外销产品主要以美元等外币进行结算,外销产品的外币价格自接受订单时即已确定,因存在一定的结算周期,公司无法避免产生汇兑损益。2017年、2018年、2019年和2020年1-9月,发行人汇兑损益(损失以负数表示)分别为-348.21万元、313.94万元、426.67万元和-322.19万元,汇兑损益绝对值占各期营业利润比重分别为14.67%、5.75%、5.67%和3.52%。

2020年前三季度税收优惠占利润总额8.84%

报告期内,海锅股份享受的主要税收优惠为高新技术企业所得税优惠及小型微利企业所得税优惠,税收优惠的合计金额分别为217.52万元、550.77万元、633.34万元和793.81万元,其中高新技术企业所得税优惠分别为217.52万元、550.24万元、621.77万元、750.20万元,小型微利企业所得税优惠分别为0万元、0.53万元、11.57万元、43.61万元。

2017年、2018年、2019年、2020年1-9月,海锅股份税收优惠占利润总额的比例分别为9.50%、10.11%、8.57%和8.84%。

研发费用率低于同行业平均水平

报告期内,海锅股份的研发费用分别为1064.18万元、1509.33万元、2027.18万元、2589.66万元,公司研发费用主要由研发人员薪酬以及研发直接耗用的材料等构成。

海锅股份的研发费用率低于同行业平均水平。报告期内,海锅股份的研发费用率分别为3.33%、3.05%、3.13%、3.43%,同行业可比公司平均值分别为3.41%、3.38%、3.81%、4.44%。

曾发生一起安全生产事故造成一人死亡

2017年9月,海锅股份发生一起安全生产事故,造成一人死亡。

2017年9月7日7时44分左右,海锅股份热处理车间一名员工身着便服肩背单肩包从热处理车间西南侧大门进入车间,该员工绕过门口防护栏杆并走向C1池和C2池中间的隔堤。7时45分,在该员工跨过水池围堤旁的沟槽左脚踩上隔堤时,脚底打滑身体失稳坠落至C2池。10时35分,该员工被工人发现漂浮于C2池内,其被工人用出料车救起,后经“120”急救现场抢救无效死亡。

2017年10月23日,张家港市安全生产监督管理局出具《安全生产监督管理行政处罚决定书》(张安监罚字〔2017〕49号),根据《中华人民共和国安全生产法》第一百零九条第(一)项的规定,结合公司的违法情节及行政处罚自由裁量标准,对公司处罚款23万元。

事故的直接原因是:相关员工无视“禁止通行”安全警示,冒险从水池中间隔堤上行走身体失稳坠落至水池,导致事故发生。

事故的间接原因是:海锅股份未制定热处理车间冷却水池安全管理规定,冷却水池安全防护措施不到位。海锅股份未教育和督促从业人员严格执行本单位的安全生产规章制度和安全操作规程。海锅股份安全事故隐患排查治理工作不到位,未及时发现并消除事故隐患。

海锅股份称,公司于事故发生后,立即对热处理车间进行了一次全车间的安全教育,并在事故后一个月内对全厂所有员工陆续进行了安全教育;制定热处理车间冷却水池安全管理规定,完善安全生产内部管理制度;在冷却水池前再增设一块警告标识(未经授权任何人不得在水池边通行),清除冷却水池边墙身

该事故发生后公司积极进行整改,主管部门按照规定程序对公司进行了复查,整改验收合格,整改后符合相关安全生产规定。除已披露的该次事故外,公司报告期内未发生其他安全生产事故。

报告期内遭海关处罚1次交通处罚2次

报告期内,海锅股份还曾遭到海关处罚1次、交通处罚2次,合计遭罚9900元。

2018年5月8日,海锅股份因将退税率为5%的金属密封环误报为退税率为15%的出口阀门接头而收到上海外高桥港区海关出具的《行政处罚决定书》(沪外关简违字〔2018〕0071号)。上海外高桥港区海关根据《中华人民共和国海关法》第八十六条第(三)项,《中华人民共和国行政处罚法》第二十七条第一款第(四)项,《中华人民共和国海关行政处罚实施条例》第十五条第(五)项的规定,处海锅股份罚款人民币0.79万元整。

2020年9月4日,海锅股份因未按照规定参加道路运输经营许可证年度审验而收到张家港市乡镇交通运输综合管理所出具的《行政处罚决定书》(案号:南丰交综罚字[2020]00004号),张家港市乡镇交通运输综合管理所依据《江苏省道路运输条例》第十三条、《江苏省道路运输条例》第六十八条的规定给予发行人罚款人民币1000元的行政处罚。

2020年9月4日,海锅股份因未按照规定参加苏EMV107黄牌货车道路运输证年度审验而收到张家港市乡镇交通运输综合管理所出具的《行政处罚决定书》(案号:南丰交综罚字[2020]00005号),张家港市乡镇交通运输综合管理所依据《江苏省道路运输条例》第十三条、《江苏省道路运输条例》第六十八条的规定给予发行人罚款人民币1000元的行政处罚。

数据"打架"突击修改

据IPO日报报道,海锅股份与部分供应商曾有数据“打架”现象。

比如,盛源有限除2020年前三季度为公司第二大外协供应商外,剩余报告期内均为海锅股份第一大外协供应商。海锅股份的采购金额分别为613.45万元、819.06万元、1020.6万元、914.46万元。

招股书披露,其中,海锅股份2019年向盛源有限采购1020.6万元,占盛源有限营业收入的89.55%。以此计算,盛源有限2019年营业收入为1139万元。

而国家企业信用信息公示系统显示,盛源有限在2021年1月26日曾对2019年年报进行多处修改,比如营业总收入由961万元改为1139万元;利润总额由-84万元改为-8.3万元;资产总额由8349万元改为554.2万元。

经过这番突击修改之后,盛源有限在国家企业信用信息公示系统中的年报数据,不再与海锅股份的数据打架。

需要指出的是,不管是修改前还是修改后,盛源有限虽然营收千万但均处于亏损状态,可谓是不但赚不到钱,反而“倒贴”。

另外,海锅股份实控人盛雪华曾持有盛源有限37.5%的股份(即30万元的出资额),按盛源有限2019年年末净资产163.7万元计算,相应的价值也有61.39万元。但盛雪华却在2019年12月全部免费送给第三方陈泽伟。

对于免费送的原因,海锅股份在上会稿中表示,主要是为减少公司关联交易。另外,盛雪华转让的盛源有限出资尚未实缴,且盛雪华在持股期间未曾参与盛源有限的任何生产、经营及决策。

近日,北京海博思创科技股份有限公司(以下简称“海博思创”)携手苏州汇川技术有限公司在贵州某煤矿公司打造2.5MW/3.343MWh煤矿应急电源储能项目,顺利通过调试验收并正式投运,成为煤矿储...[详细]

2026年1月6日,远东智慧能源股份有限公司(以下简称“远东股份”)发布关于子公司中标项目的提示性公告。2025年12月份,该公司收到子公司中标/签约千万元以上合同订单,合计约为30.7亿元。[详细]

1月6日晚间,据晶科能源消息,近日,晶科储能与陕西亿禾绿动新能源有限公司(以下简称“亿禾绿动”)正式签署框架合作协议。双方约定在未来两年内,围绕储能项目开发、设备采购、技术协同等...[详细]