菜鸟一飞冲天,刘强东似乎一语成谶。

2016年,他曾断言,“菜鸟网络本质上是在几个快递公司上搭建数据系统,几家快递公司的大部分利润都会被菜鸟物流吸走。”

六年后,阿里掌控中通、圆通、申通、韵达(以下简称“三通一达”),菜鸟“数据王国”矗立。

商流决定物流。阿里系拥有中国最大的电商平台,百亿级单量的商流诱惑着三通一达等快递公司依附菜鸟。

但这也是一把“双刃剑”。它们如今被迫成为“物流管道商”,做着苦差事。

仅有顺丰得以幸免,但其电商快递业务也因为没有稳定的商流支撑,仍然陷于亏损泥潭。

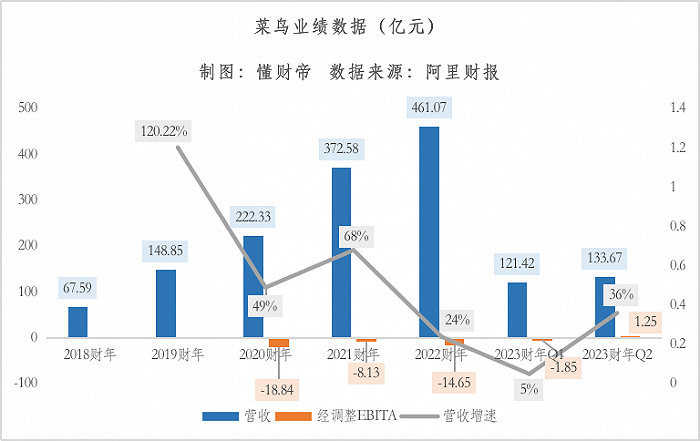

反观菜鸟,它持续汲取物流数据精华,已实现翻倍生长。2022财年(自然年:2021.4.1-2022.3.31)营收为461.07亿元,较2018财年增长近6倍,营收规模高于三通一达。

在一级市场,菜鸟的最新估值更是已高达300亿美元(约合人民币2087.31亿元),是A股圆通、申通、韵达市值总和的1.5倍。

而这只是马云“物流梦”的开端。菜鸟依旧在凶猛扩张,甚至已开始由轻转重,布局仓储、物流枢纽等重资产。

菜鸟露出“利爪”,猛禽的雄心显露无遗,它意欲成为物流行业的底层基础设施。

然而,人们对此却极度忧虑。资本洪流之下,失去主动权的快递公司,及其背后数百万快递员或将“飘零浮沉”。

它们或他们,命运将何去何从?

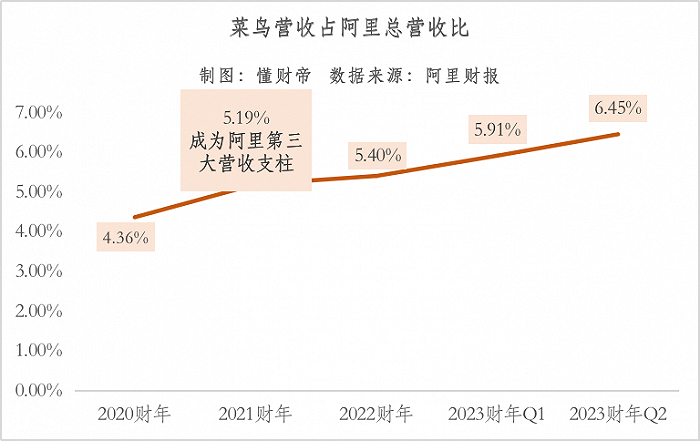

菜鸟成立九年,如今强势上位,已成为阿里第三大营收支柱。

2022财年,阿里首次详细披露菜鸟业绩数据。报告期内,菜鸟营收达到461.07亿元,但增速却大幅下滑至24%,经调整EBITA(息税前利润)亏损14.65亿元,同比扩大80.2%。

2023财年Q1(自然年:2022.4.1-6.30),菜鸟继续承压,营收增速仅为5%,季度营收为121.42亿元,经调整EBITA亏损1.85亿元。

直到2023财年Q2(自然年:2022.7.1-9.30),菜鸟业绩才稍有回暖,季度营收为133.67亿元,营收增速回升至36%,但已不复此前的辉煌。经调整EBITA为1.25亿元,是近几个报告期内的首次盈利。

营收占比方面,值得注意的是,菜鸟2021财年就达到5.19%,超越本地生活业务(4.94%),成为阿里的新增长引擎。

此后三个报告期,菜鸟内部地位逐渐提升,营收占比分别增长至5.4%、5.91%、6.45%。

菜鸟崛起,马云和阿里筹谋已久。

2008年起,马云参与的创投基金和阿里就开启“扫购模式”,频频入股百世、中通、圆通、申通、全峰等快递公司。

到2019年,四通均归顺于阿里,仅剩“钉子户”韵达负隅顽抗。

但韵达创始人聂腾云终究独木难支。复星集团持续减持,同业背靠阿里商流和资本,不断蚕食韵达的阵地。

2020年初,韵达妥协,阿里入股2%。至此,四通一达全部成为了菜鸟的物流底座。

截至目前,除百世已将中国区快递业务出售给极兔之外,阿里系对中通、圆通、申通、韵达的持股比例分别为8.31%、20.12%、25%、1.99%,仍拥有掌控权。

而在整合社会快递资源的同时,菜鸟也在大手笔布局重资产业务。马云此前豪言,“如果一千亿不够,我们会投资几千亿!”

菜鸟官网显示,其已在全国设立了3个产业园,在国内30个城市布局了50余个物流园区,并已在海外建设了多个物流园区和物流枢纽。

另外,菜鸟还学习京东物流,组建了直营品牌“丹鸟”,其定位于“立足中高端电商件市场的仓配型快递企业+即时配送企业”。

综上基于公开数据来看,菜鸟目前已建立起较强的规模优势。

菜鸟供应链仓储面积超过3000万平方米,其麾下还拥有庞大的社会仓储资源。

相比之下,京东物流以自营模式为主,仓储面积超过3000万平方米。

顺丰较为弱势,仓储面积超过1000万平方米,加盟合作仓库仅为232万平方米。

快递员数量方面,菜鸟网络几乎链接了所有快递企业,其平台上的快递收派员规模超过百万,远高于京东物流(30.33万)和顺丰(约44万)。

资本市场方面,已独立分拆的菜鸟目前已完成4轮融资,投资方包括马来西亚国库控股公司、淡马锡、中通快递、阿里等,最新估值约为300亿美元,约合人民币2087.31亿元。

而截至12月9日收盘,顺丰总市值为2840.69亿元,京东物流为1072.77亿港元,约合人民币958.41亿元。

“我们做物流不是为了送包裹,而是把零售、制造业和金融的数据合在一起。”

“菜鸟的定位不是物流公司,我们是一个数据协同的平台,是快递行业的‘水电煤’,我们做别人做不了的事情,做基础设施和做催化剂的作用。”

马云和童文红很早就道出了阿里做菜鸟物流的核心原因——数据。

数字产业时代,物流承上启下,向下链接14亿消费者,中端链接商户,向上链接制造业、原材料等企业。

物流数据已极为关键,它不仅能洞悉用户消费行为,还能助力中游商户高效管理商品库存,以及指导上游企业生产制造,甚至还能衍生出供应链金融等其他商业模式。

阿里商业生态以商流为核心,不容他人掌握物流数据“命脉”。

为此,菜鸟面向商家,创新推出了电子面单、菜鸟物流管家、菜鸟发货平台等服务,使得商品、物流、消费者数据得以实现数字化,并沉淀下来。

针对物流企业,菜鸟推出了路由分单服务,即以菜鸟电子面单为载体,提供快件分拣解决方案。这意味着,企业端的运营数据也沉淀在了菜鸟平台上。

在消费者终端,菜鸟旗下的菜鸟驿站打通了物流最后一公里,比快递网点更靠近消费者。菜鸟裹裹包括了寄快递、查快递、取快递等服务,更是进一步丰富了消费者画像。

菜鸟驿站也为阿里未来发展社区团购等业务,提供了物理网店和数据支撑。

菜鸟创建至今九年,一直在年均几十亿、上百亿件的快递中汲取着数据精华。它们也构筑起了菜鸟“数据王国”的地基,并承载着其商业野心。

菜鸟开始谋求更多的商业利益。2019年6月,菜鸟升级面单系统,将原来的二联式面单(成本5分钱)升级为一联式面单(成本3分钱)。

快递公司接入后,将需要支付4分钱,节省1分钱成本。而在4分钱中,菜鸟将会收取一分钱。

有行业人士测算,仅按照百亿单量的包裹数计算,菜鸟就将增加亿元以上的营收。

除此之外,据《河南商报》报道,快递公司入驻菜鸟驿站,往往需要支付每件快递4毛-5毛的寄存费。《大河报》报道,菜鸟驿站会对消费者寄件抽取一定比例的佣金。

消费者也“苦菜鸟久矣”。

一位大学生曾在知乎撰文《因为菜鸟驿站强制下载菜鸟裹裹App,所以我选择起诉》,控诉菜鸟驿站强制用户下载菜鸟裹裹App后才能取件。

网络上也有诸多消费者质疑,菜鸟驿站的设立反而让快递几乎不再送上门,这到底是快递行业的进步还是退步。

而此前,菜鸟曾多次强调与合作伙伴是共生共赢的关系,是一家客户价值驱动的公司。但现在来看,这句话似乎还有待印证。

并且在未来,很难预料菜鸟是否还会向三通一达们收取其他费用,是否还会给消费者带来不愉快的体验。

毕竟它始终掌握着商流和物流数据的主动权。

菜鸟生态下的快递公司正越来越“管道化”。

因为三通一达们提供的产品和服务基本同质,均依靠阿里系商流生存。

电商快递已成为基本盘。2022H1,国内快递业务占圆通、申通、韵达总收入比分别为81.89%、97.31%、94.69%。

而同时,快递公司的研发费用极低,如圆通2018-2021年的研发费用仅为数千万元,还不到营业收入的1%,直接导致其自身缺乏产业互联网时代下的数据挖掘和处理能力。

它们依旧延续着传统劳动密集型产业的商业模式——通过价格战相互内卷,来争抢市场份额。

如此,巨额亏损就成为了必然结局。

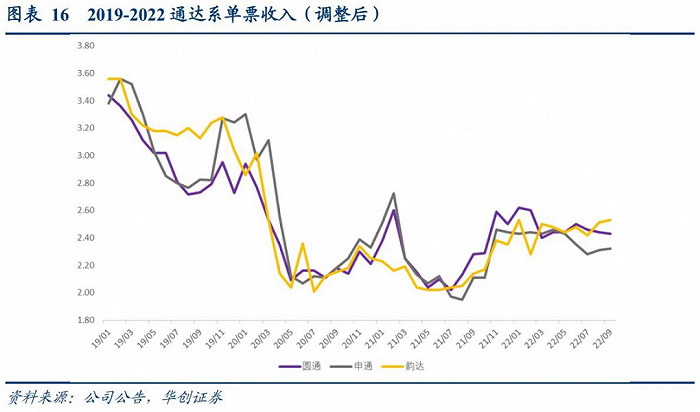

以圆通、申通、韵达为例。2019年1月,三家公司单票收入分别为3.44元、3.38元、3.56元。

但此后,受行业价格战冲击,三家公司单票收入均遭遇断崖式下跌,直到去年7月才触底回升。

2021年7月,三家公司单票收入已分别跌至2.02元、1.97元、2.04元,已分别下跌41.28%、41.72%、42.7%。

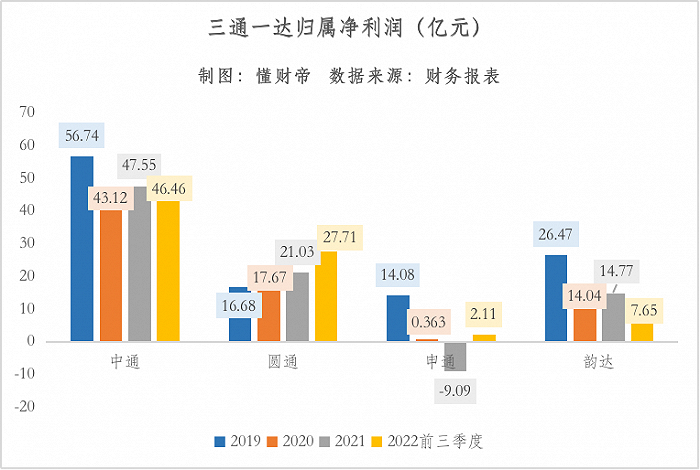

归属净利润数据体现得更为明显。2019、2020、2021年,申通归属净利润分别为14.08亿元、3633万元、-9.09亿元,分别同比下滑31.27%、97.42%、2603.16%。

同时期,中通、圆通、韵达的盈利能力也出现了不同程度的下滑,百世更是顶不住亏损压力,直接把中国区快递业务卖给了极兔。

反映在资本市场,2020年牛市行情下,圆通、申通、韵达的全年股价(前复权)反而分别下跌了8.2%、48.04%、38.42%。

事实上,三通一达也曾叛逆,想要扭转受制于人的尴尬局面。

如中通、申通、韵达就曾联合顺丰,于2015年共同成立智能快递柜品牌丰巢。后来,申通又参与了丰巢B轮融资。

近两年,它们争相布局物流最后一公里,圆通创立妈妈驿站,中通创建乐家快递柜,申通创建喵柜,韵达创建蜜罐快递柜。

但结果是,无论三通一达,还是快递龙头顺丰,它们自身都没有稳定、庞大的商流。

另外,快递企业在数据挖掘、数据分析处理方面,本身就弱于互联网公司。

第三,四家企业的产业资本实力远逊于阿里系资本。

缺少商流,拼不过技术,拼不了钱,这就决定了三通一达反抗菜鸟,注定会以失败告终。

当前的事实也证明,它们还是没能逃过“物流管道商”的命运,依然还是在“做苦力”。

与三通一达相比,顺丰无疑是特例,它也是唯一一家和阿里、菜鸟硬刚过的民营快递公司。

2017年6月1日凌晨,顺丰全面关闭对菜鸟网络的物流数据接口,涉嫌物流大数据‘二选一’。

阿里迅速反制,在淘宝和天猫平台取消了顺丰作为物流商选项。

双方剑拔弩张,各执一词。顺丰称,菜鸟不但要求丰巢提供与其无关的客户隐私数据,而且要求顺丰放弃腾讯云改用阿里云。

菜鸟方面则表示,顺丰率先关闭了数据接口,而且对其信息安全升级行动不配合。

这场争斗甚至还引起了快递和互联网行业的先后站队:苏宁、易果生鲜和圆通纷纷支持菜鸟,京东、腾讯云、美团和网易则公开力挺顺丰。

最终,邮政局紧急介入,双方才达成和解,恢复了业务合作和数据传输。

究其原因,顺丰敢于直接对垒菜鸟,底气在于其本身不仅是中国时效快递件的龙头,旗下还拥有冷链、供应链、同城配送等其他多元化业务。

另外,丰巢快递柜巅峰时期的市场占有率曾高达70%,彼时的菜鸟对其数据亦垂涎欲滴。

但仔细分析,顺丰的竞争优势其实仅限于物流领域,其在电商商流方面依然处于弱势地位。

因此,“菜丰之战”虽然打成了平手,顺丰成功保持独立,但其电商快递业务也错失了黄金发展周期。

以至于两年后,顺丰再战电商件时,只能用“以价换量”老一套的价格战方法来抢夺市场份额。

结果是“亏麻了”。2019年1月,顺丰单票收入为24.85元。而今年10月,顺丰单票收入仅为15.04元,下跌了39.48%。

盈利能力方面,2021年,顺丰归属净利润大幅下滑41.73%。

不过,顺丰的市场份额有所提升。2019年为7.6%。今年1-10月,达到9.9%。

但这并不意味着,顺丰在激烈竞争的电商件领域已经站稳了脚跟。

有行业人士表示,顺丰承接的大部分电商快递还是高端件,其在中低端价格区间的竞争力并不强。

顺丰也已经意识到了这一点。今年2月开始,顺丰便逐渐收缩电商件业务,转而发力供应链和国际业务。

到2022H1,顺丰经济快递板块营收已同比下滑20.69%,至118.1亿元,占总营收比已下滑至9.08%。供应链及国际业务由于并表了嘉里物流,营收占比增长至35.78%。

顺丰无疑是幸运的,绕开电商件领域,依然还能找到“诗和远方”,它或将成为阿里系物流、京东系物流、拼多多系物流之外的独立存在。

三通一达却没那么好命,占营收比80%以上的电商快递业务早已根深蒂固,业务的强惯性导致其未来改变“管道商”角色的概率将微乎其微。

不过,可以确定的是,它们短时间内不会消亡,菜鸟不愿意,也没有能力将其全部吞并。

对于三通一达而言,更大的概率或许是,在阿里系商流和菜鸟“数据王国”下逐渐被整合,或者保持一种中低毛利的经营状态。

估值约300亿美元的菜鸟,是马云的最后一个商业梦想。

在他的构想中,菜鸟未来几年将扛起阿里的增长大旗。

马云曾经说,阿里旗下的业务和公司轮流领跑,轮流扛鼎,首先是B2B三年,然后淘宝三年,天猫三年,支付宝三年,阿里云三年,菜鸟三年:

“未来三年,现估值600亿美金的蚂蚁金服将成为领跑者,2019年至2021年阿里云接棒,2021年至2024年菜鸟网络成为引领者。”

菜鸟已独立分拆,IPO或早已摆上了计划表,它将再造一个资本神话。

菜鸟在不断攀升估值背后,不知道三通一达、百万一线快递员以及数亿普通消费者是什么样的感受?

菜鸟“展翅高飞”,但未来要走的路,还有很长。

岁末年初,假日文旅出行、居家休闲消费需求率先释放,叠加仪式感礼赠、商务文件传递需求走高,越来越多消费者通过即时配送满足节假日各类需求。近日,顺丰同城发布数据,元旦假期期间同城配...[详细]

1月6日,2026年全国民航工作会议召开。中国民航局局长宋志勇在会上表示,2025年,全行业全年完成运输总周转量1640.8亿吨公里、旅客运输量7.7亿人次、货邮运输量1017.2万吨,同比分别增长10.5...[详细]

当前,低空经济正处于从试点示范迈向系统化、规模化发展的关键期,在“政策+场景”的双轮驱动下,低空经济正经历从概念探索迈向商业化实践的关键阶段,而低空与文旅行业的深度融合是其中重要...[详细]