近日,“洁尔阴洗液”生产商恩威医药股份有限公司(“恩威医药”)上市申请获创业板受理,目前审核状态更新为“已问询”。

记者注意到,尽管2015-2019年,恩威医药核心产品“洁尔阴洗液”在中国城市零售药店妇科炎症中成药领域的市场份额连续排名第一,但同时也面临着2019年半数全资子公司亏损、核心产品收入持续下滑、销售费用持续攀升等问题。

2019年半数全资子公司亏损

招股书显示,恩威医药成立于2005年,主要从事中成药及化学药的研发、生产及销售,专注于妇科产品、儿科用药、呼吸系统用药等领域。

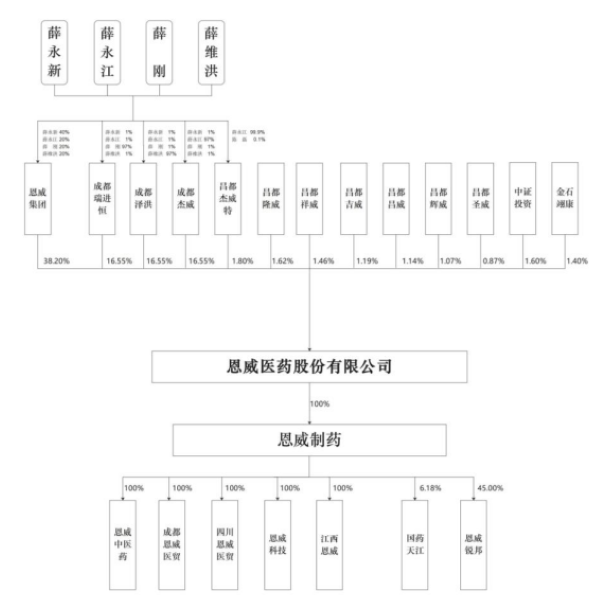

截至招股说明书签署日,成都恩威投资(集团)有限公司(“恩威集团”)直接持有2009万股股份,占公司总股本的38.1951%,系控股股东;薛永新、薛永江、薛刚、薛维洪通过恩威集团、成都杰威、成都泽洪、成都瑞进恒、昌都杰威特合计间接控制公司89.6521%股权,系实际控制人。

恩威医药股份有限公司股权关系图(来源:招股书)

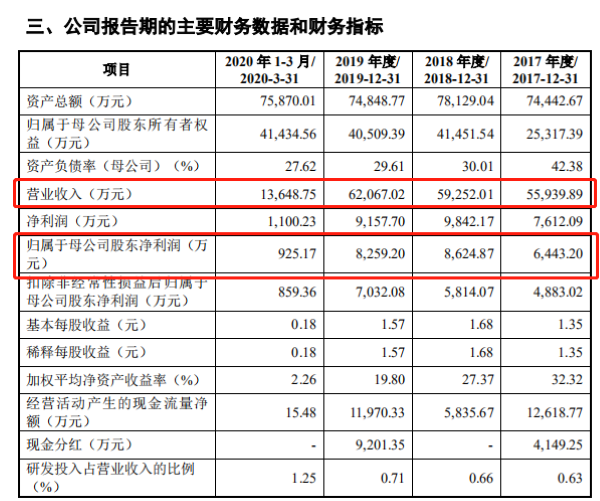

从财务数据来看,近年来,恩威医药的营收持续增长,归母净利润继2017年、2018年增长后,2019年出现略微下降。

数据显示,2017年至2019年,恩威医药的营收分别为5.59亿元、5.93亿元、6.21亿元;同期归母净利润分别为6443.20万元、8624.87万元、8259.20万元。

招股书披露,2017年至2019年,恩威医药营收的年复合增长率为5.33%,扣除非经常性损益后归属于母公司股东净利润年复合增长率为20.00%。

来源:招股书

记者注意到,尽管近年来恩威医药的经营业绩整体上稳步增长,但2019年却有半数的全资子公司业绩亏损。

截至招股书签署日,恩威医药共有6家全资子公司,但其中3家全资子公司2019年净利润亏损,且在上述2019年净利润亏损的3控股子公司中,有2家全资子公司的净利润在2020年第一季度持续亏损。

招股书显示,2019年度,成都恩威科技有限公司、四川恩威中医药研究开发有限公司(“恩威中医药”)、成都恩威医药贸易有限责任公司(“成都恩威医贸”)3家全资子公司的净利润分别为-47.79万元、-67.45万元、-162.15万元。其中,恩威中医药、成都恩威医贸继2019年净利润亏损后,2020年第一季度的净利润分别为-11.27万元、-37.41万元,持续亏损。

除了半数全资子公司2019年亏损外,恩威医药及其多家子公司还曾因税收违法、生产劣药等原因被相关部门多次处罚。

招股书披露,2017年3月和6月,全资子公司恩威(江西)制药有限公司(“江西恩威”)因生产劣药先后被吉安市食药监局处罚2次,罚没款累计约6.2万元;同年10月,江西恩威因未按照规定实施《药品生产质量管理规范》,被永丰县市监局先后处罚2次,罚款共计4万元。

2017年和2018年,全资子公司四川恩威制药有限公司(“恩威制药”)先后因使用不符合药用要求的原料生产药品、生产的医用阴道冲洗器经监督抽验不符合产品备案技术要求,被行政处罚2次。

2017年6月7日,恩威医药因取得不符合规定的发票被昌都市国家税务局直属税务分局罚款1500元;2018年12月,成都旷达药业有限公司(曾系恩威制药全资子公司,已于2019年2月完成工商注销登记)因2018年10月至2018年12月期间未按照规定期限办理纳税申报和报送纳税资料,被罚款50元。

3年销售费用花销将近7亿元

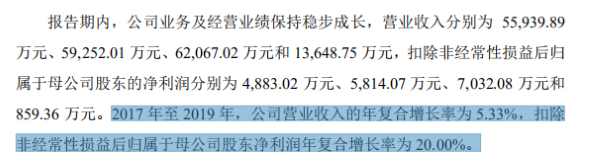

“重销售、轻研发”是大部分药企一直以来存在通病。记者梳理发现,近年来,恩威医药的销售费用、研发费用虽均持续增加,但两者数额对比悬殊。

数据显示,2017年至2019年,恩威医药的销售费用分别为2.22亿元、2.28亿元、2.38亿元,占同期营收比例分别为39.69%、38.49%、38.38%;同期的研发费用分别为353.10万元、388.14万元、440.26万元,占同期营收比例分别为0.63%、0.66%、0.71%。

来源:招股书

记者注意到,研发费用虽逐年增加,但增量甚微,3年研发费用共计耗资约0.12亿元,相较3年花费将近7亿元的销售费用,显得“捉襟见肘”。

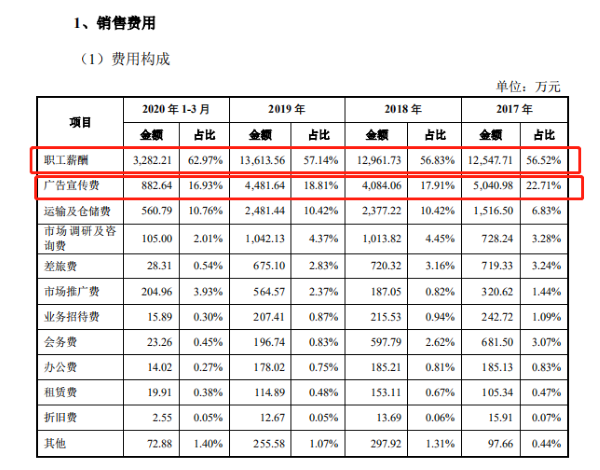

而在恩威医药的销售费用中,职工薪酬所占比例远超其他项目,占据销售费用的“大头”,其次是广告宣传费用。

数据显示,2017年至2019年,职工薪酬占当期销售费用比例始终超50%,2020年第一季度该比例飙升至62.97%;同期广告宣传费占当期销售费用比例始终超15%。

对于职工薪酬耗资过高,恩威医药解释,为有效维护客户、提升公司服务水平和产品推广能力,公司自建了完善的销售队伍,并聘请非全日制销售人员协助进行终端覆盖及产品推广,因此职工薪酬占公司销售费用的比例较高。

来源:招股书

核心产品销售及收入连年下滑

尽管在销售费用方面投入大手笔开支,但恩威医药仍面临着主营业务毛利率下降、核心产品销量及收入下滑的窘境。

招股书显示,2017年至2020年第一季度,恩威医药主营业务毛利率分别为68.29%、67.03%、65.46%和60.29%,呈下降趋势。

恩威医药表示,如果不能持续保持相关产品优势、确保核心产品的市场地位、成功开拓新产品的市场销售,公司毛利率水平可能会进一步下滑,进而导致公司经营业绩无法维持持续增长趋势,甚至出现业绩下滑的风险。

然而,恩威医药核心产品近年来的业绩及销量并不乐观。

招股书披露,恩威医药主营业务收入主要来自妇科产品、儿科用药、呼吸系统用药等产品,其中,妇科产品的收入可谓是占据了“半壁江山”。

数据显示,2017年至2019年,妇科产品的收入分别为3.85亿元、3.66亿元、3.62亿元,虽逐年下滑,但占同期主营业务收入的比例仍始终超55%。

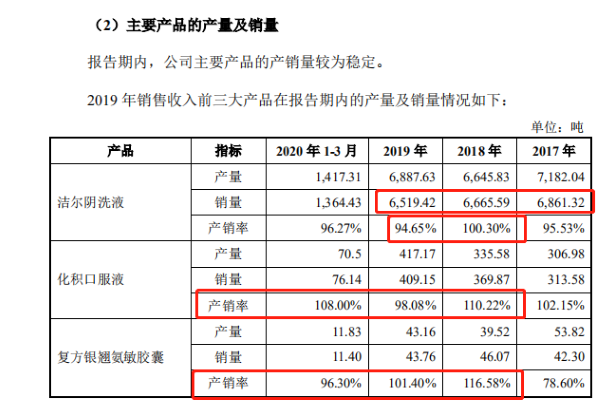

记者注意到,在妇科产品领域中,“洁尔阴洗液”近年的销量持续下滑。数据显示,2017年至2019年,“洁尔阴洗液”的销量分别为6861.32吨、6665.59吨、6519.42吨,3年减少约341.9吨;同期产销率分别为95.53%、100.30%、94.65%,呈一定波动发展。

来源:招股书

作为恩威医药的核心产品,“洁尔阴洗液”的业绩亦不容乐观。

招股书披露,2017年至2020年一季度,恩威医药核心产品“洁尔阴洗液”收入分别为3.37亿元、3.23亿元、3.14亿元及0.65亿元,呈小幅下滑趋势,占公司营收的比例分别为60.33%、54.54%、50.64%及47.62%。

恩威医药称,若公司核心产品不能在品牌升级、推广策略等方面持续提升或公司核心产品收入持续下滑,将对公司的市场竞争力、经营业绩产生不利影响。

值得关注的是,在核心产品“洁尔阴洗液”的销量及收入均下滑的情况下,此次恩威医药拟募资7.01亿元用于恩威医药总部建设及子公司四川恩威制药有限公司的药改扩建项目,或存在新增产能无法及时消化的风险。

恩威医药在招股书透露,本次募集资金投资项目将会新增较大规模固定资产,若新增固定资产后不能较快达产,将会对恩威医药短期内的经营业绩产生负面影响。

据了解,蓝帆医疗业务板块主要包括心脑血管业务、健康防护业务、护理业务。其中,心脑血管业务以支架、球囊和心脏瓣膜为核心,健康防护业务以一次性手套为核心,产品覆盖PVC、丁腈、乳胶和TP...[详细]

9月1日,九州通召开2023年半年度业绩说明会,有投资者问及国家对中药产业有很多支持政策,请具体介绍下公司中药板块的发展情况。九州通表示,公司旗下九信中药作为中药产业平台公司,立足于...[详细]

近年来,中药板块在资本市场叩开新世界大门。8月29日晚,同仁堂发布2023年半年报,主营业务、总营收、净利润等均为近几年新高。尤其,市场端需求旺盛,企业核心产品、核心主要业务看涨,这都...[详细]