据深交所官网消息,深交所决定终止青岛科凯电子研究所股份有限公司(以下简称“科凯电子”)首次公开发行股票并在创业板上市审核。

深交所于2023年6月26日依法受理了科凯电子首次公开发行股票并在创业板上市的申请文件,并依法依规进行了审核。

日前,科凯电子向深交所提交了《青岛科凯电子研究所股份有限公司关于撤回首次公开发行股票并在创业板上市申请文件的申请》,保荐人向深交所提交了《中国国际金融股份有限公司关于撤回青岛科凯电子研究所股份有限公司首次公开发行股票并在创业板上市申请文件的申请》。根据《深圳证券交易所股票发行上市审核规则》第六十二条的有关规定,深交所决定终止对科凯电子首次公开发行股票并在创业板上市的审核。

科凯电子的主营业务为高可靠微电路模块的研发、生产及销售,主要产品包括电机驱动器、光源驱动器、信号控制器以及其他微电路产品。

科凯电子股东王建绘、王建纲、王新和王科系亲属关系,其中王建绘与王建纲系兄弟关系,王建绘与王新系父女关系,王建纲与王科系父子关系。截至招股说明书签署日,王建绘、王建纲、王新和王科分别直接持有公司22.5203%、22.5203%、16.0932%和16.0932%的股份,合计持有公司77.2270%的股份。此外,公司员工持股平台睿宸启硕及超翼启硕分别持有公司2.1424%的股份,王新持有睿宸启硕15.90%的合伙份额及超翼启硕7.00%的合伙份额,且为睿宸启硕的执行事务合伙人;王科持有超翼启硕22.90%的合伙份额,且为超翼启硕的执行事务合伙人。2020年12月1日,王建绘、王建纲、王新和王科签署《一致行动协议》,上述股东直接及间接控制公司本次发行前81.5118%的股份且签署一致行动协议,因此,王建绘、王建纲、王新和王科四位股东为公司共同实际控制人,公司无控股股东。

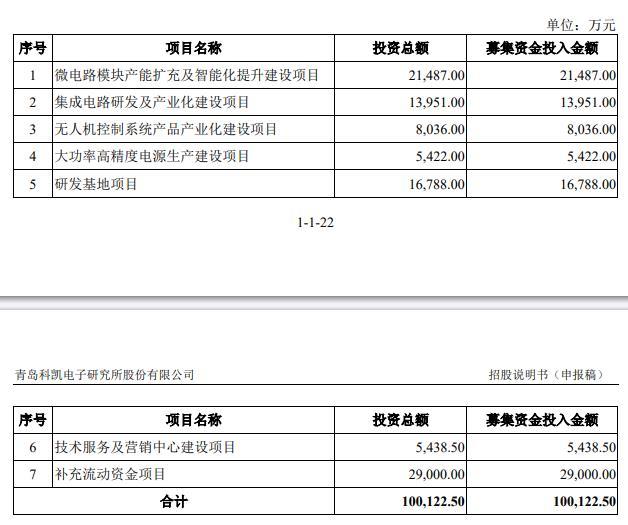

科凯电子本次发行股票数量不超过6,001万股(行使超额配售选择权之前),占发行后总股本的比例不低于15%;本次发行均为新股发行,原股东不进行公开发售股份。科凯电子原拟募集资金100,122.50万元,分别用于微电路模块产能扩充及智能化提升建设项目、集成电路研发及产业化建设项目、无人机控制系统产品产业化建设项目、大功率高精度电源生产建设项目、研发基地项目、技术服务及营销中心建设项目、补充流动资金项目。

科凯电子本次发行的保荐机构是中国国际金融股份有限公司(简称“中金公司”),保荐代表人是王丹、贾义真。

12月15日,东芯半导体股份有限公司发布的投资者关系活动记录表显示,12月9日与11日,公司接受了包括国联民生证券、富国基金等40家机构调研,并就公司产品研发、市场现状等问题进行解答。据记...[详细]

12月16日,航天电子发布关联交易公告称, 公司拟以现金方式对控股子公司航天长征火箭技术有限公司增资72,750万元(其中12,750万元为2017年再融资项目“天地一体化测控通信系统及产品应用项目...[详细]

在平台运营上,光电子先导院创新性地提出了“1+N”柔性工程平台模式。杨军红解释,“1”是以“6英寸化合物平台+8英寸硅光平台”为核心的主工艺平台,承担资源整合与稳定运行的使命;“N”个...[详细]