9月23日,曼卡龙珠宝股份有限公司(以下简称“曼卡龙”)首发上会。曼卡龙拟于深交所创业板上市,计划公开发行股份数量不超过5100万股,保荐机构为浙商证券。曼卡龙本次拟募集资金3.58亿元,分别用于营销网络扩建项目、设计展示中心升级建设项目、智慧零售信息化升级建设项目。

曼卡龙2019年的营业收入下滑,还不及2012年时的水平。2012年至2019年,曼卡龙实现营业收入分别为10.35亿元、12.40亿元、9.99亿元、8.98亿元、7.50亿元、8.37亿元、9.20亿元、8.97亿元;实现归属于母公司所有者的净利润4395.82万元、4421.26万元、2364.29万元、3048.41万元、5578.34万元、4381.84万元、5503.91万元、6491.21万元。

曼卡龙发布的招股书数据存在前后不一致的情况。2017年4月5日报送的招股书显示,2016年公司营业收入为7.79亿元,归属于母公司所有者的净利润为5116.24万元。

2016年、2017年、2019年,曼卡龙经营性现金流净额与净利润不匹配。2016年至2019年,公司经营活动产生的现金流量净额分别为3296.33万元、2497.68万元、7663.01万元、5367.40万元。其中,销售商品、提供劳务收到的现金分别为7.73亿元、9.04亿元、10.24亿元、9.62亿元。

2016年至2019年,曼卡龙应收账款余额分别为5213.30万元、5511.59万元、4732.62万元、4574.28万元,应收账款账面价值分别为4952.64万元、5235.98万元、4495.99万元和4345.56万元,占各期营业收入的比例分别为6.61%、6.25%、4.89%和4.85%。曼卡龙应收账款周转率分别为17.09、16.44、18.90、20.28,低于同行业可比上市公司应收账款周转率均值24.15、25.50、27.99、35.53。

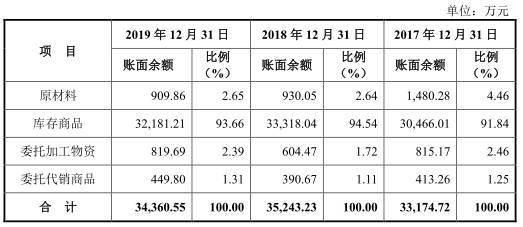

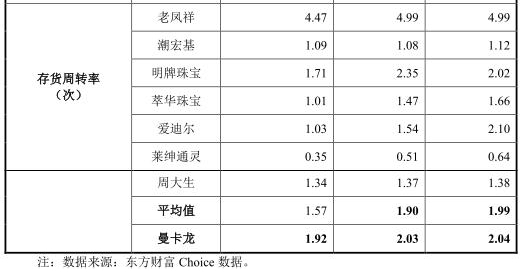

曼卡龙库存商品占存货九成以上。2016年至2019年,曼卡龙存货金额分别为3.02亿元、3.32亿元、3.52亿元、3.44亿元,占流动资产的比例分别为75.35%、72.12%、72.53%和68.28%。其中,公司库存商品金额分别为2.71亿元、3.05亿元、3.33亿元、3.22亿元,占存货的比例分别为89.49%、91.84%、94.54%、93.66%。公司存货周转率分别为1.89、2.04、2.03、1.92,高于同行业可比上市公司存货周转率均值分别为1.95、1.99、1.90、1.57。

2016年至2019年,曼卡龙综合毛利率先降后升,分别为26.62%、22.87%、24.57%和25.78%,主营业务毛利率分别为26.21%、22.51%、24.40%和25.50%。曼卡龙毛利率与同行业可比上市公司毛利率平均值接近。

2016年至2019年,曼卡龙负债分别为8458.43万元、1.01亿元、1.16亿元、6477.82万元,资产负债率(合并)分别为19.34%、20.26%、22.11%、12.00%。

曼卡龙逐步关闭了部分街边直营店,街边直营店收入逐年下滑。2016年至2019年,公司街边直营店销售收入分别为2.80亿元、2.01亿元、1.70亿元、1.37亿元。街边直营店数量分别为11家、8家、8家、5家。

此外,公司去年来自电商的销售收入同比“腰斩”。2019年,公司来自电商的销售收入为2493.63万元,而2018年,公司来自电商的销售收入为4955.88万元,。

曼卡龙一年换一次财务负责人。2017年8月,财务负责人胡晓群因个人原因辞去公司财务负责人职务。2017年9月8日,公司聘任刘春燕为公司财务负责人。2018年1月,公司董事会秘书、财务负责人刘春燕因个人原因辞去董事会秘书、财务负责人职务。2018年3月27日,公司聘任王娟娟为公司财务负责人。

据投资快报报道,曼卡龙三个版本的大客户数据“打架”。新版的招股书显示,吴兴天家饰品商行及其关联方是公司2018年度第一大加盟商,贡献收入3967.48万元。然而在2019年版本的招股书中,收入在2100万元以上的客户中却没有吴兴天家的身影。2019年版的招股书中,赵洪2018年为曼卡龙贡献销售收入4126.59万元,比最新版本的3967.48万元多159.11万元。曼卡龙不仅最近两个版本的招股书数据“打架”,2019年版本与2017年版本的招股书也有同样的问题。

据大众证券报报道,公司的首饰质量也令众多消费者不满。除了出售的商品“货不对板”,多款产品均有消费者表示:“带了半个月就断了”、“买了才带几天就弄掉了,手链的扣子不牢”、“断了掉了…突然发现没了”、“链子买来两个多月就断了”、“正常的拧动开关,整个手镯扭曲裂开”等众多质量出现问题的情况。

据中国网报道,曼卡龙在2012年至2014三年期间主要依靠其全资子公司上海戴曼克森钻石贸易有限公司(下称“戴曼克森”)向境外采购。2013年曼卡龙公布的采购钻石金额为9210万元,当年的返还钻石进口增值税为1410万元,按照返还增值税倒推,当年曼卡龙进口钻石的总额应该在1.27亿元左右,但这一数据与其对外公布的当年钻石采购金额9210万元有大致三千万元的差额。曼卡龙珠宝在今年1月份注销了戴曼克森的法人资格。曼卡龙珠宝表示,公司采购模式由直接向国外供应商采购钻石逐步向钻交所会员采购。但戴曼克森在历史上负责进口钻石亦拥有钻交所席位。

据长江商报报道,本次IPO前,孙松鹤再度背上赌约。今年4月23日,信海创业、浙商利海与曼卡龙及孙松鹤、曼卡龙投资签署补充协议,如果曼卡龙事后撤回申报材料,或发行上市申请被驳回,或发行上市失败,则存在信海创业、浙商利海要求孙松鹤及曼卡龙投资回购其持有的曼卡龙全部股份风险。信海创业、浙商利海在IPO前“添赌”,似乎对曼卡龙IPO能否顺利仍旧缺乏信心。

记者向曼卡龙董事会办公室发去采访提纲,截至发稿公司未对相关问题给予答复。

珠宝首饰零售连锁企业拟创业板上市实控人持有香港居民身份证

曼卡龙是一家集珠宝首饰创意、销售、品牌管理为一体的珠宝首饰零售连锁企业,主营业务是珠宝首饰零售连锁销售业务。

公司专注于珠宝品牌建设,聚焦年轻消费群体。公司拥有“MCLON曼卡龙”、“今古传奇”等珠宝首饰品牌,主营业务收入主要来源于素金饰品及镶嵌饰品,主要经营模式为直营店、专柜和加盟,主要产品为计克类黄金和“三爱一钻”即“爱尚金”、“爱尚炫”、“爱尚彩”系列以及钻石饰品。

曼卡龙控股股东为曼卡龙投资,目前持有公司9928万股股份,占比64.89%。

曼卡龙实际控制人为孙松鹤。孙松鹤直接持有公司12.04%的股份,通过曼卡龙投资持有公司64.89%的股份,合计控制公司76.93%的股份。

孙松鹤,曼卡龙董事长、总经理、核心技术人员,男,1963年生,中国国籍,亦同时持有香港居民身份证,无永久境外居留权,大专学历。1980年7月至1984年11月任萧山区商业局百货公司业务员;1984年12月至1994年8月任萧山区司法局公证员;1994年9月至1998年9月任萧山市万隆珠宝商城经理;1998年10月至2004年10月任杭州万隆黄金珠宝有限公司经理;2004年11月至2008年9月任浙江万隆珠宝有限公司经理;2006年8月至2013年4月任万隆曼卡龙珠宝经理;2009年12月至今任曼卡龙董事长、总经理。

曼卡龙拟于深交所创业板上市,计划公开发行股份数量不超过5100万股,保荐机构为浙商证券。曼卡龙本次拟募集资金3.58亿元,其中2.76亿元用于营销网络扩建项目、6154.36万元用于设计展示中心升级建设项目、2046.00万元用于智慧零售信息化升级建设项目。

两份招股书2016年数据对不上

2012年至2019年,曼卡龙实现营业收入分别为10.35亿元、12.40亿元、9.99亿元、8.98亿元、7.50亿元、8.37亿元、9.20亿元、8.97亿元;实现归属于母公司所有者的净利润4395.82万元、4421.26万元、2364.29万元、3048.41万元、5578.34万元、4381.84万元、5503.91万元、6491.21万元。

公司2019年的营业收入还不及2012年时的水平。

公司此前于2017年、2019发布过招股书,其中2016年的营业收入、营业成本、利润数据存在前后不一致的情况。

2017年4月5日报送的招股书显示,2016年营业收入为7.79亿元,归属于母公司所有者的净利润为5116.24万元。

2016年、2017年、2019年,曼卡龙经营性现金流净额与净利润不匹配。

2016年至2019年,公司经营活动产生的现金流量净额分别为3296.33万元、2497.68万元、7663.01万元、5367.40万元。

其中,销售商品、提供劳务收到的现金分别为7.73亿元、9.04亿元、10.24亿元、9.62亿元。

应收账款周转率低于同行均值

2016年至2019年,曼卡龙应收账款余额分别为5213.30万元、5511.59万元、4732.62万元、4574.28万元。

2017年、2018年、2019年,公司应收账款余额增长率分别为5.72%、-14.13%、-3.35%。

报告期内,公司应收账款账面价值分别为4952.64万元、5235.98万元、4495.99万元和4345.56万元,占各期营业收入的比例分别为6.61%、6.25%、4.89%和4.85%。

公司报告期末形成的应收账款主要系专柜和电商模式下唯品会销售形成的应收货款。

据招股书,报告期内,公司专柜和唯品会销售收入总体呈增加趋势,应收账款余额总体呈下降趋势,主要系公司加强了应收账款的管理,积极对应收货款进行了催收所致。

报告期内,曼卡龙应收账款周转率分别为17.09、16.44、18.90、20.28,低于同行业可比上市公司应收账款周转率均值24.15、25.50、27.99、35.53。

公司在招股书中表示,公司和同行业可比上市公司的应收账款周转率平均水平存在一定差异,主要系各公司的经营模式差异所致。如老凤祥和周大生以批发、加盟业务模式为主,因给予加盟客户账期较短(或先款后货),应收账款周转速度较快。公司的应收账款主要源于与商场联营专柜业务,相关货款按月结算,周转速度较慢。公司的应收账款周转情况与业务模式基本保持了一致性。

2019年末库存商品3.22亿元占存货九成以上

2016年至2019年,曼卡龙存货金额分别为3.02亿元、3.32亿元、3.52亿元、3.44亿元,占流动资产的比例分别为75.35%、72.12%、72.53%和68.28%。

据招股书,2018年末存货余额比2017年末增加2068.51万元,增幅为6.24%,主要系公司业务规模扩大所致。2019年末存货余额比2018年末小幅下降,主要系公司根据市场需求的变化,优化门店铺货结构,合理利用库存,控制备货量,使得存货余额小幅下降。

公司存货占比较高主要由于,一是公司产品主要为素金饰品和镶嵌饰品等价值较高的珠宝首饰;二是公司以自营业务为主,为保证直营店及专柜的有效运营,需保持一定的铺货及周转存货量。公司存货余额占流动资产比例较大的情况符合珠宝首饰行业的经营特征。

公司存货由原材料、库存商品、委托加工物资和委托代销商品构成,且主要为库存商品。

报告期内,公司库存商品金额分别为2.71亿元、3.05亿元、3.33亿元、3.22亿元,占存货的比例分别为89.49%、91.84%、94.54%、93.66%。

报告期内,公司存货周转率分别为1.89、2.04、2.03、1.92,高于同行业可比上市公司存货周转率均值分别为1.95、1.99、1.90、1.57。

近两年毛利率回升

2016年至2019年,曼卡龙综合毛利率先降后升,分别为26.62%、22.87%、24.57%和25.78%,主营业务毛利率分别为26.21%、22.51%、24.40%和25.50%。

曼卡龙毛利率与同行业可比上市公司毛利率平均值接近。报告期内,同行业可比上市公司综合毛利率均值分别为24.09%、22.99%、24.26%、27.49%。

负债水平降低2019年末负债6478万元

2016年至2019年,曼卡龙负债分别为8458.43万元、1.01亿元、1.16亿元、6477.82万元。

报告期内,公司资产负债率(合并)分别为19.34%、20.26%、22.11%、12.00%。

报告期内,公司短期借款金额分别为2000.00万元、2000.00万元、2000.00万元、0元,2019年末公司不存在短期借款。

报告期内,公司应付账款金额分别为3314.13万元、4219.26万元5389.81万元和2679.55万元,占流动负债比例分别为39.84%、42.02%、46.29%和41.38%。

多家门店关闭电商销售收入“腰斩”

曼卡龙直营店按所在位置分为商场直营店和街边直营店。受消费人流向购物中心及商场逐步转移以及租金等因素的影响,街边直营店的收入逐年下滑。

报告期内,公司逐步关闭了绍兴店、杭州解放店、杭州凤起店和诸暨店等街边直营店,并增设了较多商场直营店。

2016年末、2017年末和2018年末,公司街边直营店数量分别为11家、8家和8家,截至2019年末,公司还剩5家街边直营店。

曼卡龙街边直营店收入逐年下滑。2016年至2019年,公司街边直营店销售收入分别为2.80亿元、2.01亿元、1.70亿元、1.37亿元。

此外,曼卡龙珠宝的电商业务主要通过天猫、唯品会等第三方平台在线上进行产品销售。

2019年,公司来自电商的销售收入2493.63万元,而2018年,公司来自电商的销售收入4955.88万元,同比“腰斩”。

一年换一次财务负责人

2012年12月21日,曼卡龙第二届董事会第一次会议聘任孙松鹤为公司总经理、赵维江为副总经理、刘春燕为董事会秘书、胡晓群为财务总监。

2017年8月,财务负责人胡晓群因个人原因辞去公司财务负责人职务。

2017年9月8日,公司第三届董事会第十次会议聘任刘春燕为公司财务负责人。

2018年1月,公司董事会秘书、财务负责人刘春燕因个人原因辞去董事会秘书、财务负责人职务。

2018年3月27日,公司第三届董事会第十三次会议聘任王娟娟为公司财务负责人。

三个版本的大客户数据“打架”

据投资快报报道,在最新版的招股书中,曼卡龙按照销售模式披露了前五大客户,不过,多家大客户的数据与此前招股书披露的数据差异较大。新版的招股书显示,吴兴天家饰品商行及其关联方是公司2018年度第一大加盟商,贡献收入3967.48万元。然而在2019年版本的招股书中,收入在2100万元以上的客户中却没有吴兴天家的身影。

在2019年版的招股书中,曼卡龙以部分客户的实控人作为披露主体,而在最新版的招股书中,则以客户的公司名称作为披露主体。但即使将曼卡龙披露客户的标准“统一”,大客户数据仍“打架”。2019年版的招股书中,赵洪2018年为曼卡龙贡献销售收入4126.59万元,比最新版本的3967.48万元多159.11万元。

披露主体不一致,披露数据有所差异在所难免。按照正常的逻辑,赵洪为曼卡龙贡献的收入应该小于或等于赵洪及其关联方共同出资的吴兴天家饰品商行及其关联方等公司,但实际上却多出159.11万元,原因不明。

无独有偶,另一家大客户也有数据“打架”的情况。据最新的招股书,慈溪市观海卫莱蒂雅珠宝店及其关联方2018年的销售收入为2497.58万元,莱蒂雅珠宝及其关联方等系由沈冰冰、郭黎明、徐雪君三人共同出资经营。在2019版的招股书中,2100万元收入以上的客户中同样没有莱蒂雅珠宝的身影,沈冰冰、郭黎明、徐雪君的收入为2506.90万元,比新版招股书多9万元。

事实上,曼卡龙不仅最近两个版本的招股书数据“打架”,2019年版本与2017年版本的招股书也有同样的问题。在2019年版本的招股书中,曼卡龙2016年对杭州解百的销售收入为1321.25万元,而2017年版本的数据为1388.32万元。在2017年版本招股书中,杭州大通商城股份有限公司及其关联方贡献的销售收入为2016.85万元,在2019年版招股书中,大通商城却没有出现在收入超过1321万元的大客户名单中。

此外,在2019年版招股书中,银泰商业(集团)有限公司在的销售收入是17291.39万元,旧版招股书披露的数据是18461.08万元,两者相差1169.69万元。杭州汇德隆银隆世贸中心商贸有限公司在2019年版招股书中披露的销售收入是2281.73万元,2017年版招股书披露的数据是2419.81万元,两者相差138.08万元。

产品屡现质量问题

据大众证券报报道,记者在天猫商城品牌直销店“曼卡龙珠宝旗舰店”中发现,一款名为“曼卡龙Love彩金手链”的产品,实际款式与图片并非完全一致。根据销售记录,有消费者反映“广告照与商品实物相差大”,主要表现在收到的手链中部分链条与广告图片不一致,而客服对此解释为“做了升级才这样的”,但目前该款在售商品的图片仍为“未升级”时的图片。

除了出售的商品“货不对板”,公司的首饰质量也令众多消费者不满。“旗舰店”中,“新款玫瑰金细手链女彩金K金可调节凤尾链”、“曼卡龙小心意钻石项链”、“足金硬镯子光面开口金手镯”等多款产品均有消费者表示:“带了半个月就断了”、“买了才带几天就弄掉了,手链的扣子不牢”、“断了掉了…突然发现没了”、“链子买来两个多月就断了”、“正常的拧动开关,整个手镯扭曲裂开”等众多质量出现问题的情况。

而在公司招股书中,公司亦表示日后或将存在“委外生产风险”及“产品质量控制风险”。由于自身不拥有生产加工环节,全部产品均通过委外生产或外购,因此如果委外生产商延迟交货,或者委外生产商的加工工艺和产品质量达不到公司所规定的标准,将会对公司的库存管理、品牌声誉乃至经营业绩产生不利影响。此外,若公司无法有效实施产品质量控制措施,出现重大产品质量问题或纠纷,则将对公司品牌和经营造成不利影响。

对此,中国政法大学传播法研究中心副主任朱巍在接受记者采访时表示:“《消费者权益保护法》明确规定了消费者有知情权和自由选择权,《产品质量法》也有类似这样的规定,包括在产品的宣传、包装上的标识必须是真实的,拿到的实物和宣传应当是一致的。‘做了升级’没有事先经过消费者同意。此外,作为消费者来说,和商家有巨大的信息鸿沟,商家是以次充好还是有一个提升都是没有依据的。所以商家这个行为是违法违约行为,违约指的是违反了购买的这个买卖合同;违法指违反了《消费者权益保护法》及《产品质量法》。”

蹊跷注销钻石进口公司2013年进口钻石金额存疑

据中国网报道,公开数据显示,曼卡龙在2012年至2014三年期间钻石采购金额分别为1.01亿元、9210万元和9134万元。这段时间内,曼卡龙对外声称主要依靠其全资子公司戴曼克森向境外采购,包括中国香港地区和南亚等国家。

同样是在2012年至2014年三年期间,上海戴曼克森收到的增值税返还款分别为1139万元、1410万元和1011万元。由此,凭借增值税返还款便可倒推曼卡龙在2012至2014这三年间进口钻石的采购金额。

2012年、2014年以增值税返还倒推出的曼卡龙采购钻石金额略微小于其公布数额,曼卡龙主要以戴曼克森进口钻石为主,不过其也少量向钻交所其他会员单位采购钻石,所以上述两年的倒推结果可验证其进口增值税返还款与采购金额大致相等。同时戴曼克森亦按照一般贸易方式在钻交所报关,其进口钻石亦免征进口关税。

不过2013年则存在较大差异。

2013年曼卡龙公布的采购钻石金额为9210万元,当年的返还钻石进口增值税为1410万元,按照上述返还增值税倒推,当年曼卡龙进口钻石的总额应该在1.27亿元左右,但这一数据与其对外公布的当年钻石采购金额9210万元有大致三千万元的差额。

业内人士认为,若这个差额为真,与之相对应的则是数百万元的增值税返还款问题,曼卡龙在2013年是否涉嫌骗取增值税返还?曼卡龙在收到采访提纲后并未回复与增值税有关之问题。

曼卡龙珠宝在今年1月份注销了戴曼克森的法人资格。在解释原因时,曼卡龙珠宝表示,公司采购模式由直接向国外供应商采购钻石逐步向钻交所会员采购。根据曼卡龙珠宝的公开资料显示,戴曼克森在历史上负责进口钻石亦拥有钻交所席位。

IPO前再背赌约

据长江商报报道,曼卡龙本次IPO能否成功,于公司实控人孙松鹤而言关系重大。

近年来,业绩、上市对赌在资本市场已成普遍现象。曼卡龙是2009年成立的,2012年,公司实控人孙松鹤的赌约就已经上身了。

招股书显示,2012年6月,曼卡龙实施第三次增资,引进天津天图和深圳天图两家机构投资者,增资价格为8.67元/股,二者合计出资5200万元。天图资本专注于消费领域,投资项目包括周黑鸭、小红书、蘑菇街等。2个多月后,公司又引进信海创业和浙商利海两家机构投资者,合计增资3466.80万元,增资价格也为8.67元/股。

4家外部机构投资者入股后,均与孙松鹤、万隆曼卡龙投资签署赌约,如果曼卡龙未能在2015年12月31日之前完成公开发行并上市或2012年经审计净利润低于5500万元,则四家PE股东有权要求孙松鹤及万隆曼卡龙投资回购其持有的曼卡龙全部投资。

2015年5月31日,也就是曼卡龙首次向证监会递交上市申请18天前,四家PE与孙松鹤、万隆曼卡龙投资签署《补充协议》约定,如果曼卡龙申请在境内公开上市并获得证监会受理,则上述赌约终止执,即解除赌约。但是,如果曼卡龙事后撤回申报材料,或发行上市申请被驳回,或发行上市失败,则相关权利自动恢复效力。

最新披露的招股书显示,曼卡龙的股东榜单中已经不见了天津天图和深圳天图的踪影,招股书并未具体介绍两家机构股东何时撤退的。只在董事变更内容中带了一笔,“2018年11月,深圳天图及天津天图将其持有的公司全部股份转让后,其推举的董事潘攀辞去董事职务。”或许是对曼卡龙上市时间及经营业绩失去了信心,两家PE清仓走人。

本次IPO前,孙松鹤再度背上赌约。2019年4月23日,信海创业、浙商利海与曼卡龙及孙松鹤、曼卡龙投资签署补充协议,如果曼卡龙事后撤回申报材料,或发行上市申请被驳回,或发行上市失败,则存在信海创业、浙商利海要求孙松鹤及曼卡龙投资回购其持有的曼卡龙全部股份风险。

记者梳理发现,不少PE等机构在公司IPO前与公司实控人等方面解除赌约,以让公司轻松“上阵”。信海创业、浙商利海却在IPO前“添赌”,似乎对曼卡龙IPO能否顺利仍旧缺乏信心。

近日,中国国际皮革展在上海盛大开幕,来自海内外最权威的原料皮厂家们均携带自家最完美的产品参展,五花八门精美绝伦的皮革充斥现场。作为老牌皮革企业,兴业科技一举独得鳌头,获得国内外...[详细]

作为国内母婴行业龙头,孩子王率先进行了全渠道、全品类布局,并在数字化的加持下,不断变革突围,实现了盈利能力的持续提升。8月25日晚间,孩子王发布2023年半年报。受门店调整等因素影响,...[详细]

9月1日,lululemon发布2023财年第二季度财报称,在第二季度,公司净营收同比增长18%至22亿美元,其中北美业务净营收增长11%,国际业务净营收增长52%。此外,预计2023财年第三季度,净营收将...[详细]