丸美股份主要从事各类化妆品的研发、设计、生产、销售及服务。目前旗下拥有“丸美”、“春纪”和“恋火”三个品牌。公司主品牌“丸美”以眼部护理为突破口,聚焦抗衰老领域,定位中高端;“春纪”品牌以天然食材养肤为理念,定位大众化护肤;“恋火”品牌以“激情与爱”为品牌内涵,轻奢韩系彩妆品牌定位,提供更贴合都市女性需求的化妆产品和彩妆服务。

丸美股份三季报显示公司前三季度营收下降11.37%至11.37亿、净利润同比下降5.88%至3.38亿,和同行业的化妆品公司相比,增速已经明显掉队,公司股价也从92元的高点一路回调至58元左右,跌幅在37%左右。

事实上,化妆品的赛道相当优良,但是丸美股份可能在逐渐掉队。

增速掉队 折射互联网新渠道开拓和品牌矩阵建设缓慢

2019年中国化妆品规模超690亿美元,以14%的份额位列全球第二。未来消费品的渗透率及居民消费水平提升将成为中国化妆品行业持续健康发展的基础。化妆品赛道的优良无需多言。目前,中国化妆品的主要消费渠道正在逐步转变成为更便捷、更专业的电商渠道,新兴渠道更多通过性价比优势售卖定价相对大众化的产品,由此挤压KA渠道份额,定位相对高端的百货2010年起渠道受电商冲击明显。

然而面对这一渠道变革,丸美股份动作稍显迟缓。2019年分渠道看,公司线上渠道得益于电商的快速发展,实现8.08亿元营业收入,同比增长22.89%,占比45%左右;线下渠道实现9.92亿元营业收入,同比增长8.2%,增长相对缓慢。公司2020年半年报,公司线上销售第一次以53%超过线下营收。

对比同行可以明显看出公司在电商渠道转型的迟缓,以珀莱雅公司为例,早在2012年,珀莱雅公司就成立了美丽谷公司,专门从事网络渠道销售,并与天猫、京东等国内电子商务平台建立了合作关系。2019年珀莱雅公司线上渠道营收为16.6亿元,同比增长61%;营收占比为53.1%,同比提升9.5个百分点。其中公司线上直营营收占比为28.4%,同比提升8.5个百分点。拥抱新渠道相对彻底,也的确收获了更高的增长速度。

事实上,线上电商渠道目前同样存在发展变革,在传统电商销售模式的基础上,社交电商凭借社群推广、传播裂变等加速推进美妆产品的营销。化妆品口碑营销更具说服力,而社交电商则是放大了KOL的声音。因此小红书、抖音等新兴渠道,以及直播等新兴手段极大程度的促进了化妆品在线上电商渠道中的发展。

丸美股份也在努力尝试更好利用新兴渠道,公司2020年4月21日通过天猫小黑盒发售的小红笔眼霜就是公司运用新兴营销模式着力打造的一款大单品,以抖音短视频途径为例,抖音传播指数月均值水平一度突破100万,产品在双十一实现销量在3000万以上,显示了丸美股份拥抱新兴渠道的努力。2020年上半年,新品小红笔上市更助推丸美天猫旗舰店实现68%的增长。

不过,总体而言,公司依然对传统优势的线下渠道和线上渠道进行差异化的管理,通过价格比对可以发现,丸美天猫旗舰店经营的系列产品价位更低,而且丸美东京日本酒、日本珠和日本花系列价格较贵并且只专供线下,线上官方旗舰店并没有销售,对线上线下的差异定位可能是公司为了维护线下高价的基本盘,但也从侧面表明公司可能对拥抱线上渠道不够彻底,缺乏拥抱变化的决心。

此外,公司产品矩阵的建设也不甚顺利。

2019年丸美股份业绩的增长主要在丸美主品牌,丸美品牌在去年实现营收16.59亿元,营收占比上升至92.17%,同比增长18.08%。其中,眼部护理品类收入占比30%。与此同时,基数低的两个品牌“春纪”、“恋火”营收占比反而在下滑。丸美股份称,2019年受大众市场竞争加剧及传统营销局限,春纪整体略有下滑。

对比珀莱雅,珀莱雅显然有更丰富的产品矩阵,除了主品牌“珀莱雅”之外,公司还拥有“优资莱”、“韩雅”、“悠雅”、“猫语玫瑰”、“悦芙媞”等品牌,可以满足不同消费者的需求。公司多品类多品牌布局。

2017-2019年,主品牌“珀莱雅”之外的其他品牌营收占比逐渐增加。2019年公司主品牌“珀莱雅”营收为25.6亿元,占比为85.2%;其他品牌营收为4.6亿元,占比为14.8%。从增速来看,2019年公司“珀莱雅”品牌营收增速为26.8%,其他品牌营收增速74%。目前公司主品牌占比仍然较高,但是其他品牌成长较快。公司品牌矩阵初步成型,其他品牌的有望成为公司新的营收增长动力。2020前三季度,珀莱雅营收为22.9亿元,同比增长10.1%;归母净利润为2.9亿元,同比增长18.7%。明显优于丸美股份。

不过面对竞争压力,丸美股份2020年推新速度亦明显加快:MARUBI TOKYO第三个系列—日本珠臻皙奢养系列上市;4月,小红笔“丸美多重胜肽紧致淡纹眼霜”首发;6月,推出线上专供“丸美白色之恋光透精华露”。针对美容院渠道推出“丸美冰柔安肤水漾修护精华油”、“丸美富勒烯青春环采雪融霜奢享套”等多款产品及套盒。春纪推出“大麻深修护焕肤系列”、芝芝莓莓奶盖卸妆洁面泡沫、黑白摩登系列新品。

股权激励标准低 2021净利预期增速或为负

同时,丸美股份在2020年11月13日推出股权激励计划,激励计划拟授予的限制性股票数量102.26万股,占本激励计划草案公告时公司股本总额40100万股的0.26%。其中首次授予86.26万股,占本激励计划草案公告时公司股本总额40100万股的0.22%;预留16.00万股,占本激励计划草案公告时公司股本总额40100万股的0.04%,预留部分占本激励计划权益总额的15.65%。

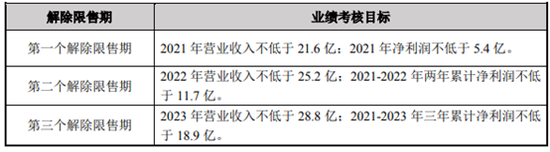

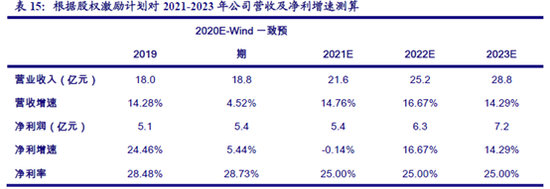

激励计划考核年度为2021-2023年三个会计年度,每个会计年度考核一次,首次及预留授予的限制性股票各年度业绩考核目标如下表所示:

考虑到公司2019年营收18亿,净利润5.1亿,这份激励方案对增长的目标可以说是比较低的,营收的目标增速仅在15%左右,净利润方面,如果2020年公司净利润略有增长,2021年净利润增速甚至有可能是负数。

再来对比2018年6月27日,珀莱雅公司发布的股票激励计划,涉及的激励对象包括中高管及核心骨干共计32人,拟授予的限制性股票数量不超过146.7万股,授予价格为每股17.95元。股权激励计划由公司层面、业务单元层面及个人层面多维度目标考核,分三期解锁。

以2017年营业收入为基数,2018年营业收入增长率不低于30.8%;以2017年净利润为基数,2018年净利润增长率不低于30.1%。 2018年,公司实际营业收入较2017年增长32.43%;净利润较2017年增长43.03%。

以2017年营业收入为基数,2019年营业收入增长率不低于74.24%;以2017年净利润为基数,2019年净利润增长率不低于71.21%。2019年,公司实际营业收入较2017年增长75.18%;净利润较2017年增长95.57%。

2020年6月,考虑到疫情对产量及营收的影响,对第三个解除限售期的公司层面业绩考核目标进行调整,与营收原目标对比降低了 22.4个百分点。营收净利润增长的高目标表现出公司对发展的自信。以2017年营业收入为基数,2020年营业收入增长率不低于110.22%;以2017年净利润为基数,2020年净利润增长率不低于131.99%。

对比珀莱雅股权激励方案,可以看出丸美股份这份股权预期对未来增长预期相比之下比较低。

彩妆赛道失利变更募投

此外,丸美股份还在2020年11月13日宣布变更募投项目,公司拟将原“彩妆产品生产建设项目”募集资金专户中全部资金,变更用于“化妆品智能制造工厂建设项目”,仍存放于原项目募集资金专户中规范管理与使用,投入不足部分由公司自筹资金解决。新项目建设周期为24个月。

公司上市募集资金的五项用途中便包含彩妆产品生产建设项目,该项目原需投资资金约2.5亿元,对应占比募集资金比重31.68%,是除营销网络建设项目以外的第二大项目。

公司称原募投“彩妆产品生产建设项目”是2017年公司上市前基于自身情况、当时的市场和行业环境制定的,受近几年人工智能、信息及产业技术快速发展的影响,公司所处的行业及市场也发生了变化,公司部分募集资金投资项目存在优化调整的需要。为了更好的顺应市场发展,降低募集资金投资风险,提升募集资金使用效率,更好的维护公司及全体股东的利益,公司结合现阶段及未来产业发展趋势,本着控制风险、审慎投资的原则,决定对原有募集资金投资项目进行上述调整。

根据丸美股份2019年营收结构:眼部类产品2019年同比增3.81%;护肤类同比增21.43%;洁肤类营业收入同比增16.13%;占营收1.44%的彩妆及其他类营收同比下降5.80%。

市场对于公司变更募投项目更多是认为公司在彩妆赛道并没有打开局面的无奈之举。对此,公司董事长孙怀庆在最新采访回应改变募投时称:现有工厂不能满足“丸美”品牌发展需求,彩妆销售目前还处于摸索阶段。

最后,今年丸美股份还参与设立了两个产业基金,其中包括与来伊份合作的美容食品,考虑到公司主业面临的竞争压力,此举也被认为是“不务正业”。

今年公司已经有两个季度报告出现净利润下滑的情况,未来是否会出现成长股定价杀估值的情况,还须投资者密切关注。

近日,中国国际皮革展在上海盛大开幕,来自海内外最权威的原料皮厂家们均携带自家最完美的产品参展,五花八门精美绝伦的皮革充斥现场。作为老牌皮革企业,兴业科技一举独得鳌头,获得国内外...[详细]

作为国内母婴行业龙头,孩子王率先进行了全渠道、全品类布局,并在数字化的加持下,不断变革突围,实现了盈利能力的持续提升。8月25日晚间,孩子王发布2023年半年报。受门店调整等因素影响,...[详细]

9月1日,lululemon发布2023财年第二季度财报称,在第二季度,公司净营收同比增长18%至22亿美元,其中北美业务净营收增长11%,国际业务净营收增长52%。此外,预计2023财年第三季度,净营收将...[详细]