曾经的分期电商第一股乐信,如今早已远离了它的高光时刻。

截至2022年6月2日,乐信股价已经跌至1.91美元,较2017年末上市发行价9美元破发逾七成,与历史股价高点20美元,更是遥不可及。

悲观情绪牢牢压制着乐信的估值。

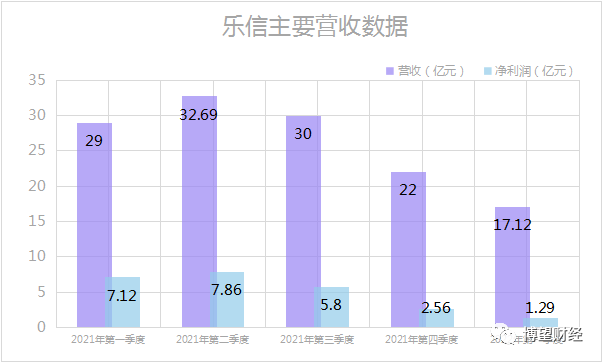

5月31日,乐信发布2022年第一季度未经审计财务业绩。财报显示,乐信总营收17.12亿元,比2021年第一季度下降41.77%;归属于公司普通股东的调整后净利润为1.29亿元,比2021年第一季度下降了83.27%。

净利润大幅下降的同时,逾期率也在不断攀升。2022年第一季度,乐信90天以上逾期率为2.4%,而去年同期,此数值仍为1.84%。

更值得一提的是,从财报数据来看,乐信的营收、净利下滑已然成为一种趋势。继去年二季度开始,乐信的业绩颓势一直在持续,特别是从2021年第四季度开始,乐信营收指标同比、环比的降幅都更加明显,净利润也已连续两个季度出现了大幅下滑。

面对低迷的股价,颓势难扭的业绩,乐信的未来该何去何从?

美股退市风险之下,积极谋求赴港二次上市

事实上,聪明的资本早已提前嗅出了危险的味道。

早在2年前,根据乐信披露的文件,京东持有乐信的股权便已经降至3.4%,减持5个百分点;经纬创投持股比例降至4.9%,减持5.4个百分点。

此外,乐信创始人、CEO肖文杰持股也下降了3.3个百分点,投票权下降2个百分点;险峰长青持股下降1.4个百分点,投票权下降0.1个百分点。

同时,Magic Peak Investments Limited已不再在主要股东行列。

可以看出,早在几年前,乐信的机构股东就已经大举撤退了。

2022年5月,美国SEC将包括乐信在内的80多家中概股公司列入了“预摘牌”名单,尽管乐信明确表示,公司一直在积极探索可能的解决方案,以保护其利益相关者的利益;并将继续遵守中国和美国的适用法律法规,努力保持其在纳斯达克股票市场的上市地位。

但客观的说,乐信在美股的退市风险仍存,且随着股价的持续低迷,这个风险并不小。

面对更大的不确定性,乐信多次高调宣布,计划在香港进行二次上市。

2020年,在Q2财报电话会议上,乐信创始人、CEO肖文杰明确表达对港交所二次上市的兴趣。肖文杰称:“乐信本身是22家具备香港上市资格的公司之一,也在研究在香港二次上市的可能性。在必要的时候,为了保护投资者和股东利益,乐信会继续评估当前局势并认真考虑,在合适的时机在香港二次上市。”

2021年,市场又多次传出消息称,乐信将最快于2021年下半年在香港挂牌上市,初步计划集资约2亿至3亿美元(约15.5亿港元至23.3亿港元)。但对此乐信一直没有做出官方回应。

持续的雷声,并没有让市场看到真正的雨滴。

直至今日,乐信拟赴港上市消息已热炒两年,但一直以来,乐信并无进一步实质性举措,二次上市能否成功,有待持续观察。

历史包袱难甩,互金行业原罪性问题任遭诟病

事实上,如今的金融监管态势,与2017年早已不可同日而语。乐信能否成功实现二次上市,仍有诸多问题亟待解决。

时至今日,乐信已将自己定位为“中国新消费数字科技服务商”,但不可置否,乐信在2013年是以“校园贷”业务发家的。在金融科技的下半场游戏中,乐信虽然属于转型较为成功的代表企业,但仍旧背负着历史包袱,诸多互金行业的“原罪”性问题,仍是它要面对的。

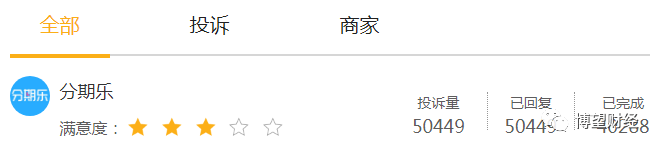

在黑猫投诉【投诉入口】平台上,乐信旗下分期乐相关投诉量高达5万余条,校园贷、暴利催收、高利贷、莫名被贷款、骗取会员费等相关投诉内容较为集中,且消费者对企业处理投诉的满意度仅为三颗星。

客观的说,庞大的C端客群、过亿的用户基数,都在一定程度上导致了乐信投诉数量的高企,而且,乐信的问题,其实并不独是乐信的问题,更多的反映出了人民群众对整个行业的态度。

但不得不说,这些投诉,终将成为乐信合规路以及二次上市路上的绊脚石。

今年5月,市场已经关注到乐信利率超过监管红线一事。

对此,乐信公开对媒体表示“监管对于利率低于24%的整改要求时限是6月底,目前正在逐步压降,可能存在利率超24%的情况,会在6月底前完成整改。”

如今6月已至,乐信能否真的能够如期全面完成整改,我们将拭目以待。

裁员暴露经营压力,轻资本模式、小B市场或突围关键

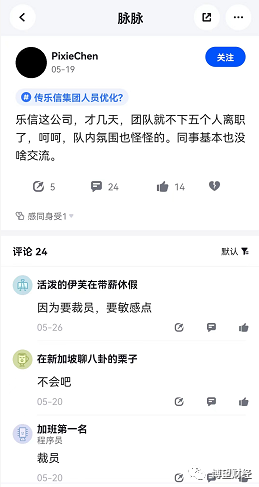

作为曾经享受到上市红利的企业之一,乐信的发展与同时期的企业相比已算不错,但在如今的市场环境下,乐信也开始了较大幅度的裁员。

脉脉上,关于乐信裁员的讨论已有很多,外包服务人员在疫情下被连续拖欠工资也引发了员工不满。

企业的经营压力由此可见一斑。

面对压力,这些年来,乐信一直在积极的进行战略转型升级。

当轻资本模式成为近年来行业发展的主要方向时,乐信已有较为前瞻性的布局。

早在2020年二季度,乐信已开始将轻资本业务独立披露,将收入分为三个部分:来自于电商平台的“线上直接销售与服务(Online direct sales and services income,包括线上直接销售、会员服务及其他)”、信用服务(credit-oriented services)以及平台服务(platform-based services),其中平台服务收入主要来自不承担风险的轻资本业务。

所谓“轻资本模式”,也被称为“分润模式”,此模式的核心在于助贷机构不需要再对资产进行“兜底”,助贷机构只承担“导流+初筛”的职责,把来借款的客户做完第一道风控之后导流给银行,由金融机构自行决定是否向客户放贷、贷款额度多少的决策。在此过程中,助贷机构不是像从前一样赚取风险收益,而是赚取获客渠道和风控技术的服务费。

从披露的业绩数据来看,乐信的轻资本转型也确实取得了一定成效。

2021年,乐信的平台收入为25.7亿元,占比22.6%,较2020年的17.5%有所提升;2021年四季度,平台收入为5.4亿元,占比24.5%,高于全年。2022年一季度开始,乐信将平台服务收入、此前“线上直接销售与服务”项下的会员费及其他服务收入归入“技术驱动平台服务收入(Technology-Driven Platform Services)” ;近期发布的2022年一季度业绩报告显示,乐信技术平台驱动服务收入5亿元,占比29%。

除了聚焦轻资本模式,瞄准疫情之下的新机遇,也将给乐信带来更多生机。

针对当前市场上小微企业经营困境和严峻就业形势,乐信积极探索“小B”市场机遇,已联合数十家银行推出企业主线上提额、小微经营信贷产品“微乐贷”、就业人群专项产品“就业金”、“就业花”等,解决小微企业、新市民在经营、就业、创业中遇到的资金难题。

5月25日,乐信又宣布基于乐信普惠旗下产品微乐贷推出“小店烟火计划”,计划内容包含:专项提额、客服绿色通道、1对1专属服务、免息/折扣券4大服务,重点解决有需求的个人及小店在融资中面临的额度不足、放款周期长、服务深度不够、融资成本高等4个具体痛点。

未来,深入探索以个人经营贷为代表的“小B”市场或将成为乐信重点发力方向。

不过,面对越来越严格的监管环境,乐信持续努力的转型升级之路是否平坦,是否能够穿越死生交替的大气候,仍有待市场反复校验。

半导体上市公司半年报已悉数出炉。据东方财富Choice数据统计,今年上半年,150家半导体上市公司合计实现营收2543.7亿元,较去年同期下降4.5%;实现归母净利润总额170.4亿元,同比下降122%。1...[详细]

日前,神州信息8月30日发布半年报。财务数据显示,神州信息今年上半年实现营收42.47亿元,同比下滑4.43%;实现归母净利8086.98万元,同比下滑30.21%。而值得一提的是,财报数据显示,按照市...[详细]

8月31日晚间,华友钴业发布公告,公司拟使用自有资金以集中竞价方式回购公司部分股份,全部用于转换公司发行的可转换为股票的公司债券。本次拟回购资金总额不低于6亿元(含)且不超过10亿元...[详细]