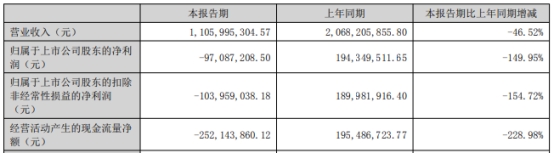

铭利达近日披露的2024年半年度报告显示,公司上半年实现营业收入11.06亿元,同比下降46.52%;归属于上市公司股东的净利润-9708.72万元,上年同期为1.94亿元;归属于上市公司股东的扣除非经常性损益的净利润-1.04亿元,上年同期为1.90亿元;经营活动产生的现金流量净额为-2.52亿元,上年同期为1.95亿元。

公司计划不派发现金红利,不送红股,不以公积金转增股本。

公司2023年实现营业收入40.70亿元,同比增长26.42%;归母净利润3.20亿元,同比下降20.68%;扣非净利润2.84亿元,同比下降15.48%;经营活动产生的现金流量净额为7976.42万元,同比增长242.81%。

铭利达于2022年4月7日在深交所创业板上市,公开发行股票4001万股,发行价格为28.50元/股,保荐机构为国泰君安证券股份有限公司,保荐代表人为强强、曾晨。目前铭利达处于破发状态。

铭利达首次公开发行新股募集资金总额为11.40亿元,募集资金净额为10.42亿元。该公司最终募集资金净额比原计划多2.61亿元。2022年3月31日,铭利达披露的招股书显示,公司拟募集资金7.81亿元,分别用于轻量化铝镁合金精密结构件及塑胶件智能制造项目、研发中心建设项目、补充流动资金。

铭利达发行费用总额(不含增值税)为9830.52万元,国泰君安证券股份有限公司获得保荐及承销费用6954.98万元。

2023年8月21日,铭利达发布的向不特定对象发行可转换公司债券上市公告书显示,本次发行数量为100,000.00万元(1,000.00万张),发行价格为100元/张,可转换公司债券的面值为人民币100元。本次发行的募集资金总额为人民币100,000.00万元,扣除发行费用后的募集资金净额拟投资项目如下:铭利达安徽含山精密结构件生产基地建设项目(一期)、铭利达江西信丰精密结构件生产基地建设项目(一期)、新能源关键零部件智能制造项目(一期)、补充流动资金。本次可转债发行的保荐人(主承销商)是国泰君安证券股份有限公司,保荐代表人是夏祺、冉洲舟。

经计算,铭利达两次募资金额合计21.4亿元。

铭利达近日披露的2024年半年度报告显示,公司上半年实现营业收入11.06亿元,同比下降46.52%;归属于上市公司股东的净利润-9708.72万元,上年同期为1.94亿元;归属于上市公司股东的扣除非经常...[详细]

骄成超声近日披露的2024年半年度报告显示,公司上半年实现营业收入2.44亿元,同比下降29.93%;归属于上市公司股东的净利润525.17万元,同比下降91.64%;归属于上市公司股东的扣除非经常性损...[详细]

9月11日晚间,长华集团发布关于收到客户项目定点通知书的公告,此次定点产品主要为国内某车企新能源新车型冲焊件,根据客户规划,定点项目共计33个,生命周期为5年,生命周期总销售金额约3.2...[详细]