产品结构单一、下游手机市场表现不佳、毛利率骤降、深陷专利诉讼漩涡、财务内控混乱屡屡违规,江苏菲沃泰纳米科技股份有限公司(以下简称“菲沃泰”)成功上市的几率有多大?

公开资料显示,菲沃泰成立于2016年8月,主要从事高性能、多功能纳米薄膜的研发和制备。目前该公司的纳米薄膜产品系列包括单层阻液纳米薄膜、双层防液防气纳米薄膜和多层耐腐蚀纳米薄膜。

2021年9月30日,菲沃泰科创板IPO申请获上交所受理。历经两轮问询后,该公司将于2022年3月18日上会接受审核。本次IPO,该公司拟募资16.64亿元,该募资金额是其总资产(4.61亿元)的3.61倍,保荐机构则为中金公司,保荐代表人是莫永伟、成杰。

值得一提的是,菲沃泰在最初版的招股书对自身主营业务的表述系“主要从事高性能、多功能纳米薄膜的研发和制备,并基于自主研发的纳米镀膜设备、材料配方及制备工艺技术为客户提供基于纳米薄膜的定制化解决方案”,然而,在上市委的一系列问询质疑后,出于严谨性和准确性考虑,该公司在最新的招股书(上会稿)对“解决方案”已作了删减和更改,即“基于自主研发的纳米镀膜设备、材料配方及制备工艺技术为客户提供纳米薄膜产品及配套的镀膜服务,同时根据客户需求销售纳米镀膜设备”。

【概述】

报告期内,菲沃泰产品结构较为单一,技术路线可替代性强,风险抵御能力较弱。2021年1-9月,该公司实现营业收入2.31亿元,与2020年营业收入(2.38亿元)差异不大,然而在营收规模基本持平的情况,该公司净利润仅1586.69万元,较2020年下滑71.44%;毛利率也由77.83%下降至69.46%,盈利能力急剧恶化。此外,来自大客户vivo和华为的收入相继减少,与此同时,该公司的存货余额大幅飙升,让人不禁质疑该公司的可持续经营能力。

招股书披露,报告期内,菲沃泰卷入两起涉专利侵权诉讼,原告均为该公司的主要竞争对手。陷入专利诉讼漩涡以来,菲沃泰的法律费用剧增,耗资合计已近2000万元,而2020年该公司的净利润也才5555万元。

除此之外,菲沃泰的内控也饱受诟病。报告期内,菲沃泰存在向关联方“转贷”、拆借资金,由关联方或第三方代收货款、支付工资、报销走账等资金收支不规范的问题。

一、持续经营能力存疑

招股书显示,报告期内,菲沃泰主要为电子消费品提供PECVD纳米薄膜,包括手机、耳机、电子阅读器、可穿戴智能设备等。该公司根据不同应用场景的需求,为电子消费品整机及零部件提供具备防水、防油、防腐蚀、防硫、耐盐雾等功能的纳米薄膜产品及配套的镀膜服务。

目前该公司的产品已广泛应用于华为、小米、苹果、vivo、亚马逊等一系列全球头部科技企业,客户可谓群星熠熠。

然而,该公司的产品可替代性较强。

公开资料显示,目前,各类终端应用防护需求的技术手段除PECVD纳米镀膜技术外,还主要包括结构防护、三防漆、派瑞林镀膜等,因此,PECVD纳米镀膜技术的渗透率受终端客户选择的技术路线影响较大。

出于技术可靠性、成本等多方面因素的考虑,部分厂商对PECVD纳米镀膜技术的采用较为谨慎,在原有技术尚能满足需求的情况下倾向于继续采用原有技术,因此,三防漆、派瑞林镀膜仍然占据较大的市场份额。

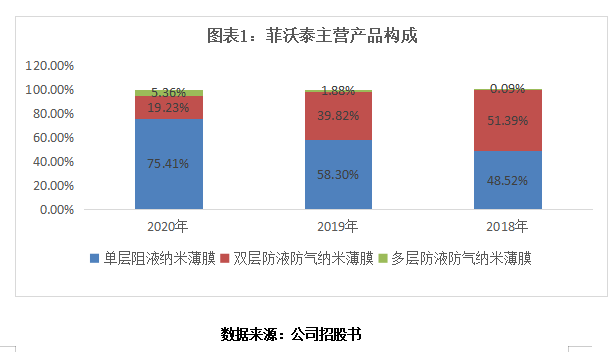

此外,报告期内,菲沃泰的产品以纳米薄膜为主,其中单层阻液纳米薄膜和双层防液防气纳米薄膜构成了94%以上的主营业务收入,产品结构较为单一,风险抵御能力较弱。

如图表1所示,2018—2020年,菲沃泰单层阻液纳米薄膜的业务收入占比分别为48.52%、58.3%、75.41%,双层防液防气纳米薄膜的业务收入占比分别为51.39%、39.82%、19.23%,两者总占比分别为99.91%、98.12%、94.64%。

在产品结构单一、技术可替代性强的背景下,近年菲沃泰的业绩出现了异常迹象。

招股书显示,2021年1-9月,菲沃泰实现营业收入2.31亿元,与2020年营业收入(2.38亿元)差异不大,但是2021年1-9月该公司仅实现净利润1586.69万元,较2020年度的净利润(5555万元)下降3968.31万元,降幅达到71.44%;同时,该公司毛利率也由2020年的77.83%下降至69.46%。

可见,今年前三季度,菲沃泰的盈利能力正急剧恶化。

对此,菲沃泰解释称,净利润下降主要是由于当期营业成本增加导致营业毛利较2020年度减少2463.41万元,同时股份支付费用较2020年度增加1512.69万元。

然而,记者研究还发现,除了净利润和毛利率下滑外,同期菲沃泰的存货余额也大幅飙升,产品滞销风险剧增。

招股书显示,在营业收入基本持平的情况下,2020年末,菲沃泰的存货账面原值为2473.13万元;截至2021年9月末,该公司的存货账面原值已飙升至1.18亿元,增幅高达375.58%。同期,存货跌价准备从2020年末的118.01万元跃升至1027.04万元,增幅高达770.3%。

从客户来看,2018年至2021年前三季度,菲沃泰来自前五大客户的销售收入占当期营业收入的比重分别为86.49%、80.59%、84.45%和73.43%,可见其业绩严重依赖大客户。

尽管菲沃泰在招股书表示公司产品广泛应用在手机、耳机、电子阅读器、可穿戴智能设备等领域,但事实上,手机是菲沃泰纳米薄膜产品的最大应用场景。

招股书显示,2018—2020年,菲沃泰的前三大客户均是国内主要手机厂商华为、小米、vivo,上述三大客户的营业收入占比合计均超74%。

产品结构单一、收入过于依赖大客户也让菲沃泰无法拥有好的风险防御能力,大客户的订单情况一定程度上影响菲沃泰的业绩状况。

据前瞻产业研究院发布的报告,2018-2021年,中国国产品牌手机出货量在全部手机出货量中的比例整体呈现下降趋势,2021年国产手机出货量占比为86.6%,为近4年以来的最低点。

招股书显示,近年来,华为、vivo等公司部分机型开始减产。其中,2020年菲沃泰来自vivo的营业收入为1120.71万元,同比减少801.27万元,营收占比从2019年的13.46%降至2020年的4.71%;2021年1—9月,vivo已跌出菲沃泰的前五大客户名单。

同样,2021年1—9月,菲沃泰来自华为的营业收入为1888.35万元,较2020年末较少7834.62万元,营收占比也从2020年的40.88%跌至8.17%。

对此,上交所在问询中就菲沃泰对华为、vivo等主要客户的销售收入变动较大、经营业绩受客户对应产品出货量、与其他技术路线的成本对比等因素影响较大的情况表示关注。

对此,菲沃泰在最新的招股书(上会稿)中坦承,公司来自vivo的收入下滑主要是因为vivo采用纳米薄膜进行综合防护的产品系列减产,同时新机型出于降低成本等因素减少纳米镀膜技术的使用。

如未来主要客户因芯片等核心原材料短缺等或市场竞争力下降等原因导致其产品出货量下降,或者与其他技术路线的成本对比后改变其产品防护技术手段,或者经营情况或业务结构出现重大不利变化,都将对公司未来经营业绩产生不利影响。

对于技术路线成本对比,菲沃泰也表示,若未来PECVD纳米薄膜制备技术不能持续创新以提升防护效果和降低成本,或者技术创新产品不能契合下游客户需求,PECVD技术将无法保持先进性导致替代其他防护技术路线进展缓慢甚至被其他更先进的技术替代,进而导致公司面临产品在竞争中失去市场份额的风险,对经营业绩造成不利影响。

需注意的是,此次IPO,菲沃泰拟募资16.64亿元用于扩产,而菲沃泰的总资产也才4.61亿元,募资金额是总资产的3倍以上。而受手机市场景气度下降、大客户订单减少等因素影响,2021年1—9月,菲沃泰的产能利用率已从2020年度的81.54%进一步降低至68.11%。

值得一提的是,2021年前三季度,小米取代华为成为菲沃泰的第一大客户。然而,据小米披露的2021年三季报,2021年第三季度,智能手机业务收入仍是小米的营收支柱,占比为61.3%,但该部分收入降低至478亿元,较2021年第二季度的591亿元下降了19.1%。

Canalys中国市场报告还显示,2021年第三季度,国内市场出货量排名分别是vivo、OPPO和荣耀,其中荣耀在国内出货量为1420万台,在中国大陆市场份额已升至18%,超过小米;小米则从第三被挤到了第四。

考虑当前整个消费电子行业和主要手机厂商的境况,菲沃泰的未来前景不容乐观。

二、深陷专利诉讼漩涡

除了经营暗雷外,菲沃泰另一个值得担忧的地方是深陷专利诉讼漩涡。

招股书披露,报告期内,菲沃泰卷入两起涉专利侵权诉讼,原告均为该公司的主要竞争对手英国P2I有限公司(以下简称“P2I公司”)。

公开资料显示,P2I公司与菲沃泰存在竞争关系,属于同一技术路线阵营,其主要从事液体防护剂纳米涂层防水技术产品的研发、生产和销售,主要客户覆盖小米、华为、三星等消费电子企业。

招股书显示,2018年8月,P2I公司以菲沃泰深圳分公司及公司客户的EMS厂商惠州长城开发科技有限公司为共同被告向广州知识产权法院提起专利侵权诉讼,请求确认两被告侵犯其享有的ZL98807945.3号发明专利权,并连带赔偿相关费用共计789.42万元及全部诉讼费用。2021年6月,广州知识产权法院作出判决,驳回P2I公司的全部诉讼请求。2021年8月,P2I公司向最高人民法院提起上诉,请求撤销广州知识产权法院作出的判决,该上诉案件仍在审理中。

另外,2018年8月,P2I公司再次以菲沃泰深圳分公司及公司客户的EMS厂商惠州长城开发科技有限公司为被告向广州知识产权法院提起专利侵权诉讼,主张两被告侵犯其享有的ZL200580013040.9号发明专利权,请求判令两被告停止侵权行为、销毁侵权产品、连带赔偿相关费用共计1002.78万元。2019年9月,经菲沃泰深圳分公司请求,国家知识产权局作出审查决定,宣告P2I公司持有的该争议专利全部无效。2019年10月,P2I公司就上述专利侵权诉讼向广州知识产权法院撤诉。P2I公司因不服国家知识产权局作出的无效审查决定,以国家知识产权局为被告、以菲沃泰深圳分公司为第三人向北京知识产权法院提起行政诉讼,该行政诉讼目前尚在审理中。

需注意的是,2018年P2I公司起诉菲沃泰后,菲沃泰的法律费用剧增。

招股书显示,2018—2021年前三季度,菲沃泰剔除股份支付后的管理费用率分别为20.53%、23.27%、17.98%、17.37%,同期行业管理费用率平均水平分别为14.92%、9.54%、9.08%、10.4%。可见菲沃泰的管理费用率远高于行业均值。

对此,菲沃泰在招股书中解释,报告期内公司的管理费用率高于行业平均值,主要因为职工薪酬和法律咨询服务费用占比较高。其中,2019年,菲沃泰法律咨询服务费用支出为717.49万元,占比达到17.18%。2020年和2021年前三季度,菲沃泰法律咨询服务费用支出仍分别高达500.26万元、462.64万元,远高于2018年的107.36万元。至此,菲沃泰在专利诉讼漩涡中已耗费近2000万元。

若这个局面持续下去,这不仅是专利争夺战,还是持续的法律费用消耗战。尤其是手机市场增速下滑的背景下,若主要手机厂商等大客户订单减少,而专利诉讼持续,菲沃泰则陷入两面受制的被动态势。

菲沃泰在招股书中表示,若在P2I公司针对深圳分公司的专利侵权诉讼中败诉,深圳分公司存在可能被判令赔偿损失和相关费用、销毁侵权产品的风险,并导致公司与下游客户之间销售量减少、合作终止或声誉受到严重影响等情况的发生,将会对公司经营业绩造成不利影响。

三、股权一家独大,财务内控问题频出

此外,菲沃泰的内部管理也存在较大问题。

报告期内,菲沃泰存在向关联方“转贷”、拆借资金,由关联方或第三方代收货款等资金收支不规范的问题。

资料显示,菲沃泰的前身为无锡荣坚五金工具有限公司(以下简称“荣坚五金”)的纳米防水事业部。2016年,菲沃泰从荣坚五金独立出来。

招股书显示,截至2021年9月末,宗坚、赵静艳夫妇合计持有菲沃泰82.88%的股权,是菲沃泰的实际控制人;该公司董事、深圳分公司经理单伟系宗坚的外甥。上述三人合计控制菲沃泰84.79%的股权。

招股书披露,2018年至2020年,菲沃泰从银行取得贷款资金,转账给荣坚五金,再从荣坚五金拆借,金额合计3500万元,上述行为属于违规转贷。

此外,2019年和2020年,菲沃泰还向荣坚五金开出商业承兑汇票,由荣坚五金将票据贴现后取得款项,再借给菲沃泰,累计金额达3000万元。

报告期内,菲沃泰还存在通过关联方缴税、支付工资、报销走账、收款等违规行为。

招股书显示,2018年,菲沃泰向李万峰个人账户支付68.04万元,用于缴纳公司承担的洪冬平借款利息对应的个人所得税、增值税和附加税,李万峰于收到款项当日或次日向税务局缴纳相关款项。2018年,宗坚为菲沃泰代垫的费用为通过宗荣生账户支付少量年终奖和劳务报酬,合计25万元。报告期内,菲沃泰通过冯国满和单伟支付的费用为代付工资和报销款,亿欣机电为公司的垫付费用主要是为材料、员工报销款。

报告期内,菲沃泰财务违规情况不断,反映其内控制度存在较大的缺陷。

需注意的是,报告期内,菲沃泰还存在与关联方荣坚五金进行重大资产重组事件,这也是导致其存在未弥补亏损的主要原因。

据悉,2020年,菲沃泰与荣坚五金、Favored Tech Corporation(下称“Favored Tech(特拉华)”)进行业务重组。荣坚五金在重组前后均处于菲沃泰实际控制人宗坚、赵静艳的控制之下,且宗坚自荣坚五金成立至今实际参与经营管理,先后任荣坚五金经理、董事长兼总经理、执行董事,本次业务重组构成同一控制下业务合并。

当年5月,荣坚五金将PECVD镀膜设备相关业务及所涉及的资产、人员、知识产权转移至菲沃泰;10月,菲沃泰通过子公司Favored Tech USA Corporation(下称“菲沃泰美国”)与Favored Tech(特拉华)实施业务重组,Favored Tech(特拉华)将纳米镀膜相关业务及所涉及的资产、人员等转移至菲沃泰美国。

菲沃泰重组合并荣坚五金后,导致其存在未弥补亏损。招股书显示,截至2021年9月30日,菲沃泰合并累计未分配利润为-6245.63万元。

菲沃泰在招股书中表示,在编制模拟合并报表时,菲沃泰、Favored Tech(特拉华)的固定资产中所包含的未实现内部交易损益应与未分配利润抵消,由于该公司仅收购荣坚五金PECVD镀膜设备业务资产,相关业务的留存收益未纳入合并范围,因此上述事项导致合并报表未分配利润减少。公司经营情况良好,盈利能力较强,经营活动回款情况较好,盈利质量较高,不存在对公司生产经营可持续性存在重大影响的事项。

记者认为,菲沃泰实控人家族股权占比接近85%,属于一股独大的家族企业。大股东持股比例过高、财务内控频频违规,让人担忧公司治理结构不完善、董事会恐成“一言堂”,需警惕实控人滥用控制权进行利益输送的的风险。

近日,浙商银行发布2023年半年度报告,其子公司浙银金租上半年业绩随之一同公布。截至报告期末,浙银金租雇员总人数为207人,总资产605.29亿元,同比增长20.69%;净资产63.46亿元,同比增长1...[详细]

8月31日,联络互动发布2023年半年报,公司上半年实现营业收入53.91亿元,同比下滑14.63%;归母净利润为亏损4.78亿元,而上年同期为亏损2.55亿元;扣非归母净利润亏损3.91亿元,上年同期为亏...[详细]

8月31日,玖龙纸业发布截至2023年6月30日止年度盈利警告称,报告期内,预计集团将录得本年度公司的权益持有人应占亏损约22亿元至26亿元,较公司的权益持有人应占盈利去年度为32.754亿元。公...[详细]